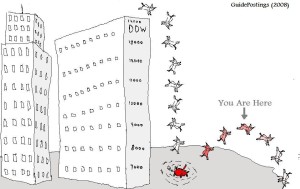

Existe un viejo dicho entre los inversores que dice: Even a dead cat will bounce if it is dropped from high enough (Incluso un gato muerto se recuperará si se deja caer desde muy alto). Entendemos por rebote de gato muerto como un patrón de formación de precios utilizada por los analistas técnicos. Se considera un patrón de continuación, en donde en un primer momento la cotización se desploma y seguidamente se produce un rebote que puede parecer un rebote y por consecuencia un momento de oportunidad para invertir en una tendencia alcista, pero es seguido rápidamente por una continuación del movimiento de los precios a la baja. En el argot bursátil se define coloquialmente a esta pauta como el oso disfrazado de toro.

Existe un viejo dicho entre los inversores que dice: Even a dead cat will bounce if it is dropped from high enough (Incluso un gato muerto se recuperará si se deja caer desde muy alto). Entendemos por rebote de gato muerto como un patrón de formación de precios utilizada por los analistas técnicos. Se considera un patrón de continuación, en donde en un primer momento la cotización se desploma y seguidamente se produce un rebote que puede parecer un rebote y por consecuencia un momento de oportunidad para invertir en una tendencia alcista, pero es seguido rápidamente por una continuación del movimiento de los precios a la baja. En el argot bursátil se define coloquialmente a esta pauta como el oso disfrazado de toro.

¿Cómo pueden los inversores determinan si en un movimiento alcista la caída constituye un rebote del gato muerto o bien un suelo? Seguramente si se pudiera responder a esta cuestión a priori, uno sería capaz de hacer beneficios ilimitados. No obstante, se suele indicar que la formación del gato muerto se efectúa cuando la cotización supera a la baja los mínimos anteriores con aumento de volumen, lo que nos indica que las manos fuertes vuelven a tomar el control del mercado.

Llega un momento en todos los mercados bajistas que las manos fuertes están cerrando las posiciones cortas para formalizar los beneficios. En ese punto determinado de repunte de volatilidad, los inversores con la insignia value investing pueden creer que se ha alcanzado un suelo de mercado, y asimismo que es el momento de comprar. Una decisión que puede salir muy cara al inversor si finalmente se confirma el rebote de gato muerte y recupera el impulso bajista previo.

Sin embargo un rebote del gato muerto, no es necesariamente una pauta odiosa, sino que depende de la perspectiva en que vislumbremos la cotización. Por ejemplo, para los traders que se centran en la operativa a muy corto plazo, un rebote del gato muerto puede ser una gran oportunidad de hacer dinero. Pero este estilo de especulación necesita detrás una elevada cantidad de pericia en su identificación, una habilidad para reaccionar a los movimientos a corto plazo y una menor aversión al riesgo que el inversor tradicional..

Este término se aplicó por primera vez en el lenguaje financiero en diciembre de 1985 en el periódico Financial Times por parte de Christopher Sherwell cuando tras el desplome de las Bolsas de Singapur y Kuala Lumpur el mercado subió y muchos afirmaron que dada la fortaleza de los fundamentales era una clara oportunidad de compra. No obstante, Sherwell publicó que la subida del mercado era técnica y se trataba de un rebote de gato muerto.

Bolsa Blog de bolsa

Bolsa Blog de bolsa