No hay mayor síntoma de mercado yonki que «cuando las malas noticias son buenas notícias». Este concepto hace referencia a que el mercado ha asimilado como habitual un escenario que debería ser absolutamente extraordinario, en el que los tipos de interés se han encontrado prácticamente a cero durante estos últimos años y tener en activo unas medidas de estímulo no convencionales como los quantitative easings (QE) que han tenido como principal objetivo manipular la parte larga de las curvas de tipos y que los estados y también la banca puedan seguir endeudándose pagando intereses menores. Este escenario perfectamente diseñado dentro del capitalismo de amiguetes, puede verse tambalear si aparecen buenos datos económicos por lo que malos datos económicos son entendidos como la dilatación de este escenario extraordinario y un catalizador para las bolsas.

A principios de este mes de octubre presenciamos como desde Estados Unidos se publicaba que la economía estadounidense creó en septiembre 142.000 empleos, una cifra que queda muy por debajo de los 201.000 que esperaba el mercado. El dato de septiembre ponía de manifiesto la existencia de una ralentización en la creación de empleo a finales de verano, ya que el país acumula dos meses consecutivos generando menos de 200.000 puestos de trabajo cada mes. Estas malas notícias consecuente complicaban la subida de tipos de la Reserva Federal, y en ese contexto de mercado yonki… las malas notícias llevaron al S&P500 a subir un 1,43% en la sesión de publicación de los datos.

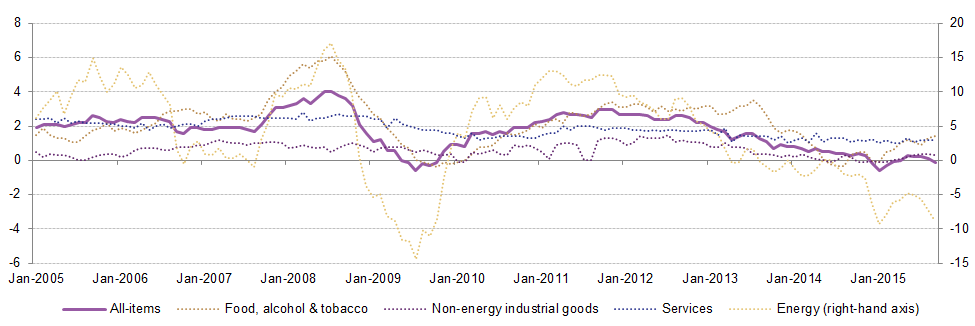

Si nos fijamos en Europa, estamos de nuevo coqueteando con la deflación (-0.1% en el mes de septiembre). Aunque es consecuencia por la bajada de la energía, es tomado por lo general como una mala noticia y más cuando en Europa existe un sobreendeudamiento abundante y precisamente un escenario próximo a la deflación, pone en riesgo el objetivo encubierto… Devaluar la deuda mediante una inflación constante en el tiempo y cuyo objetivo se encuentra en el 2%.

Pero la «buena noticia» llega por parte de Super Mario que ha trasladado la expectativa de mayores estímulos con una ampliación de QE actual, evidentemente para combatir esa posible deflación. Por ahora, estas políticas han aportado un aumento modesto del PIB en un promedio de alrededor de 0,4% de un cuarto desde finales de 2014, y no han sido capaces de impulsar la inflación. El mercado europeo cuando vió que Draghi dejaba la puerta abierta a mayores estímulos se dispararon las bolsas europeas y descendieron las primas de riesgos y también el euro.

En este mercado yonki, en el que los grandes bloques económicos están adoptando medidas de estímulo por unanimidad, las economías parecen que se estén volviendo inmunes a esos chutes de liquidez y cada vez sea menos evidente que mayores estímulos se traduzcan en crecimiento. De hecho, Japón es el campeón en las medidas no convencionales instauradas permanentemente y de rehacer una y otra vez nuevos programas de compras en base a la premisa «esta vez será diferente». Ahora la tercera economía mundial, está sumergido en una trampa de liquidez de manual y realiza el mayor experimento monetario en su historia económica. Ante este escenario, ¿Cuáles son los resultados prometedores? La producción industrial de Japón se redujo en 0.5% en el mes de agosto, con lo que sumó su segundo descalabro de forma consecutiva, lo que ha disparado todas las alarmas por la vuelta a la recesión. Asimismo, ¿No querían combatir la inflación con esta política ultra-expansiva? Pues que el Índice de Precios de Consumo Armonizado (IPCA) mostró un descenso del 1,2% en septiembre.

Bolsa Blog de bolsa

Bolsa Blog de bolsa

Hola,

Me llamo Micol y trabajo en Internovus.

Mi empresa representa diferentes brands de Forex para los que estoy buscando nuevos afiliados.

Trabajamos la mayoritariamente en CPA y rev share.

Me gustaría hablar con ustedes acerca de la posibilidad de una colaboración.

Saludos cordiales,

Micol