Este artículo lo escribió Droblo el 26 de abril de 2011 y para actualizarlo al 2021 solo he tenido que cambiar dos líneas. 10 años después estamos en una situación casi idéntica…

Parece que hay consenso en que vienen tiempos en los que la alta inflación será protagonista. La mezcla de inyecciones de liquidez en el sistema financiero, la poca oferta de algunos suministros clave y la subida de precios de las principales materias primas (en el artículo original se indicaba “La mezcla de inyecciones de liquidez en el sistema financiero, alto crecimiento del consumo en países que engloban casi la mitad de la población mundial (China, India, Brasil…) y una situación geopolítica que encarece nuestra principal fuente energética –el crudo-“) van a llevar a que los precios aumenten sin que como consumidores podamos hacer nada. La situación económica y las finanzas públicas además convierten al estado en colaborador de ese proceso ya que sistemáticamente elevan tanto los impuestos como los precios que regulan. A la inflación se la llama el impuesto de los pobres porque afecta a todos por igual en lugar de tener cierta proporcionalidad como el IRPF o el IVA para artículos de lujo. Es fácil –y triste- comprobar cómo nos afecta la inflación a diario ya que nuestro poder adquisitivo mengua si lo que compramos cuesta más que lo que ganamos pero no es tan fácil saber –al menos a primera vista- cómo afecta a las inversiones bursátiles.

En concreto para la bolsa los momentos de peor rentabilidad han sido, con diferencia, los episodios de deflación que, aún siendo escasos, han provocado puntuales desplomes en las cotizaciones y la más famosa y larga tendencia bajista: la del Nikkei. El motivo es que si los precios bajan lo más rentable es vender en bolsa y acumular liquidez e invertirla en productos como la renta fija o los depósitos bancarios que ofrezcan intereses seguros en lugar de en compañías que cada vez van a vender menos porque el consumidor espera que lleguen precios más bajos. ¿Significa eso que la mejor opción para la bolsa es cuando hay inflación? La respuesta es sí nominalmente y no realmente.

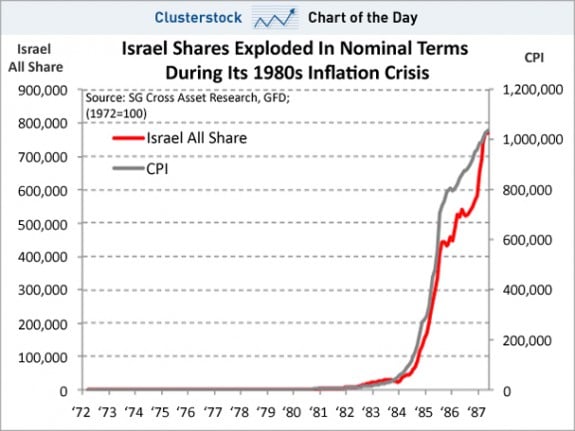

Es habitual que cuando se habla recordando el precio que tenía la casa que alguien se compró hace unos años o el valor de unas acciones jamás se tenga en cuenta la inflación, es decir, el valor real que ese producto tendría a día de hoy. Y se debe tener en cuenta porque de poco sirve que me compre un lingote de oro que me suba de precio un 5% anual si con el dinero que obtengo vendiéndolo puedo comprar lo mismo que 12 meses atrás ya que el IPC ha subido ese mismo 5%. Entonces si miramos gráficos de largo plazo de precios de las acciones efectivamente vemos que lo normal es que suban y en ese sentido la inflación que eleva el precio del menú del bar de la esquina también afecta a los índices ya que el dinero pierde valor –capacidad de compra- con el tiempo y cada vez hace falta más para comprar tanto un plato de lentejas como una acción de Telefónica. El caso histórico quizás más extremo de cómo la rentabilidad real y la nominal se nos muestran dispares lo tenemos en la bolsa de Israel en los años ´80 del siglo pasado. Este es el gráfico comparativo de la rentabilidad de la bolsa (6500%) y de cómo la hiperinflación fue tan alta que a pesar de eso en 15 años no se ganó –en la práctica- nada:

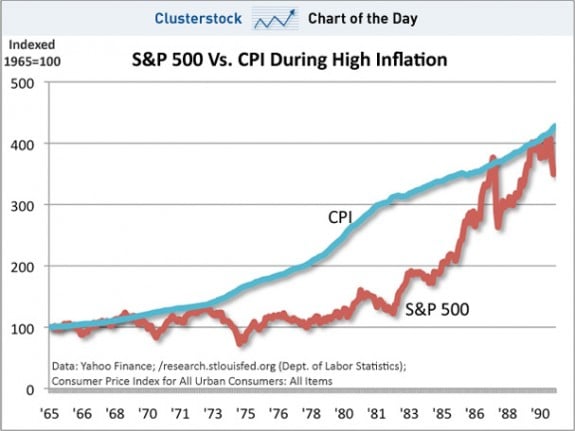

No es un caso aislado de un pequeño país y un corto periodo de tiempo, algo similar ocurrió en la bolsa americana por aquellas fechas, el índice parecía subir mucho pero como también subía la inflación el resultado fueron 25 años sin beneficios reales:

Pero en general hay consenso en que una inflación moderada es históricamente positiva para la bolsa, quizás porque se cree que es la mejor para la economía, o al menos es la preferida por los bancos centrales. Desde luego es algo que no parece confirmar este gráfico del Dow Jones que diferencia el precio nominal (línea roja) del real (calculado con la inflación) y donde se aprecia el gran rally alcista de los últimos 20 años del siglo XX que es el culpable del mito de la alta rentabilidad de la bolsa

Fuera de ese periodo mítico, se aprecia que tuvieron que pasar 30 años para recuperar el nivel de los máximos de 1929, que en 1980 el índice real estaba en el mismo nivel que en 1950 o que llevamos todo este siglo en números negativos. Por eso para el inversor a largo plazo es tan importante el cobro de dividendos, porque puede que en ellos esté todo el beneficio. Así pues, si alguien espera inflación y confía en el mercado bursátil a largo plazo, además de buscar compañías con mejores dividendos, mi consejo es que debe seleccionar empresas de productos básicos. La razón es que éstas tienen flexibilidad para aumentar los precios a la par que éstos se elevan de forma global. Por el contrario, aquellas que dependen de esos productos pueden tener menos opciones. Sin entrar en compañías concretas, un ejemplo sencillo puede ser: la empresa que extrae el coltán es mejor opción que la que vende el móvil, ya que la segunda aumenta más los costes –por la inflación- para incorporar el material al producto final y a su comercialización que la primera. Otras inversiones típicas en un contexto de subida de precios ya han iniciado hace tiempo su recorrido alcista: las materias primas, y ha sido de tal violencia su movimiento que ignoro si ya han descontado demasiado o aún tienen recorrido. Lo que parece claro es que hay que deshacer los títulos de renta fija y depósitos de largo plazo ya que interesa beneficiarse de las subidas de tipos en liquidez para aprovechar las nuevas ofertas.

Si la inflación es muy baja la bolsa puede no subir y sin embargo hacer ganar dinero a los inversores vía dividendo, del mismo modo si como se anuncia vienen tiempos en que la inflación puede ser alta no nos debemos extrañar de ver en pocos años el Dow Jones o el Ibex en números de 20 mil y no por eso ganar dinero real en la bolsa.

1 comenta

Interesante artículo, siempre gusta releer a Droblo.