Todavía es temprano para intentar calcular un valor aproximado del Euribor de Noviembre ya que el mes no ha empezado aún pero viendo la tendencia de los últimos días podríamos tener la primera alegría del año.

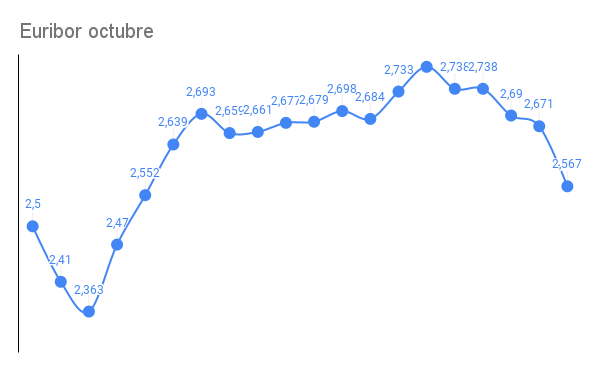

El Euribor cerrará Octubre con una media del 2.625% (la milésima podría variar ya que falta un valor por cotizar) y el último valor conocido, el del viernes 28 es del 2.567% con lo que lo más probable es que comencemos el mes claramente por debajo del 2.6%. Tras la última reunión del BCE el Euribor ha experimentado una fuerte bajada que podría continuar este mismo lunes lo que prácticamente confirmaría el cambio de tendencia o al menos una pausa de la misma tras tantos ascensos.

Por tanto lo más probable es que noviembre sea el primer mes de este año en el que la media del Euribor sufra una bajada con respecto al mes anterior. Desde Diciembre de 2021 todos los meses el Euribor ha subido, pasando del -0.502% de entonces al mencionado 2.625% de octubre. En total más de 300 puntos básicos en menos de un año.

Desafortunadamente esta bajada intermensual de poco servirá ya que las hipotecas se revisan cada seis o doce meses y esto supondrá que a quienes les toque revisar en los próximos meses verán como las cuotas se encarecerán considerablemente, no obstante podría tratarse de la última gran subida.

De momento los mercados se han calmado bastante tras las últimas palabras de Christine Lagarde en la que se mostró menos agresiva así como menos dispuesta a subir tipos con rotundidad con lo que las previsiones actuales son que el BCE subirá los tipos otros 50 puntos básicos en Diciembre además de dos subidas de tipos de 25 puntos básicos en el primer trimestre.

Mientras tanto habrá que estar atento a la evolución del IPC en la zona Euro que pese a las subidas de tipos sigue desmadrado y es actualmente la mayor amenaza para la economía y para los hipotecados.

82 comentarios

Dicen que somos una sociedad culta pero nos tratan como a bacterias fomentando nuestro crecimiento o nuestra extinción.

Dígannos que pretenden y les ayudaremos.”Consuman menos!!”. Vale.

“Traten de ahorrar quienes puedan”, vale.

Pero no usen la subida del euribor como medicamento contra la sarna.

Tal cual

Hola a todos! Yo tengo 2 hipotecas (ambas con contrato de alquiler,menos mal…..)una de 135.000€ Y la otra de 136.000€ pendientes). una con euribor +1,80. Y la otra con euribor +1,20

están por contestarme de varias entidades, uno de ellos parece ser que me ofrezca 2,50 tipo fijo Otra entidad están por contestarme pero me ofrecen 1,50 fijo durante 3 años y después euribor + 0,45. La verdad que tengo muchísimas dudas si me podéis echar una mano,gracias a todos.

616 076 829

Hola Nico. Habría que ver las vinculaciones para comparar. Por lo demás, asegurar un 1,50 fijo 3 años ahora mismo estaría muy bien, y luego el diferencial 0,45 es muy bueno. También está bien el 2,50 fijo, pero sin saber vinculaciones y bonificaciones no te sé decir, aunque ambas ofertas las veo mucho mejores que lo que tienes. Teniéndolos alquilados, normalmente un variable no te debería suponer mucho riesgo, porque los tipos suben normalmente como consecuencia de la inflación, de manera que si te sube la hipoteca es porque también sube el IPC aplicable a los alquileres, lo que pasa es que el gobierno se dedica a hacer política social con dinero de los demás (que le sale más barato), y el tope de alquileres al 2% no lo asume como debería con cargo a sus presupuestos públicos, sino con cargo a los propietarios. Mientras no se denuncie la medida por inconstitucional (para utilizar el dinero privado existen los impuestos, de manera ordenada y no arbitraria), con ese 2% tampoco estás muy cubierto contra las subidas de tipos, pero al menos te debería afectar menos que a los hipotecados en variable por su vivienda habitual

Tengo hipoteca euribor+0,99 bonificada estoy tramitando cambio a fija 2.80 sin bonificaciones reviso en diciembre y me sale más barata que la próxima revisión y me aseguro las cuotas. Lo he hecho tarde porque aún no llegaba al 80% del capital y me ha pillado el toro pero creo que mentalmente es una estabilidad

Hola Rubén. Sí creo que sales ganando, un 2,80 ahora mismo no está mal, es casi el euríbor actual. ¿Y no bonificas más con nómina al menos?

Hola Rubén, en que entidad te hacen esa hipoteca fija a día de hoy?

Buenos dias Rubén,

Nosotros estamos en una situación muy similar. Eur+0’94 y pasamos a un fijo de 1’55 los primeros 6 meses con vinculación y a 2’55 con posibilidad de bonificar (nosotros nos quedamos en 1’75) durante el resto del periodo. Eso si, es para el total de hipotaca anterior ya que solo habíamos consumido 1año.

Con qué banco?

Me parece muy buen planteamiento Rubén! Ánimo

Con una hipoteca variable con euribor +1,20,un capital pendiente de 46.000 € y 12 años por delante… ¿Qué me aconsejáis los entendidos? ¿Cambio a fija o me mantengo con la variable? Un saludo.

No soy un “entendido”, pero mis circunstancias son similares (52000€ y 12 años).El diferencial, bastante más bajo. Yo lo q estoy haciendo, este año y el q viene, es hacer amortizaciones parciales(ya q el valor del dinero es tan pobre) y así me sirve de colchón para la próxima revisión. Así evitar una fuerte subida( siempre hacer la amortización antes de la revisión)

Juan y Alfonso, vais a tener difícil una subrogación a otro banco por un importe tan bajo, y también es plazo relativamente corto. Eso genera gastos que, aunque los pueda pagar el banco nuevo, querrá recuperarlos por otro lado. Y si ya las fijas están altas… Fijo o variable, siempre depende del precio. Con el euríbor actual, estaríais cerca del 4% por donde andan mayoría de fijas también. Si no lo habéis hecho antes del verano, yo ahora ya no me mataría mucho

Hola, disculpa pero porque eso de amortizar antes de revisión yo por ejemplo tengo cero comisión amortización y puedo hacerlo cuando y las veces que quiera. Me desgrava en IRPF hasta 9045 € he amortizado para llegar a 8000€ junto a las cuotas. Pienso amortizar más pero ya próximo ejercicio fiscal, pero claro revisión es enero. De ahí mi duda con ” antes de la revisión” si eres tan amable siempre es bueno aprender.Gracias de antemano.

Hola, disculpa pero porque eso de amortizar antes de revisión yo por ejemplo tengo cero comisión amortización y puedo hacerlo cuando y las veces que quiera. Me desgrava en IRPF hasta 9045 € he amortizado para llegar a 8000€ junto a las cuotas. Pienso amortizar más pero ya próximo ejercicio fiscal, pero claro revisión es enero. De ahí mi duda con ” antes de la revisión” si eres tan amable siempre es bueno aprender.Gracias de antemano.

Da igual que amortice antes o después de la revisión. Cuando amortizado te vuelven a recalcular la cuota. Yo reviso en octubre y solo puedo amortizar en diciembre y la cuota de enero mu la recalculan si he amortizado

Eso es lo que pensé yo, pues este por donde esté el capital pendiente ese día se recalcula para próximas cuotas. Gracias.

Hola José. En tu caso, efectivamente, la clave es la desgravación, ahí es donde determinas si te compensa amortizar más o menos dentro de cada ejercicio fiscal. Luego ya, si tienes más o menos claro cuánto quieres llegar a amortizar en un año, la rentabilidad de hacerlo antes o después depende de si es mayor o menor el tipo de interés al que pagas el préstamo frente al tipo de interés al que te pueden remunerar ese dinero en depósito si no lo amortizas. Por ejemplo, más abajo hay un caso de alguien que hasta fin de mayo está pagando aprox. el 1%, y podría poner el dinero en depósito por ejemplo a 6 meses en EBN al 1,60% bruto (aprox. 1,30% neto). Ahí, aunque tampoco sea mucho dinero, matemáticamente compensa esperar con el dinero en depósito antes de amortizar, ya que faltan más de 6 meses para pasar a pagar un ¿3,5%? de interés por el préstamo

Amortiza antes de la revisión, y estate quieto, de lo contrario palmaras mucha más pasta.

Becario al última vez que dijiste esto, subió sin parar…

Voy a firmar una hipoteca fija con un 2.60 de interés bonificado que me aconsejáis?

En que banco?

Yo tengo hipoteca variable capital pendiente 179.000€ no voy a cambiar a fija. Mirar lo que a pasado con el gas subió por las nubes y ahora esta en negativo. Todo no es lo que parece, son ilusiones quien te dice que entramos en 2023 en un parón en seco de la economía y bajan los tipos otra vez a 0%, ellos quieren que nos cambiemos a fijo no voy a caer en la trampa. Suerte y esperemos el cierre de noviembre que puede ser 2,05%

Estoy totalmente de acuerdo contigo….

Palante” como los de Alicante. Con nosotros se van a comer los mocos. Ahora toca aguantar la tormenta

Y si no es trampa?

Ojalá bajen los tipos, pero no creo que lleguemos a verlos a 0.

Estamos en las mismas. Habrá que soltar las extras para amortizar y amortiguar las subidas. En el momento que baje, los de la fija van a estar jodidos. Esto es aguantar el chaparrón como se pueda porque el hostión económico está a la vuelta de la esquina

Pues yo con mi fija a 0’80 estoy como dios.

Muy buena esa

Screenfull, lo del gas pudo ser un rayo de esperanza, pero ojo que la cotización del gas es muy volátil, coincidió una época de bajo consumo con reservas altas y una generación muy grande de eólica por vientos fuertes

Buenas noches, yo estoy pensando seriamente en cambiarme a fija, me ofrecen un 3.45 sin bonificar, puedo dejarlo en un 2.7.

Actualmente tengo PDTE. Un capital de 160.000 con euribor + 0.75, que me aconsejais?.grax.

Depende también de todas las vinculaciones que te exija el banco.

Yo estoy muy parecido a ti y tengo planeado cambiarme a fija 2,90 bonificada por estabilidad. Creo que la tendencia ya del euribor es siempre de subida yun 2 o 3 creo que es algo normal, lo anormal es lo que teníamos hasta ahora… aunque me da cosa que sea un bachecillo y acabemos pagando el miedo

Qué vinculaciones te piden?

Valla cada vez ay más millonarios y más pobres el mundo seva al garete dejemos de pagar y averiguar k pasa k se maten el estado y los banderas k siempre discutí.os y nunca pasa nada

Hola. Hace poco que os vengo leyendo, mi caso es el siguiente: me faltan 52000€ de capital (renuevo en julio 2023) y 17 años por delante. Firme en 2015, actualmente tengo 34 años, gracias a CyL desgravo la hipoteca hasta los 36 años. Me aconsejáis amortizar cada año y cerrarla en 2024? ya que ese año no desgravo. Qué opináis.

Hola Oscar,

Si tienes liquidez amortiza ya ( revisa si tienes comisión de amortizacion) pero deja al menos el máximo deducible para los 2 años que te quedan, pata aprovechar la deducción.

Buenas estoy cagada en diciembre me dan mi casa tengo una nómina de 1248 euros y voy a pedir una hipoteca de 105500 no sé si voy a tener problemas de que me la den y en caso de que no tenga problemas no se que coger si variable o fija como veis la cosa?

Depende de los años que pidas, de las pagas extras porque al final cuentan también. Entiendo que lo coges tu sola, sin pareja, marido etc., y los 105 son el 80%. Con lo que te queda hasta diciembre ya deberías de haber mirado bancos y comentar tu situación y dudas para ver qué dicen. No esperes más y sobre todo compara, echa cuentas y no solo fiarse del amigo del banco.

Mi consejo es que firmes lo que puedas pagar. 30% de tu sueldo en cuota, si es fija, 20% si es variable (porque subirá). Usa una calculadora de hipotecas como la de idealista, y mira distintas ofertas. El 30% de tu sueldo es 375, el 20% es 250.

Un consejo a todos. Hagáis lo que hagáis. Buscar asesores competentes. Y no os fieis del Banco. Ni del vuestro ni ningun otro.

Como huelan pasta. Os hundiran.

Analizar los del IRPH. Contrato opaco. Pero el SUPREMO TRAGA.

Buenas noches.

A mí me quedan 210.000 euros, unos 20 años, tengo euribor+0,50, bonificado a euribor+0,25 por vinculaciones (nóminas y seguros). ¿Creéis que me merece la pena el cambio a fija? La verdad no lo tengo claro.

Gracias

Yo que tú no me cambio con ese diferencial, no jodas.

Gracias

No, yo no cambiaría ahora con ese diferencial y quedando 20 años salvo que estés llegando justo y no puedas soportar una subida.

El tipo será alto unos años, pero tendrá subidas y bajadas y ese diferencial es muy bueno. A 20 años la fija que firmes ahora es difícil que mejore eso. Hace 1 año la respuesta sería distinta, ahí te hubiera dicho de pasar a fija aunque el euribor estaba en negativo, porque las fijas eran a 1% con vinculación. Pero ese barco ya pasó

La verdad que esta la cosa complicada pero esta vez e podido ganarle la partida al banco le pedi un prestamo personal sin avales me comprado una casa en otro pais i le dejado el prestamo colgado me voi de españa suerte a los demas pero siendo español es triste decir es un pais queno deja vivir ala gente trabajadora

¿Dejar un pufo es ganar la partida?

Fíate de gente así

Hola. Nosotros acabamos de terminar nuestra autopromoción y teníamos un diferencial de 0,9 bonificado. Hemos negociado in extremis un 1,7 fijo bonifado. No sé si hemos hecho o no lo mejor.

Juan, clarísimamente sí. Sólo habría que ver las condiciones de vinculación para ver si compensan todas las bonificaciones, pero te compensa siempre que el euríbor esté por encima del 0,8, y con el 2,6 actual…

Por toda la escuadra has metido el gol.

Yo tengo una hipoteca de 53 me quedan 12 años. Temgo nun diferencial del 0.60 mas bonificaciones por seguros y nomina. Me revisan en Noviembre y me han dicho en el banco q me va a subir 120 eur. Ya me subieton en Mayo 20 eur. Es esto possible? Yo lo veo mucho. Llevo 18 años pagando hipoteca No we q hace

Hola M.Ángeles. En cuota yo diría menos, unos 60 euros. Si la revisión fue con el euríbor de mayo 0,287%, me sale que deberías estar pagando ahora 388 euros. El euríbor de noviembre aún no se sabe, pero el de octubre cerrará con media 2,63% aprox., y eso daría cuota 444 euros. Y si fuera euríbor al 3%, serían 454 euros. Otra cosa es la diferencia de intereses, ahí sí que serían 103 euros con euríbor al 2,63%, o 120 euros con euríbor al 3%, quizá es ésa la cuenta que te han hecho. La cuota sube menos porque al subir el tipo de interés se reduce la parte de amortización de la deuda, devuelves menos dinero al mes

Nosotros esperando respuesta del banco a tipo fijo 1,55 bonificado, 452000 de financiación pero debido a la saturación de tramitaciones nos dicen que difícil nos mantengan condiciones…

Nos ofrecen variable con tipo de interés según tramos del euribor, en otro banco.

Si euribor > 3: euri. – 0,5

Si euribor entre 2 y 3: euri. – 0,1

Si euribor entre 2 y 1: euri. + 0,1

Si euribor < 1: euri. + 0,25

Hola José. Esa variable está muy bien. De todas formas, yo pelearía por la fija, aunque habría que ver el tipo fijo sin bonificación por seguro de vida si es que tienes ese requisito. El seguro de vida es muy caro a través de banco, y se va encareciendo mucho con la edad (aunque al amortizar se reduzca el capital asegurado). Pero si tiene que ser una variable con la que pagas un 2,5 en caso de euríbor al 3, también está muy bien. Duda: euríbor al 2,9, ¿pagarías un 2,8 o un 2,5? Porque me parece raro pagar menos con un euríbor al 3 que con un euríbor entre 2,61 y 2,99… ¿Qué banco es ése de la variable?

Una duda para el que me pueda responder, ¿Cuando habláis del tipo fijo os estáis refiriendo al TAE o TIN?

Gracias

Hola David. En general se habla de TIN. Realmente la TAE que te indican en las hipotecas es ciencia ficción, en mi opinión confunde más que otra cosa, porque meten en los cálculos unos gastos basados en suposiciones que no tienen por qué ser ni parecidos en tu caso. Por ejemplo, un seguro de vida suponiendo que tienes una edad que no tienes, un seguro de hogar que al final puede tener una prima diferente y que, si no lo contrataras con el banco, tendrías que tenerlo igualmente aunque fuera de otra compañía y eso también sería un gasto. Incluso aunque tu edad y condiciones de salud fueran las que presuponen en el cálculo de prima de seguro de vida, luego vas cumpliendo años y se va encareciendo el seguro… Por otro lado, están incluyendo gastos que pueden ser orientativos pero tampoco necesariamente los tuyos: importe de tasación, notario y registro que dependen de la vivienda concreta, etc.. Y además, suelen poner TAE condicionado a que contratas todos los productos para obtener la bonificación, pero a lo mejor no te compensa contratarlos y, si no lo haces, tu TAE será menor.

Hola buenos días.

Mi caso es el siguiente.. Tengo un euríbor + 1(sin vinculaciones). Me ofrece mi propio Banco un TIN fijo al 2.5 con vinculación de seguro de vida y casa y sin bonificación(sin esos 2 seguros) saldría un 3%.e quedan 22 años y 160.000€ con 0% de amortización parcial y si que desgravo en Hacienda hasta los 9045€/titular.

Por otro lado.. Me dieron los papeles de lam información de la novación por escrito al 2.5% y ahora me dicen que es que ha subido el interés en su Banco(Sabadell) y que me van a pedir un 2.75%TIN.pero yo tengo por escrito hasta el 14 de noviembre ese tipo de interés. Es legal que me hagan eso? O con decirme que lo deniegan les vale? Perón vaya palabra que tienen los bancos..

Que me aconsejais?

Muchas gracias.

Mientras no tengas la oferta vinculante firmada por el banco (FEIN), siempre pueden cambiar las condiciones, sobre todo si el mercado ha seguido subiendo, lo cual en este caso es muy cierto. Otra cosa es que negocies aprovechando que tenías esa oferta anterior, a menudo se puede conseguir que te las conserven, más cuando la diferencia es tan pequeña.

Los seguros a través de banco suelen salir muy caros frente a contratarlos por fuera, sobre todo los de vida, que por otro lado no sé si lo necesitas o ni siquiera te interesa tenerlo. Puedes usar comparadores de Internet para ver cotizaciones de seguros de vida y saber cuánto pagarías de más en el banco. A veces, de todas formas, para negociar y dejarles “algo” en oficina, puede ser bueno aceptar el primer año de seguro con ellos y luego cambiarte más adelante, depende también de la relación que tengas o quieras tener con ellos. Si además quieres pelear que te conserven las condiciones anteriores, puedes jugar con eso. También puedes esperar a tener la FEIN para luego decir que no quieres el seguro, pero puede quedar feo de cara a tu relación con la oficina del banco. Y en mi opinión hay que tener amigos hasta en el infierno…

En cuanto a la oferta en sí: si fuera un 3% sin vinculaciones, ganarías siempre con un euríbor medio del 2% o superior, y perderías con una media inferior, teniendo en cuenta que en tu media tendría más peso el euríbor al principio que cuando va avanzando el tiempo y vas debiendo menos dinero cada vez. Y con el euríbor actual del 2,6, creo que lo prudente es cambiarse a fijo.

Al mismo tiempo que negocias con tu banco, puedes probar suerte en EVO, que las condiciones son mejores, sobre todo en las mixtas con 5 o 15 primeros años fijos. Es todo por Internet/Email/Teléfono.

Buenos dias

Os estoy leyendo y a priori como profesional os digo que para planificar vuestra economía bien debeis integrar la hipoteca en el conjunto de vuestra economía familiar, no es algo aislado, si bien es cierto que se lleva un peso considerable en cuanto a proporción y a tiempo.

Me dedico a la planificación financiera y trabajo de manera independiente, esto es con distintas entidades,busco para cada cliente un “traje a medida” en su organización financiera porque cada uno somos distintos y tenemos casuísticas diferentes.

Si alguien quiere contactarme, le atenderé encantada. Sin coste. Podeis encontrarme en instagram: @consultora__financiera o escribirme a [email protected]

Un saludo

Me restan 6 años y5 meses, y 4000€ de capital por amortizar, tengo la revision anual en Mayo con un diferencial de euribor +0,5 puntos.

¿Deveria negociar a un tipo fijo o me la juego para el resto de la vida del préstamo?

40.000€, PERDON

Hola Mariano. Creo que es muy poco dinero y muy poco plazo para que ningún banco te acepte una subrogación. Y en cualquier caso, en ofertas “de catálogo” tampoco están dando ya grandes chollos en fijas, y con tan poca deuda, la diferencia sería siempre pequeña

Buenos días, me quedan 50.000€ de amortización, actualmente lo tengo en un 0,66 de interés hasta que me la revisen en mayo, me quedan 16 años de hipoteca, seria aconsejable amortizar 5 o 6000€ antes de la revisión?

Hola Pedro. Por lo que indicas, estás pagando un interés del 0,287+0,66=0,947% desde tu última revisión. Actualmente tienes opciones para tener más rentabilidad que ésa, pero entiendo que a partir del 1 de junio la deuda ya te generaría intereses muy superiores. En cualquier caso, por ejemplo en EBN tienes depósito a 6 meses al 1,60%, que incluso en neto supera ese 0,947%. Y por no entrar en plazos mayores con los que ya podrías salir perdiendo. Vamos, que prisa no tienes ninguna hasta el 1 de junio, siempre y cuando coloques ese dinero a una rentabilidad neta mayor. E incluso así, quién sabe, podría compensarte otra cosa llegado el momento, habría que verlo. Lo más importante es que tengas presente que es un dinero que le debes al banco y que tendrás que devolvérselo antes o después :-)

Veo que en este grupo hay gente seria, aprovecho para consultar. Hemos comprado segunda residencia de obra nueva después de estar ahorrando toda la vida, tenemos 57 años. Nos tendríamos que subrogar en 120.000 pero tenemos ahorros y podríamos pedir hipoteca de 90.000. La duda es si pedimos más de hipoteca el interés que nos ofrezca el banco será mejor que si pedimos menor importe? Gracias

Hola Sol. Ahí puede depender del banco, hay veces que sí pueden reducir un poco el tipo de interés cuando se pide menos dinero, por ejemplo el BBVA lo solía hacer así. Lo mejor en ese caso creo que es plantearle esa duda al propio banco. Si el importe de 120.000 frente al valor de tasación no es muy alto, y especialmente si es menor que el valor de compra, tampoco debería ser determinante, creo que a muchos bancos les daría un poco igual, pero luego también puede depender de objetivos de oficina y ahí puede ser incluso que el banco prefiera lo contrario, que os hipotequéis por 120 y no por 90. Y por ejemplo, en EVO banco, que es de los que tiene hipotecas más baratas, te pueden rechazar si pides menos de 150; es decir, ellos prefieren que pidas mucho, dentro de unos ratios de solvencia

Gracias por ayudarnos con tu respuesta

Y la cláusula suelo… qué me decís? Seria un buen momento para anularla?

Pues aunque lo puedas decir de broma, cualquier momento es bueno, cuanto antes mejor. Incluso conozco un caso de hipoteca de 2004, cancelada por subrogación a otro banco en 2010, reclamada la cláusula suelo al banco inicial hace pocos años sin éxito, llevada al juzgado y ganada la reclamación en 2021 con costas e intereses a cargo del banco. De una hipoteca que llevaba casi una década cancelada…

Para que luego digan que el banco siempre gana!!!

buenos días. Me quedan 160000 y 18 años.

tengo un diferencial +04% que se pondrá a partir de enero al 2,633.. Tengo una comisión por novacion o subrogación del 2%. He hablado con los del banco y me han dicho que en mi caso no merece la pena pasar a fijo. No lo sé. Que os parece? gracias

Hola Santiago. No sé si tienes vinculaciones que puedan resultar caras. En tu banco, sin saber cuál es, probablemente no compense ahora mismo el cambio. Habría que saber cómo estará el euríbor en el futuro, claro, pero tu diferencial es bueno y la oferta de fijas ya se ha adaptado a los tipos actuales, no es como antes del verano. La comparación que podrías hacer es con la hipoteca mixta de EVO, 15 años fijos al 2,55 sin vinculaciones. Pero ya con esa comisión del 2%, más tasación y gastos si te hacen cancelar hipoteca para el cambio… Sí te diría que calcules con un euríbor más alto para el futuro para estar seguro de que podrías hacer frente a las cuotas en ese caso, porque al final el tipo fijo vuelve a tener el sentido de toda la vida: es como un seguro, puedes pagar algo más al final pero estás cubierto frente al riesgo. Si ves que las cuotas te pueden salir demasiado altas y el riesgo es demasiado grande, o incluso ahora pagas demasiado, siempre puedes aprovechar un cambio a EVO para ampliar algo el plazo y así reducir las cuotas, aunque sea a costa de pagar durante más años

muchas gracias por la ayuda. Con la hipoteca mixta de Evo me quedaria parecido a lo que empezaré a pagar en enero 2,633, que es mucho pero que aún puedo pagar, y me evitaría los problemas que tendría el año siguiente si en estas fechas está a un punto más.

Lo voy a mirar. gracias de nuevo.

Nosotros tenemos euribor+0,85 y nos quedan unos 200mil y 34 años por delante. Nos ofrecen una fija a 1,90 y yo sigo teniendo mis dudas.. que me aconsejáis? Gracias

Hola Esther. Una fija al 1,90 ahora mismo es un regalo enorme. Imagino que sin vinculaciones el tipo será mayor, pero aun así… El euríbor está casi al 2,7, que más diferencial de 0,85 sería un 3,55. Y ahora mismo aún subiendo más.

Hola Ester,

Me puedes comentar que banco os ofrece a se fijo al 1,9?

A día de hoy lo mejor que he visto es la fija de EVO al 2,85 sin bonificar (o2,55 bonificada con nominas y seguros).

Muchas gracias!

Yaiza

Yaiza, yo conozco dos casos similares con Caixabank. En un caso pareja de funcionarios, pero en el otro no, simplemente pareja con buen perfil. Llegaron tarde a solicitar fija pero les han hecho igualmente una oferta muy buena

Hola, tengo una hipoteca pendiente de amortizar todavia de 176.000€ (28 años me quedan todavia )

Ahora mismo estoy con euribor+0,85% , me estoy planteando el pasarme a fijo ya que me toca revision el 31/12

Los que sabeis un poco del tema que me recomendais? estoy con BBVA

Hola Irene. Pues yo te recomendaría intentar cambiarte a la mixta de EVO con 15 años fijos (entre 2,15 y 2,55 % según bonificaciones), o incluso la de 5 años fijos (entre 1,85 y 2,15 % según bonificaciones, y el resto variable sería parecido al tuyo, mejor o peor según bonificaciones/vinculaciones).

Ya me podían dar comisión los de EVO por seguir recomendando sus hipotecas después de que a mí me rechazaran 3 veces…

Buenos días; agradecería consejo sobre amortización parcial, tengo pendiente un capital de 57.100€, la revisión me toca en diciembre (es semestral); mi diferencial de próxima cuota +1,09 el EURIBOR estaba a 0,013, y el interés nominal el 1,10%.

Tengo una cuota actualmente de 253€, mi duda es si debería amortizar ahora, podría apretarme el cinturón y aportar unos 11.000€, he ido haciendo anteriormente ya alguna amortización parcial por dejar una cuota más cómoda, pero ahora que ciertamente el ahorro ha disminuido algo por el incremento de todo, no sé si esperar o ahora sería el momento de realizar la amortización. Muchas gracias y saludos