El 2020 está siendo un año histórico (para mal) en el que muchas cosas se están acelerando (para bien) y entre estas está la reorganización bancaria española con nada menos que 3 megafusiones (la del Sabadell – BBVA todavía por confirmar), así que hoy rescato y actualizo un artículo que escribió Droblo hace 6 meses que sigue de actualidad en donde analizaba la situación del Banco de Sabadell.

Primero un poco de historia…

En 1881 un grupo de empresarios y comerciantes de la próspera zona industrial de Sabadell fundó el Banco de Sabadell. Su capital inicial procedía sobre todo del pujante sector textil local y el interés en la formación de la entidad financiera era encontrar más financiación para expandir el negocio. No fue hasta 1965 que empezó a abrir más sucursales fuera de su comarca llegando a tener una sucursal en Madrid en 1975 y abriendo oficina de representación en Londres en la temprana fecha de 1978. No obstante, fue un desconocido en la mayor parte del territorio español hasta su primera gran adquisición de 1996, cuando compró el negocio del banco británico Natwest en España (al que renombra como Solbank), fenómeno que se amplió al acordar adquirir en el año 2000 a la Caixa el asturiano Banco Herrero. Ya por entonces el presidente –desde 1999- del banco es Josep Oliu, que aún se mantiene en el cargo. La fama que tenía Banco Sabadell a finales de siglo XX era la de ser pionero en el uso de la informática y de la banca a distancia siendo de los primeros en ofrecer servicios por teléfono y ordenador, de hecho el primer servicio de banca por internet en nuestro país fue el BancSabadellNet.

Con el siglo XXI empieza a cotizar en bolsa (año 2001 aunque no entrará en el Ibex hasta 2004) y llega la mayor expansión: en 2004 integra al Banco Atlántico, en 2006 el Urquijo (entonces en manos de una entidad belga) y en 2007 cruza el charco –quizás influido por la experiencia en aquel continente (donde había estado algunos de sus muchos años de carrera profesional en BBVA) de su nuevo consejero delegado Jaume Guardiola, aún en el cargo- y adquiere el TransAtlantic Bank of Miami y el negocio de banca privada en esa ciudad del BBVA. No sería su última compra en Florida y ya en plena crisis se adjudica el Mellon United Bank en 2009, el Lydian Private Bank en 2011 y el JGB Bank en 2013, todos en Miami. Además de estas operaciones internacionales, sigue creciendo en España y en 2010 se hace con el Banco Guipuzcoano si bien su mayor auge llega al ganar la subasta del Banco CAM (antigua Caja del Mediterráneo) en julio de 2011 tras serle adjudicada por el FROB estatal al simbólico precio de 1€ y con un esquema de protección de activos (EPA) que cubría las pérdidas que pudieran derivarse de esta operación ¡por diez años!

Estas condiciones tan ventajosas desataron la polémica pero lo cierto es que nadie más quiso adquirir la CAM, ni siquiera el Santander del difunto Emilio Botín que por entonces no se había quedado con ninguna caja y además era la entidad con mejores ratios. Por algo sería y es que, como dice el dicho, “lo barato sale caro”. El caso es que, no contento con todo esto, Banco Sabadell en 2012, en plena crisis de solvencia del país, llega a un acuerdo para quedarse con el antiguo negocio bancario de la Caixa Penedés (que por aquel entonces formaba parte del BMN o Banco Mare Nostrum que fue absorbido en 2018 por Bankia) en Cataluña y Aragón y en 2013 le es adjudicado el Banco Gallego. En 2015 obtiene licencia para trabajar como banco comercial en Méjico… Todo esto le llevó a que, tras la desaparición del Banco Popular, escalara al quinto puesto del ránking bancario español. A toda esta política agresiva de crecimiento nacional e internacional le faltaba una guinda: en 2015 compra por más de 2 mil millones de € el británico TSB Banking Group, entonces el sexto banco de su país y cuya integración resultó más costosa de lo calculado, además de perjudicarle el inesperado Sí al Bréxit.

Todo un ejemplo de crecimiento desordenado que ha trocado últimamente en desinversiones: en 2017 vendió su filial de banca comercial en Estados Unidos, en 2018 empieza a vender inversiones inmobiliarias y carteras de créditos; su inmobiliaria Solvia y el Sabadell Asset Management en 2019 y su negocio de depositaría institucional en 2020 en el que también ha intentado vender su plataforma de rénting de vehículos, ha colocado otros créditos dudosos a diferentes fondos y ha reducido en estos meses el número de empleados (hay que apuntar que -como excepción al resto que llevaba años reduciendo personal- su máximo de nóminas fue en 2019 ) en casi un 10%.

Estas entradas de liquidez han permitido a Banco Sabadell estar, aunque en la parte baja, por encima de los ratios de capital mínimos exigidos por BCE, sobre todo ahora que, debido a la actual covidcrisis, éstos se han vuelto menos rígidos. Tampoco sus resultados son malos, incluso en el primer trimestre de este año ha presentado beneficios a pesar de haber hecho unas fuertes provisiones por lo que pudiera venir, y en los últimos años siempre ha pagado un buen dividendo, cita a la que faltará este año, como muchas otras compañías. Sin embargo, su actual cotización bursátil está descontando cosas muy malas. En principio le pesa lo que a todas las empresas del sector: bajos márgenes, miedo a que se dispare la morosidad debido al alto desempleo que se espera, la competencia de la banca por internet, mucho más rentable, las pérdidas a revaluación de las carteras de renta fija por el alza de rentabilidades de la deuda pública española… pero además le pesa una concentración de su negocio excesiva en el difícil mercado español (y la mala situación del país) y, sobre todo, que el grueso de su clientela son autónomos y pymes, el colectivo más vulnerable. Si a eso añadimos que, por herencia de la CAM, la mayoría son del sector turístico, poco importa que su valor en libros sea muy superior a su cotización bursátil.

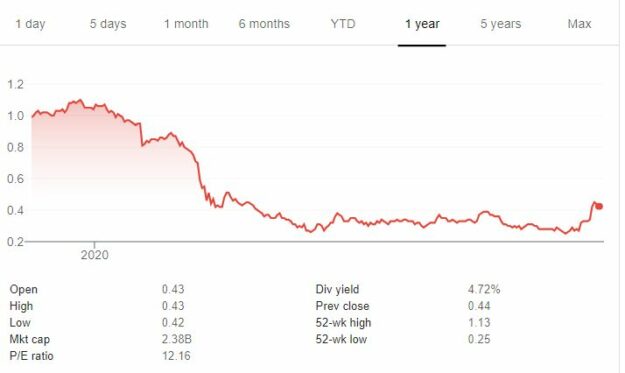

Si en enero cotizaba por encima del € a pesar de las recomendaciones “bajistas” de los “analistas” considerados más serios como Credit Suisse o BNP que situaban su precio objetivo en 0,96€ y 0,89€ respectivamente, el 25 de Octubre alcanzó mínimos históricos al cotizar a 0.25€. Otro ejemplo de que nadie conoce el futuro. Lo cierto es que ya está por debajo de la cotización a la que fue intervenido Banco Popular pero su situación es muy diferente: no hay fuga de capitales, la morosidad está controlada y, aunque se espera que su capital se deteriore y este año pueda perder dinero, de momento su situación actual es de solvencia. Su castigo bursátil es excesivo, como el del resto de valores del sector financiero -es también ejemplo de la debilidad de éste- si bien en su caso es aún superior ya que el desplome es brutal como podemos ver en este gráfico con sólo lo que ha hecho este año, todo un ejemplo de crash bursátil salvado a última hora por su posible compra por parte del BBVA:

y es el ejemplo de lo que tantas veces he comentado los últimos años: los bancos ganan dinero como empresas con beneficios que son pero hacen perder dinero a sus dueños porque lo que ganan con los dividendos (reparto de beneficios) es mucho menor que lo que se reduce el valor de su inversión, de su patrimonio. Este es un concepto muy importante porque hay un discurso muy popular que acusa a los bancos de ganar mucho dinero pero en realidad es un dinero que sólo sirve para pagar impuestos al estado y nóminas y cotizaciones sociales a sus empleados ya que los capitalistas, los que poseen el banco, no están ganando nada, más bien al contrario.

También es un ejemplo de que nada es barato en bolsa por muy bajo que sea el dígito al que cotice o por mucha caída acumulada que lleve, sólo sabrás si es barato si en el futuro puedes venderlo más caro, hayas comprado a 0,30 o a 3000.

No quiero dejar de citar que la polémica por el cambio de sede en otoño de 2017 –motivada por la caída bursátil y la fuga de capitales posteriores al 1-O y por tanto, financieramente justificada- no creo haya influido en la evolución bursátil del banco ya que no hay cifras que demuestren un impacto negativo de aquella decisión, de hecho es otro ejemplo de que, más allá de evitar el pánico de aquellos días, el cambio de sede no significa apenas nada ni para bien ni para mal: la tesorería sigue en San Cugat y los más de 24 mil empleados siguen siendo mayormente catalanes. También creo que es un ejemplo de mala política de comunicación ya que nadie está trabajando con efectividad en mejorar la imagen corporativa y es importante, especialmente para una entidad financiera, el trasmitir tranquilidad a clientes y accionistas. Creo Banco Sabadell es viable y creo que valorar a la entidad por lo que hace en bolsa es un ejemplo de lo que no hay que hacer pero también creo que, vista la evolución de su negocio, los graves errores en la gestión del banco y el daño a los accionistas, no tiene mucho sentido que sigan en el cargo desde hace tantos años ni el presidente ni el consejero delegado y que, de hecho, su marcha podría ser el revulsivo que necesita el valor de sus acciones, que estoy razonablemente seguro se comportarán mejor que la media cuando esta tendencia bajista del Ibex acabe, virus mediante.

15 comentarios

No somos el país con más rotondas https://droblopuntocom.blogspot.com/2020/11/no-somos-el-pais-con-mas-rotondas.html?spref=tw

–

Saturday Nigth Live y Franco https://droblopuntocom.blogspot.com/2020/11/saturday-nigth-live-y-franco.html?spref=tw

–

India será el más poblado y superará a China https://droblopuntocom.blogspot.com/2020/11/india-sera-el-mas-poblado-y-superara.html?spref=tw

En la gráfica de las rotondas me ha tocado el alma, para mal, que sumen al UK y a Irlanda.

Aún recuerdo el cabreo se mi suegro cuando vio por aquí un mástil con la bandera del UK encima y la de Irlanda debajo. (Me parece que era por que los británicos hacían eso en Irlanda en algún momento del pasado)

Supongo que era algo sin mala intención, ya que era un sitio turístico y había varios mástiles y cada uno de ellos con varias banderas; pero bueno, a los irlandeses (de la república) en general (y supongo que a los más mayores más) les molesta ver ese tipo de cosas…

La otra fue cuando vio en Carrefour quesos de la marca Kerrygold que se vendían como producto británico, con una pequeña Union Jack al lado y todo…

No se si es que los responsables de Carrefour España son un poco catetos, o es que compraron todo a un distribuidor británico y lo etiquetaron todo como británico sin molestarse mucho en mirar el origen real del producto… :/

Respecto a la población:

Resulta curioso como parece haber un “consenso” en que muchos países van a empezar a perder población a partir del 2060 +/-, incluyendo España, que, según este artículo se quedaría en la mitad de la población para el 2100:

https://www.eleconomista.es/economia/noticias/10667721/07/20/Espana-tendra-en-2100-la-mitad-de-poblacion-que-ahora-segun-un-estudio.html

(¿Proceden estos datos del mismo estudio?)

Y resulta aún más curioso que en el gráfico Nigeria gane población en vez de perderla…

Por qué Nigeria tiene que perderla? En los 60 eran 45 millones. Ya van por 195. Más de 4 veces. Eso de que en África se mueren todos de hambre, parece que no. Lo mismo en Etiopía y demás países de la zona. Y todos querrán comer, idealmente varias veces al día y consumir. Ya podemos usar coches eléctricos para bajar emisiones…

Ayer después del trabajo nos dimos una vuelta con mi mujer y me llamo la atención que pasamos al lado de 2 oficinas recién estrenadas , una de BBVA otra de La Caixa. Oficinas de esas amplísimas con sillas cómodas y rincones con espacios para reunirse bastantes personas… muy bonitas y modernas…

Me entraron las ganas de entrar a tomarme un café allí, que al ser tan espaciosas ahora con el covid se agradece una cafetería asi…

Así que si monto una cafetería, creo que la hare muy parecida :-) y dejare mucho atrás a Starbugs, jeje…

Ahora bien, si alguien me puede iluminar ¿Cómo piensan los bancos solucionar sus problemas mediante oficinas así? Porque oigo que esas oficinas son apuesta para el futuro …

¿Pero que aportan de importancia real esas oficinas montadas así?

Si alguien me puede iluminar, porque no se me ocurre nada …

el hecho es que los bancos ya no viven de hipotecas, creditos y similares….y menos aun ahora con el precio del dinero

los bancos viven de los planes de pensiones, fondos de inversion, seguros de hogar, coche, etc…viven de otros productos que hace 10 años ni comercializaban, ni les interesaban…..para comerte bien el tarro de las bondades de sus productos, por eso te invitan al cafe, en un comodo sillon…a ver por donde te pueden enganchar.

con 18 años y 100000 pts…me daban un 9% de interes…eso hace 34 años…

con 52 años y 30.000 euros….no paro de reclamar comisiones insospechadas…

recuerda…los bancos no son tu amigo.

El problema de Sabadell es que se ha vendido la gestora de fondos, la empresa de renting y no sé cuantas cosas más, con lo que no les queda nada… y para tomar cafés, ya hay los bares.

Yo entendería que monten unas oficinas tipo nave espacial, para que los listos digitales se maravillen y les parezca el nuevo sentido de su vida ir a un banco, pero tampoco es el caso…

No se yo lo que tendrán en mente… a mi se me escapa…

Personalmente me sentía mas cómodo con las oficinas de antes… ibas a hacer un tramite… te sentabas lo hacías y arreando…

Ahora te vas, te sientas en un entorno moderno, te invitan a un café y se ponen a intentar colarte cosas… Porque solo para que te hagan el tramite que les pides, como que no están muy por la labor…

La verdad es que no recuerdo en qué año fue; pero tal vez fuese en el ’93 ó ’94.

En aquella época mi padre se compró un apartamento en la playa.

Tengo un recuerdo un tanto “traumático” de aquello ya que para dar la entrada más grande posible mi padre vació hasta nuestras huchas. Pero es que el interés de la hipoteca era de ¡¡Dos Cifras!! (Si era del 12% o del 24% ya no sabría decirte)

Cuando ya por fin cerró la compra, mi padre tuvo hasta “suerte”, ya que, al poco, en su empresa empezaron a ofrecer a los mejores/más antiguos empleados unos “créditos de empresa” y, al final, se pudo quitar la hipoteca con uno de esos créditos (obviamente con mucha mejora respecto a las condiciones de la hipoteca…)

Todo para decir, que al final no lo puse, que los tiempos cambian y que cada era tiene sus propias reglas/características en cuanto al negocio bancario en general…

A raiz de la nueva apuesta por la mediocridad que se aprobó ayer en el congreso:

https://www.elespanol.com/reportajes/20200125/colegio-religioso-segregado-pertenecieron-brillantes-isabel-celaa/462204895_0.html

Todo aquel que espera que la sociedad eduque y forme sus hijos, va listo…

Ya era así antes de la Celaa y mas aun lo va a ser en el futuro sin mucha importancia de si sigue Celaa o la cambien por Abascal…

—

El mío va a una concertada que tiene fama de dar mucha caña y ser exigentes…

Pueeeeees….

Desde siempre en clase no se dicen las notas que tiene uno u otro, para no herir los mediocres… Que con eso en realidad no motivan eso de esforzarse y tener buenos resultados, lo les viene en la cabeza…

Los niños compiten igual, que lo llevan en la sangre, pero compiten por ejemplo en quien es el mas bocazas o quien hace la mayor tontada..

en eso no hay problema de que reine el espíritu de competición , mejora y superación, con que no sea en lo académico, padres y profesores están contentos… Y los resultados están a la vista…

—

Personalmente sigo muy de cerca el tema de la formación de mi hijo y para que se vean resultados aceptables nos toca con su madre dedicar tiempo todos los días y aparte pagar clases particulares alli donde queremos que en el futuro tenga alguna oportunidad contra los chinos, los que estudian en Singapur, Corea del Sur, etc..

—

Así que la Celaa es solo la puntita mas nueva y brillante del iceberg del desastre…

Yo soy cliente del Sabadell y curiosamente mi señora es clienta del BBVA

Ya cuando nos conocimos la cosa estaba asi, y tenemos la hipoteca conjunta en el Sabadell.

Ahora habra que ver por donde nos sale la jugada

Cuando solamente queden 2 o 3 bancos sera imposible evitar las practicas monopolisticas. Si ya se demostro que manipulaban el nidice del Euribor al antojo de unos cuantos cuando existia, y habia un monton de bancos entonces, ahora que seran pocos ponerse de acuerdo les va a costar poco, muy poco

Ademas que sucederia en caso de una crisis como la que ha obligado a rescatar a uno como Bankia?? Por que decian que claro dejar caer una entidad de esa magnitud afectaba mas a la economia y los ciudadanos que el coste del rescate ( del que por cierto no vamos a ver ni un duro )

Del Sabadell… yo creo que es sovente por si solo, a pesar de sus aciertos y sus cagadas en los negocios historicamente

Lo que si que estoy de acuerdo es que la cupula de una empresa asi se ha de renovar periodicamente, no alguien eterno como el Sr Oliu

El problema de fondo es que este mes me ha llegado publicidad de mis bancos y eran o sorteos de una bicicleta estática o comprar una scooter con TAE 0%…. que indica dos cosas…

La primera es que quieren hacer negocio quitando el negocio a sus clientes (vendedores de bicicletas estáticas, vendedores de scooters, vendedores de televisiones, vendedores de móbiles…) o al final no van a vender todas las scooter y sí que van a perder los clientes que vendes scooters.

La segunda es que se piensan que los clientes son tontos del capirote y que nos hacen un favor con el TAE 0% y que vamos acudir en masa a aprovecharnos de su benevolencia.

Y mientras tanto, con la que está liada y las necesidades de financiación, los tipos 0 y toda la coyuntura que sería para forrarse como banco por cuestiones de solvencia no les interesa si no hay el Ico detrás….

Y para dirigir estos tiempos, dirigentes de otros tiempos… y el resultado se está viendo.

A ver si no es de otros tiempos tener que endeudarse más para dar dividendos… el cortar el cupón…..

Pero claro…. la culpa es siempre de los otros… antes eran complots judeomasónicos o la pérfida Albión…. ahora son los chinos o la siempre decadente, especialmente en lo económico según sus voceros, América del Norte.

Ya vimos que el eco en bolsa de la fusión Caixa-Bankia duró poco… veremos lo que durará al supuesta fusión BBVA-Sabadell, que los absorbentes no han confirmado nada…

Y es que se está perdiendo la ortodoxia…. aquel “zapatero, a tus zapatos…”..