Charlie Bilello es un bloguero y tuitero de prestigio en los mercados financieros, una de esas cuentas que da gusto seguir porque ofrece muy buena información y, debido a esa calidad, tiene (la última vez que lo miré) más de 136 mil seguidores (que serán más ya que muchos pueden tenerle en alguna lista sin seguirle o ver sus tuits retuiteados por otros). Pues bien, el 3 de enero de 2019 realizó una consulta en twitter preguntando cuándo pensaba la gente que los EUA entrarían en recesión. Estas fueron las respuestas (8,312 votos son bastantes como puede confirmar cualquier encuestador)

Siendo sus seguidores personas interesadas en economía y mercados, creo que pueden ser un buen ejemplo de cómo la gente tiende a equivocarse al relacionar desempeño bursátil con economía y es que debemos recordar que justo esos días de enero de 2019 se estaban tocando mínimos de mucho tiempo en los índices bursátiles y de hecho, Wall Street no ha dejado de subir –casi ininterrumpidamente- desde entonces. Estoy seguro que ahora la respuesta sería muy diferente ya que el optimismo es generalizado. Pero deja claro que cualquier varapalo bursátil lleva al desánimo y la pérdida de confianza en el futuro económico, algo que puede provocar una profecía autocumplida: que la bolsa baje por miedo a una recesión que llega porque la bolsa baja. Repasemos la evolución del PIB norteamericano:

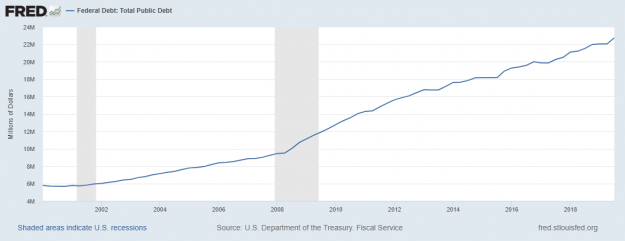

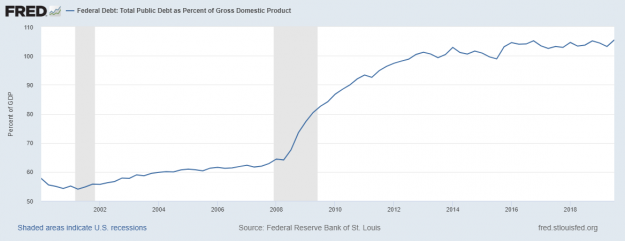

Si bien parece algo muy positivo tiene dos grandes peros: uno es que el ritmo de crecimiento es bastante menor de lo que prometió Trump en campaña (dijo un 4% y va a acabar 2019 en torno al 2%, décima arriba o abajo –curiosamente Trump le echa la culpa a la FED por esa gran diferencia), y otro es la deuda pública:

Que ha disparado el ratio deuda/PIB

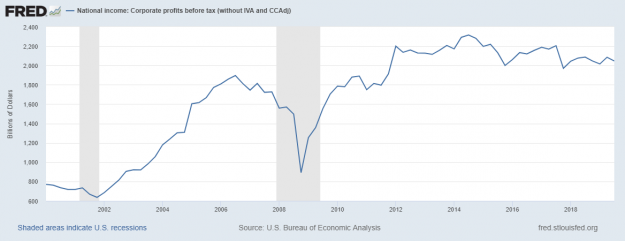

Con todo, nada apunta a que una recesión esté cercana a no ser que miremos otro dato: los resultados empresariales. Veamos la evolución durante este siglo de los beneficios del total de las empresas norteamericanas antes de impuestos:

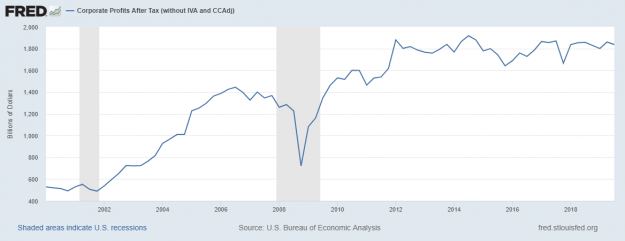

No se ven muchos motivos para el optimismo, en el tercer trimestre de 2014 se tocaron máximos y desde entonces no parece que tenga sentido que la bolsa siga subiendo en base a los resultados de las empresas (algo que sí que tuvo sentido desde comienzos de 2009), sin embargo si tomamos el gráfico con los beneficios DESPUÉS de impuestos el resultado es algo diferente ya que se nota mucho la bajada impositiva de Trump y por qué gustó tanto a las empresas cotizadas:

Y aún así, no hay tendencia alcista de beneficios, más bien un techo claro. Sin embargo, veamos qué hace la bolsa en el mismo periodo (tomo el índice más amplio de Wall Street)

En otros gráficos no oficiales se puede ver que el beneficio por acción de las cotizadas en el S&P500, por ejemplo, no baja sino que se mantiene o sube pero ahí entra en juego uno de los factores que más han impulsado Wall Street los últimos años: los programas de recompra de acciones que hacen disminuir el número de éstas y hace que el beneficio por acción no baje si bien los datos del conjunto de las empresas del país son muy claros. Por no poner más gráficos, también hay que recordar que la tasa de paro en el país está en mínimos de 50 años si bien ya expliqué AQUÍ que la tasa de ocupación es similar a la media de la Eurozona. Siendo un dato muy positivo, en un país con tanta flexibilidad laboral no es difícil que suba con bastante velocidad a la que se tema que llegue una recesión. Por otra parte, siempre que la tasa de paro está tan baja suele llegar una recesión, al menos eso dice la estadística.

Resumiendo, la economía de la principal economía del mundo parece gozar de buena salud con una tasa de paro muy baja y dependencia energética, y está lejos de una recesión si miramos su crecimiento, no obstante muy dopado por un aumento de la deuda pública que el poderío del dólar y la FED hacen muy fácil. Sin embargo, tiene un problema importante: los beneficios de sus empresas no mejoran a pesar de ese crecimiento y de ese casi pleno empleo y de toda esa liquidez que la FED ha inyectado en la economía; es más, según una nueva encuesta realizada por Bankrate, casi el 40% de los estadounidenses tendrían que pedir prestado dinero si se enfrentaran a una emergencia financiera. Y, lo que puede ser peor, los resultados empresariales no se corresponden con las cotizaciones bursátiles lo que dispara las posibilidades de una brusca caída de Wall Street (cuyos índices también están muy dopados por los magníficos resultados de unas pocas empresas que son las que más pesan dentro de ellos) y que, como ya pasó en el 2000, sí podría llevar a una caída del PIB, especialmente si, como hemos visto en el primer gráfico, una caída de la bolsa dispara el pesimismo (incluido el de los consumidores) y esto reduce aún más los beneficios. Es decir, que gran parte de la fortaleza económica norteamericana, clave para el resto de la economía de todo el planeta, está sostenida en un mercado de acciones que cotiza en unos niveles que son históricamente altos no ya sólo por sus precios, también por su relación con sus resultados. No son buenas noticias.

18 comentarios

Según encuesta el 80% de los españoles considera más prioritario el medio ambiente que el crecimiento económico https://www.euribor.com.es/foro/index.php?threads/seg%C3%BAn-encuesta-el-80-de-los-espa%C3%B1oles-considera-m%C3%A1s-prioritario-el-medio-ambiente-que-el-crecimiento-econ%C3%B3mico.60986/

–

Con gran rapidez, Venezuela se ha convertido en la mayor crisis de refugiados del mundo https://www.euribor.com.es/foro/index.php?threads/con-gran-rapidez-venezuela-se-ha-convertido-en-la-mayor-crisis-de-refugiados-del-mundo.60975/

–

España, en el puesto 30 de los países menos corruptos del mundo https://www.euribor.com.es/foro/index.php?threads/espa%C3%B1a-en-el-puesto-30-de-los-pa%C3%ADses-menos-corruptos-del-mundo.60985/

pesados que son…. los beneficios bajan (un poco) pero el rendimiento sin riesgo ha bajado en picado… por tanto, ahora las empresas valen más porque los accionistas están dispuestos a pagar más por el mismo rendimiento…

Por tanto la valoración de las empresas ha aumentado….. tampoco tiene tanto secreto caramba..

Lo que molesta es los que preveyeron (y asesoraron) la caída del 2019 (después de último trimestre del 2018) se han comido un 20%……. felicidades-

ahora mismo los inversores “sin riesgo” como dices nroteamericanos tienen incluso mejor rentabilidad en los bonos USA que hace un año, así que tu argumento no vale. De hecho si fuera cierto subiría mucho más la bolsa euroepa con tipos de interés del “redimiento sin riesgo” mucho más bajo que allí.

Te pongas como te pongas que la bolsa suba cuando los beneficios empresariales no, no es normal. Y es peligroso porque una corección bursátil puede afectar a la economía real.

Y ojo que en menos de un mes ya ha caído más del 10% el precio del petróleo, ¿está desocntando menores viajes, menor comercio, menor crecimiento, o es que sólo las bolsas descuentan lo correcto cuando sube porque tú eres un siemprealcista?

Miremos a largo plazo….. al final si te acostumbras a un +10%, siempre hace más gracia que el 2%….. y como dice Buffet, conforme se alarga el plazo el riesgo pasa de la renta variable a la fija.

Menos viajes…… sí, sí…… seguro…….. este año hemos tenido el récord de vuelos comerciales en un día…. que los aviones, barcos, coches sean más eficientes y que el porcentaje de renovables (en el mundo) se incremente ayuda (1 millón de coches eléctricos vendidos en un año en China….)…

Yo no soy siempre alcista…. yo solo veo lo que ha pasado (por interés) los últimos 80 meses…..

todo eso está muy bien peor entonces, ¿por qué baja el petróleo? Yo soy el primero que no le doy valor rpedictivo a lo que hacen los mercados financieros pero no vale que tú si se lo des a la bolsa y no al crudo.

Y sí, simepre eres alcista, es lo que has demostrado desde que estás en el negocio de decirle a tus clientes que compren mes a mes lo que les ofreces esté como esté el mercado. Yo me mojo, ya dije que pensaba que este sería un año alcista en las bolsas y es más, dije que creía que habría cesiones a finales de enero que serían oportunidad de compra pero más allá de eso, me preocupa que estalle la burbuja (y que suba la bolsa sin subir los beneficios creo es un sintoma claro de que es una burbuja) y eso afecte a la economía real. No olvidemos que lo del coronavirus seguramente no sea nada y acabe muriendo más gente de gripe común pero el viernes empieza el Bréxit, Irán sigue atacando a posiciones norteamericanas en el golfo y los líderes políticos mundiales y nacionales, en el gobierno y en la oposición, son bastante incapaces.

La caída del petroleo también es cosa china, con 50 millones de personas aisladas sin salir de casa, superior a la población de España. Al parecer solo dejan circular camiones con medicinas, nada más.

¿¿¿”Preveyeron”??? ¿¿¿Del verbo preveyer???

El verbo “prever” se declina exactamente igual que el verbo “ver”

Ya puestos, es conjugar y no declinar.

Que te follen perro, ahora vas y lo conjugas

Llevas toda la razón fue un desliz con las prisas….

Al mongolo que me usurpa el nick, que le vayan dando por donde amargan los pepinos…. o no, que seguro que le gusta

Interesante el análisis financiero. Ahora faltaría conocer hasta que punto esta recesión nos afectaría en España. Debemos estar atentos a los acontecimientos económicos del mundo y no estar puro viendo películas online

Llegó el cisne negro en forma de coronavirus

https://www.zerohedge.com/markets/china-closes-foxconn-johnson-johnson-and-samsung-factories-amid-virus-outbreak

Ahora con la cuarentena se viene la verdadera recesión. La crisis va a explotar seguramente https://blogs.deia.eus/rincon-android/2019/12/24/un-conocido-fabricante-de-accesorios-desvela-el-nuevo-samsung-galaxy-s11/?unapproved=605&moderation-hash=08b9cea44c5dbc0c9af0f298ba2e613a#comment-605

Para no largar el hilo…..

Para empezar yo no prometo a nadie que se haga rico, pero sí que prometo que soy independiente y que con el tiempo las probabilidades de perder dinero disminuyen……. y perder dinero queiere decir no mantener como mínimo, el poder adquisitivo… es decir batir al IPC (que ahora es fácil….).

El petróleo si sube es una desgracia porque no lo podremos pagar…. si baja también porque quiere decir que gastamos menos y es malo…. vivir así es estar siempre al filo de la navaja, caramba.

Y yo no puedo mojarme porque gestiono ahorro de familias….. no puedes ir a casa de alguien y decir que ha perdido un 40% porque “me mojé y me equivoqué”…. es un trabajo de los gestores de fondos que yo ni entro ni sé lo suficiente.

Lo que sí que tengo es un dogma….. y es que el mundo desde hace 2.000 años está cada vez mejor…. y desde 1.000… y desde 500… y desde 50…. y desde 20….

Por tanto, la idea es seguir al mundo…… no el IBEX…… no La Vanguardia Economía de los domingos… no el dogma que “Mis acciones son las mejores”…..

Y aquí estamos….. si tienen 80 años, 80% de renda fija… “es que no va a dar lo que tiene que dar…”….. es igual….. vigilar que el del fondo no sea tonto… y andando….cada bajada de tipos es una alegría….. mayor valoración…. y si el gestor es hábil, resultados interesantes…… ¿sustos?.. también…….

¿Que el cliente tiene 30 años y aporta 100€ al mes?….. no perdamos el tiempo… 1005 renta variable a poder ser mundial …. global, para dar más pistas…

Y paciencia…… ¿dividendos?…. para los mayores, que si quieren ir a merendar con los amigos, tengan “argent de poche”…. los jóvenes ni hablar.

Y en este país “Sólo” haciendo esto ya es de valor añadido… que cada una de las oficinas bancarias es un a guarida de lobos que han colocado acciones con bajadas del 60%, fondos de inversión paupérrimos (invito a ver los patrimonios ridículos de los fondos nacionales con más rendimiento) y uan adoración para las alarmas inútiles, seguros inútiles y rentings clamorosamente innecesarios…..

Y todo esto tamizado con la información sesgada que se recibe en este país, dado que los medios están endeudados y nadie quiere sufrir más en la renovación o renegocaición de deudas…

Si mi familia puede cambiar de coche después de 7 años tirando solo de beneficios, te llena un montón….

Hace diez años estaban en preferentes que tuvieron la suerte de estar en la puerta de la avenida adecuada y se recuperó con acciones… si hubieran estado en las puertas vecinas, hubieran recuperado el 20 o el 30%.

Y sólo me …… irrita entrar en una negativismo que no refleja la realidad… si alguien es pesimista (Todo se va a la m…da) le digo “pues es fácil… véndelo y gástalo todo de prisa…. eso sí….. reza por no equivocarte….”.

Chinos….. espeluznante…… 80 muertos…. 1.500 millones de habitantes…… no veo las magnitudes como para provocar una debacle económica…… la proporción serían 2’4… menos que Puerto Urraco…..

Te vendes bien…. :-) Necesitaría un gestor como tú en mi vida. :-P

Lo del coronavirus es algo que vengo yo pensando: En proporción, el problema que tenemos aquí con la simple gripe es infinitamente mayor que el de ese virus chino

No entiendo el bullyng contra el autor del artículo, en realidad habla muchas cosas ciertas. Pueden ver en repelis una entrevista referente

Interesante información para los empresarios que quieran invertir dinero en estas epocas dificiles. calidad