Cuando era un renacuajo, mi profesora de matemáticas me inculcó que jamás debía sumar peras con manzanas. Aparentemente es una obviedad casi insultante, pero por lo visto hay mucha gente que entiende el ejemplo pero no asimila el concepto. Este mismo concepto fue repetido por el profesor de matemáticas financieras varios años mas tarde en la universidad. “No se pueden sumar peras con manzanas igual que tampoco se puede sumar dinero de hoy con dinero de mañana”

- Si te ofrecen 50€ al mes durante 3 meses,¿cuanto tienes hoy? ¿150€?

- ¿Que prefieres 100€ hoy o 100€ mañana? Parece claro que hoy, por lo que valen mas 100€ hoy que 100€ mañana.

Los capitales no se pueden sumar ni comparar si no están en el mismo momento en el tiempo y para conseguir este movimiento, debemos aplicar una tasa de descuento (precio de diferir capitales en el tiempo), que fijaremos según nuestro criterio, pero suele usarse lo que te costaría pedirlo prestado a un banco (Euribor + diferencial).

Entonces, cuanto vale hoy la renta (conjunto de pagos) del ejemplo de 3 pagos de 50€ si el primer pago se hace hoy. Pongo como tasa de descuento 5% (0.42% mensual).

- El primer pago vale hoy 50€

- El segundo pago vale hoy 49.79€ → [50/(1.0042)] (50€ un mes hacia atrás)

- El tercer pago vale hoy 49.58€ → [50/(1.0042)²] (50€ dos mes hacia atrás)

El valor hoy de una renta de 3 pagos mensuales de 50 euros con pago a inicio de periodo (prepagable) es de 149.37€. Aparentemente este no es una diferencia desorbitada, pero el efecto del tiempo aumenta estas diferencias.

Si quisiera sumar 50€ de hoy y 50€ dentro de un año, vería que los 50€ de hoy valen 50€ y los de dentro de un año, valen hoy 47.61€ [50/(1.05)], con lo que los aparentes 100€ valen en realidad 97.61€ (hoy). También es verdad esta misma renta de 2 pagos de 50€, dentro de un año va a valer 102,50€ [50+50×1.05].

Los capitales al moverlos hacia el futuro aumentan y al moverlos hacia el pasado disminuyen a razón de (1+r)n, donde “r” es la tasa de descuento y “n” el número de periodos.

Estos simples ejemplos no pretenden ser un curso acelerado de matemáticas financieras, tomadlo como una demostración de que no se pueden sumar peras con manzanas para que nadie tome como un acto de fe el razonamiento que comentaré a continuación. La fe para la religión, para todo lo demás, hechos y números. ¿Hasta aquí todos de acuerdo? Pues agárrense que vienen curvas, retomo el tema ¿cuota o plazo?

Ejemplo, pregunta típica del blog:

-Tengo una hipoteca con 150.000€ pendientes y 25 años por pagar y voy a amortizar 6.000€. (Euribor + 0.50). ¿Contra cuota o contra plazo?Ejemplo de respuesta típica del blog:

-Con un Excel que tengo me sale que pagas una cuota de 867.21€.

Si amortizas a plazo te ahorraras 22 cuotas y media o sea 19.446,54€ (867*22+499)

Si amortizas a cuota pagaras 832.52€ que significa un ahorro de 34.69€ x 300 cuotas =10.407€

Por lo tanto amortiza a plazo que te sale 9.000€ mejor!!!

La pregunta es recursiva y cansina en el blog, pero la respuesta es un desastre financiero, sumando manzanas, peras y kiwis y comparándolo con la suma de un manojo de apios y unas naranjas washingtonas.

En el caso de la amortización a plazo, esos 19.446€ están mal sumados, pero dentro de lo que cabe están cercanos en el tiempo (casi 2 años entre el primero y el ultimo, pero podríamos darlo por “no muy erróneo”), pero lo grave es que no se tiene en cuenta que, de media, son dentro 24 años.

En caso de reducción de cuota, se están sumando los 34.69€ que dejamos de pagar hoy con los 34,69 € que dejaremos de pagar dentro de 25 años en la ultima cuota, que capitalizados a fecha de hoy vendrían a tener un valor de 10,28€.

La respuesta correcta es:

Amortizar 6.000€ a plazo es equivalente al valor con fecha de hoy de una renta formada por un pago de 367€ dentro de 23 años y 2 meses, seguido de 22 pagos mensuales de 867.21€, ¿verdad?… Es decir, yo doy hoy 6.000€ a cambio de que dentro de 23 años y dos meses empezare a cobrar (dejaré de pagar una obligación que tengo) dicha renta.

Amortizar 6.000€ a cuota es equivalente a obtener una renta mensual de 34.69€ durante 300 meses.¿OK?…

¿Todos de acuerdo? Pues vamos ha hacer los cálculos del valor actual de estas rentas a fecha de hoy para saber que nos conviene y salimos de dudas de una vez por todas.

CÁLCULOS A PLAZO

Primero llevo los 23 pagos al fin del mes 300 para ponerlos todos en un mismo punto en el tiempo. (Existe una formula, pero se puede hacer con Excel sin mas problemas).

367€ x 1,004074122 =401.34€

867€ x 1,004074121 =944.51€

867€ x 1,004074120 =940.68€

867€ x 1,004074119 =936.86€

……

867€ x 1,004074101 =870.74€

867€ x 1,004074100 =867.21€

Suman 20.318,71€ y ahora traigo este capital 300 meses hacia atrás en el tiempo para conocer su valor actual.

20.318,71/(1,004074123)300 = 6.000,17€ (¿que casualidad no?)

CÁLCULOS A CUOTA

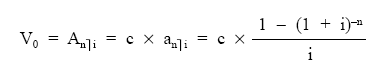

Calculamos el valor actual de una renta de 300 pagos mensuales de 34.69€

El valor actual de esta renta es de 6.003,27.

CONCLUSIONES:

Hagas lo que hagas, dejas de deber lo que amortizas, y el valor actual de lo que amortizas es el importe que amortizas (tan insultantemente evidente como lo de las peras y las manzanas ¿verdad?), o sea que no hay opción mejor ni peor, en todo caso podremos decir que preferimos una u otra, pero eso ya son consideraciones subjetivas.

Financieramente, se puede asimilar una amortización anticipada como el “trueque” de un importe determinado hoy (6.000€) a cambio del ahorro mañana de varios importes diferidos en el tiempo (ya sean 34,69€ al mes durante 25 años o 22 pagos mensuales de 867€ dentro de 23 años).

Consideraciones posteriores:

- Si tomásemos otra tasa de descuento distinta al Euribor+0.50, el resultado seria otro número, pero sería el mismo tanto para cuota como para plazo si la tasa de descuento es constante. La otra tasa podría ser lo que nos paga el banco en un depósito, para saber lo que mas nos conviene.

- Si considerásemos que el tipo pudiese variar (que es lo que va a pasar aunque supongo que tenéis claro que no sabemos hacia donde), entonces si que podría ser mas beneficiosa una estrategia que la otra, ya que la estructura de pagos de las dos rentas es distinta, en una se producen todos al final, y en la otra se producen de forma regular durante toda la vida de la renta.

- a) En un escenario de tipos al alza (durante toda la vida de la operación) seria mejor amortizar contra cuota, ya que los importes entregados al final, al aplicarles una tasa de descuento mas elevada tendrían un valor actual inferior, entonces la amortización a plazo, que da sus frutos al final de la operación tendría un valor actual menor.

- b) En un escenario de tipos decrecientes, nos interesará reducir contra plazo, ya que la capitalización de los pagos lejanos se hará con un tipo de descuento menor, por lo tanto la renta equivalente estará menos penalizada y dará un valor actual mayor.

Lo mas probable es que la variación de tipos sea creciente en algunos periodos y decreciente en otros (25 años dan para mucho), por lo que no conseguiremos saber que nos sale mejor hasta que haya terminado la operación. Así demostramos una vez mas que la economía y las finanzas son una pseudo-ciencia que va muy bien para “predecir” el pasado, pero que para el futuro mejor llamar a la pitonisa Lola.

Toda esta explicación parece que hunde en la miseria la tabla Excel de control presupuesto familiar que os propuse hace dos semanas, pero a pesar de que suma manzanas con peras, la podemos dar por valida, ya que se trata periodos inferiores a un año, y tiene ingresos y gastos, y todos re reducen al actualizar su valor, por lo que el desfase causado por el efecto tiempo solo afecta al diferencial entre estos. (se reducen los ingresos pero también se reducen los gastos en la misma proporción al capitalizar)

Y para terminar e intentar deducir si los tipos subirán o bajarán en un futuro, si nos conviene ahorrar o amortizar o simplemente para quitarnos algo de incertidumbre, que mejor que leer las noticias del día.

- El IPC armonizado baja tres décimas en septiembre hasta el 4,6%

- El Congreso alcanza un acuerdo definitivo sobre el plan de rescate financiero

- Bélgica, Holanda y Luxemburgo inyectan 11.200 millones de euros en Fortis

- El Santander comprará la red de sucursales del Bradford & Bingley por 500 millones de euros

- El repunte del euríbor eleva el tipo hipotecario medio al 6%

- El Santander negocia por el banco Wachovia, según Wall Street Journal

- “No se pueden dar 700.000 millones a los bancos y olvidarse del hambre”

- Y finalmente una muy mala noticia: Scarlett Johansson se casa con Ryan Reynolds

399 comentarios

Lo que más me duele hoy es lo de Scarlett Yohansson.

Sniff

Lunes negro…

..plas plas plas Oriol…me has dejado sin palabras.

Creo que nos acabas de dar una lección de matemáticas financieras a tod@s.

Saludos.

Muy buena la comparación Oriol, así queda claro de una vez que da igual la manera de amortizar. Lo importante es hacerlo :).

Ya que veo que se te dan bien los números, podías calcular lo que nos costó, por ejemplo, el caso que te pongo en el siguiente link con un avión lleno de policías y emigrantes que retornó a España como volvió. Me parece increible y bochornoso.

http://www.elmundo.es/elmundo/2008/09/27/espana/1222539289.html

Vaya Oriol Que animado va a estar hoy el foro. De piedra me has dejado. Tanto tiempo haciendo números y diciendo si una u otra cosa era mejor, y nos has dejado en el mayor de los rídiculos. Pero si es como dices(yo de matemáticas…me quedé en las de 3º de BUP, pues soy de letras…) merece la pena heber aprendido lo que hoy nos has mostrado. Un saludo

Hola a todos.

Me temo que hoy voy a ir contracorriente, pero estoy convencido de que esta va a ser una buena semana. Y no digo esto porque ayer ganase Alonso el gran premio de Fórmula 1, pero si que me puede valer el símil para explicarme.

Alonso tiene este año un mal coche y va haciendo lo que puede. Ayer le sonrió la fortuna y gracias a golpes de otros corredores, en los momentos adecuados, se encontró con un primer puesto inesperado.

Se quiera o no, eso es una alegría y hay que disfrutarla como tal. Y sin embargo las circunstancias siguen siendo las mismas. El coche es malo. Pero que le quiten lo “bailao”. Y quizás esto les de moral para mejorar el coche para el año que viene.

A nosotros, los hipotecados, nos puede pasar algo parecido. La economía está fatal a todos los niveles. Pero quizás nos encontremos con una situación inesperada, a partir de esta semana.

Me refiero a una bajada de los tipos de interés por parte del BCE. Una bajada que, además, puede ser sustancial en los próximos meses. Interesante leer el siguiente artículo.

http://www.cotizalia.com/cache/2008/09/29/noticias_11_puerta_bajada_tipos_interes_combatir.html

Si finalmente se aprueba el macro plan de los EEUU (y parece que va a ser que sí) podemos asistir al comienzo de una nueva fase. Es posible que se invierta la tendencia negativa del último año. El hecho de que varios países europeos entren en recesión técnica (entre ellos España) puede forzar al BCE a bajar los tipos, pese a no tener la inflación en los parámetros que pretende (ha bajado tres décimas el último mes).

Por supuesto por debajo de todo esto está, y seguirá estando, la realidad de las críticas que se pueden hacer al hecho de si es correcta o incorrecta esta intervención estatal para salvar la crisis financiera (intervenciones en plural y en muchos ámbitos).

Nosotros no somos los responsables directos de la mala mecánica y aerodinámica del coche de Alonso, pero nos alegra su triunfo.

De la misma forma, no somos los responsables directos de la situación económica, pero somos los paganos que la sufrimos. Los que abonamos una cuota de hipoteca con los intereses por las nubes, somos nosotros.

Si nos bajan los tipos y eso hace que baje el euribor en los próximos meses, nos alegraremos la mayoría de nosotros (algunos ya se que no).

Yo, personalmente, ya se que no me libro de revisar mi hipoteca con el que probablemente va a ser el índice mas alto de la historia del euribor. Se que los próximos meses las voy a pasar canutas para pagar la cuota mensual. Si no pierdo el trabajo, podré pagarla, pero con mas apuros que anteriormente. Pero doy por bueno pagar mas los próximos seis meses, si, mientras tanto, va bajando el euribor.

Eso favorecerá a mucha gente. Ya llegará marzo de 2009 y confío que para entonces, yo también tenga un respiro.

Suerte y espero que esto que digo se confirme. Por mi parte, por optimismo que no quede. Aunque sea mezclar peras con manzanas, a mi me gusta la macedonia.

Salu2

Buenos días.

¡Eso lo dije yo a finales de Agosto! ¡Da lo mismo amortizar para reducir cuota que para reducir periodo! Pero yo me basé en el Excel de mis amores.

Excelente articulo aunque me he perdido un poco dada mi falta de

cultura financiera.

Al final, todos los caminos llevan a Roma (o al banco, según se mire)

Buenos días y saludos

esta mañana voy a informarme sobre una hipoteca multidivisas, ¿ que me aconsejais ? os agradezco que me aconsejeis ya que entre hoy y mañana tengo que coger una opcion y no entiendo mucho

Plazo o Cuota:

Lo mejor es tener dinero para amortizar.

Muy buena la entrada de hoy. Y clarificadora.

Al final hay que pagar la deuda. Y de una u otra manera no te libras.

Si reduces en plazo o cuota, lo que pagas al mes (debido a la inlación) no será lo mismo ahora que dentro de 25 años.

500 euros hoy ¿Cuánto dinero equivale dentro de 25 años?

Yo también haré como me decía mi padre con otras cosas. Cuando era pequeño (tengo 38 años) iba al cine por 15 pesetas. Hoy cuesta 1.000 o más.

Si a esto sumamos que no caemos en la precariedad (no lo quiera nadie) no cobraremos lo mismo hoy que dentro de 25 años…

# 8 , Mandy:

Plazo o Cuota:

Lo mejor es tener dinero para amortizar.

No se puede rebatir tu lapidaria frase. Olé…

Truco tonto, pero que sirve:

Calcula cuánto le puedes sacar todos los meses a la diferencia de la cuota después de amortizar esos 6.000€, invirtiendo el diferencial en otra cosa. Compras peras, manzanas o kiwis todos los meses y los vendes, por ejemplo.

Si haciendo esa operación obtienes un beneficio superior a los intereses generados, te interesa rebajar cuota, ya que lo que no has invertido en la hipoteca lo inviertes en otra cosa y obtienes beneficio.

Si no eres capaz de invertir en nada rentable ese diferencial, hazlo en plazo. Y disculpa, pero o no eres un buen inversor o tu hipoteca tiene unas condiciones malísimas.

Saludos!

Propietarios de Terrenos: el Blog

Atentos a las cifras del paro del mes de septiembre, van a ser impresionantes

Esto…, ¿Cómo se dice? ¡Ah sí! ¡Muy bien, Oriol!. La verdad es que es tan insultantemente sencillo que me da rabia no haberme puesto a hacerlo. Es básicamente lo mismo que el método de valoración de un bien a partir de las rentas futuras que es previsible obtener por ese bien.

De cualquier modo no cambia mi forma de ver las cosas. De hecho, yo seguiré amortizando cuota todos los años con los ahorrillos que obtengo mensuales. Cuando baje el euribor me plantearé si en algún momento amortizo plazo, siempre que pueda mantener el ahorro mensual que tengo actualmente.

Por cierto, a mi de pequeño también me dijeron que no se podían sumar peras con manzanas. Como siempre fuí muy contestón, le contesté al profesor que si sumas 3 peras con 5 manzanas, lo que tienes son 5 frutas.

menudo articulazo, cualquiera le saca pegas…. oriol, plas plas plas!!!

MañoH20,hoy tu artículo queda en segundo plano por goleada….XDD

de todas maneras, me quedo con el rayo de luz, de la bajada de tipos por parte del abuelete…quizás sea lo único positivo dentro de todo el umbral donde estamos metidos…

#11, Fran Díaz:

¿Y cómo calculas el beneficio? Porque por ejemplo yo puedo simplemente dejar ese dinero en la cuenta por si vienen peores tiempos, otro se puede pagar una cota de internet para no gastar tanto en periódicos/música/cine/etc, otro lo puede meter a plazo, otro se puede ir de vacaciones “y que le quiten lo bailao”…

Es decir, no todo el mundo va a reinvertir ese dinero sobrante de cuota.

# 13 , Coronel Perote

¿No serán 8 frutas?, jejeje.

Perdón, quise decir 2 manzanas, que se me fue la piza

Como dice CLopez la cuestion es subjetiva, pero lo que está claro es que el futuro es incierto, y si amortizo plazo y despues me quedo en paro o mi remuneración baja, estaré en un agobio. Si amortizo cuota, siempre tengo un margen adicional con el que puedo, seguir amotizando si me van bien las cosas,o ir un poco más desahogado.

# 7 , algecireño

Hay un foro exclusivamente de multidivisa con gente muy maja, te lo recomiendo: http://www.euribor.com.es/foro/forumdisplay.php?f=2

Buenos días,

Después de mucho mucho tiempo visitando la Web, hoy es mi día de estreno. Felicidades a Clopez por sus artículos y la Web.

Entre la gente que da nuevos consejos y si tuviese que decantarme por alguna foreros, lo haría por Carsola y Atila rey de los anos, Maño H20 así como otros que no recuerdo. Dado que hay un refrán muy bueno que dice que es de sabios corregir, porque todavia hay mucha gente que han sido engaños durante años con el tema de la vivienda y el préstamo fácil y no lo asumen.

Y con consuelos del piso será mió algún pero a precio.

Y otros con lo alquilo y siempre será mió, ya que no lo vendo. ( Lo alquilas por un precio que es mucho más inferior al precio venta pidiendo una hipoteca), vende un poco más barato y ganaras dinero, haz números.

El daño esta hecho y cada uno tiene que buscar la solución más adecuada a su situación económica para ahorrar y divorciarse lo antes posible de los bancos esa gran cruz de esta generación, por ejemplo la gente que tiene el préstamo a interés variable tendría que ver un valor el CECA como ha caído mucho y por ahora este mes es mejor que el euribor, quien lo tenga en su préstamo se alegra en la próxima revisión y adelantar capital siempre que se pueda .

Nunca hay que seguir las grandes masas, hay que comprar cuando nadie compra y vender cuando todos compran, siempre que este a un precio razonable.

Y decir que la unión hace la fuerza y por una vez el pueblo se tendría que unir por esta gran estafa que ha sido la vivienda y también con otros servicios que han hecho nada más que subir y subir los precios ( alimentación, parking, impuestos, teléfono, bares, etc.), con el mismo pretexto que la gente lo paga, en estos tiempos la gente va demasiado a la suya no como nuestro padres que luchaba por su bienestar y el de sus hijos, nuestra generación es muy diferente.

Se acabó la bonanza y el consejo que cada persona pague por las cosas lo que realmente valen y este dispuesto a pagar que eso también es una forma de ahorrar, que el dinero cuesta mucho de ganarlo.

Os seguiré leyendo.

Saludos,

El comentario de hoy me viene bien porque queria realizar una pregunta sobre la hoja excel que usamos para ver en cuanto se nos queda la hipoteca y ver como afecta las amortizaciones. Mi problema viene en que con la revisión del euribor, me toca pasarlo de 4,94 a 5,91 y me esta dando un error en la columna de calculo de meses que me quedan por pagar. Creo que peta siempre que da un salto grande los intereses, porque he probado a pasarlo del 4,94 al 5,5 y el siguiente mes pasarlo al 6 y todo va bien. Os ha pasado a vosotros? sabeis de alguna solución?

Un 10 por tu artículo: muy útil y bien explicado.

Y vaya día hoy en las bolsas…no llevamos ni una hora y el Dax ya baja más del 3% con rumores sobre el Commerzbank esta vez…

Pues yo creo que Oriol ha cometido un fallo en su cálculo, ha confundido el ahorro en cuotas con el ahorro de intereses.

Con esos 6.000 euros, adelantas en la vida del préstamo hipotecario 22,5 cuotas, pero te sólo ahorras el capital no la cuota entera.

Aunque estemos en crisis, los bancos siguen queriendo que se les devuelva el dinero que prestan :-)

El calculo es fantastico pero en resumen todo lo que puedas dejar de pagar hoy, no lo dejes de pagar mañana.

Siempre hay que bajar cuota y jamas bajar tiempo especialmente en una hipoteca de 25 años o mas.

Ahora imagina que tu me das 6000 euros de una deuda y que en vez de descontartela a partir de mañana te la empiezo a descontar dentro de 22 años y yo sigo cobrandote lo mismo.

Ayer se me ocurrio una nueba manera de definir la actual crisis “huelga de consumidores”.

Un saludo.

Buenos días,

Recuerdo que hace algún tiempo alguien comentó por aquí que para que una entidad pueda operar en España, ésta debe estar adherida al Fondo de Garantía de Depósitos …..

Lo que me sorprende (y ya se ha comentado por aquí), ING Direct no aparece en la lista de Entidades del fgd

Como supongo que no soy el único que tenga 4 duros ahorrados en ING Direct, significaría que en caso de cierre de ING, ni 20.000 EUR máximos grantizados ni nada de nada ? Nos quedaríamos con una mano delante y otra detrás ?

Alquien conocer realmente la seriedad de ésta entidad ?

Oriol, el artículo de hoy, brillante !

Un saludo,

#15, Pobrecito Hablador:

Si no vas a invertir el dinero sobrante, entonces el truco no te vale.

Pero si lo vas a hacer, calculas tu beneficio neto: si compro por 100 y vendo por 120, tengo 20 euros de beneficio.

¿Supera eso a los intereses que tenía que haber pagado? Si, en un margen que me convence (a lo mejor en 1euro no me convence) -> amortizo cuota. No -> Plazo.

Y hay que tener en cuenta que esos 20 euros pueden verse incrementados de media el IPC durante el tiempo de vida del préstamo.

Saludos!

Propietarios de Terrenos: el Blog

Yo tengo 2 hipotecas a falta de una y me j… ver como esta subiendo esto de la forma en la que lo hace,pienso que esto tiene que parar algun dia,pero muchos se van a quedar en la cuneta y probablemente sin casa,yo trabajo en el telefono 012 que muchos conocereis,soy de una provincia pequeña y os puedo asegurar que no damos abasto con la cantidad de trabajo que tenemos en las oficinas hay unas colas montruosas y en algunas no te pueden atender hasta mediados de octubre,pero lo mejor de todo es a la hora de cobrar el paro,no hay dinero y la gente tarda en cobrar meses teniendo que pagar lo impensable,y reconozco que me estoy haciendo un pelin racista porque no os podeis imaginar la cantidad de sudamericanos que llaman para pedir pagas y algunos nisiquiera tienen los papeles,igual que para lo del retorno voluntario,para eso si hay dinero y yo todos los dias escucho a gente que no ha cobrado y que tiene hijos a los que darles de comer,y si que es cierto que va a subir el paro este mes tambien,no os podeis imaginar todo el trabajo que por desgracia tenemos aqui,yo se que esto cambiara,es un ciclo y siempre es asi,lo que me asusta es ver a la gente que va a caer con esto,que son bastantes y si yo me escapo es porque tengo alquilada mi casa y vivo en la otra,sino estaria como todos y no compre la casa para especular,si no porque se me habia quedado pequeña.

espero que esto pase pronto y empecemos a recuperarnos

Genial , el articulo de hoy…..

yo como hipotecadodeporvida, padre divorciado no custodio y maltratado por justicia (de los juzgados de familia)..vivo como puedo..sin muchos recursos y me he tenido que buscar la vida como he podido, y la verdad ..no me va mal.

Trabajo en una gran empresa (muy grande)..desde hace casi 22 años..y eso contando que tengo 40…me puedo quejar del trabajo, pero no del sueldo..la verdad por delante…tengo una macrohipoteca..desde hace 5 años..y tengo unos ingresos en negro (si ..si..yo lo reconozco) de unos 600 euros/mes.y aparte mi sueldo..y cuando junto unos miles de eurillos, amortizo en cuota..ya que el pagar menos de hipoteca/mes, me permite vivir un poco mas holgadamente..ahorrar un poquillo mas…y amortizar mas hipoteca..aunque la explicacion de Oriol, tanto de amortizar cuota o plazo, me ha parecido muy correcta,

CUSTODIA COMPARTIDA YA¡¡¡¡

DISOLUCION DE BIENES COMUNES TRAS DIVORCIO YA ¡¡¡

Aunque no le encuentre utilidad pues no tengo hipoteca, muy útil el artículo y habrá que ponerlo en favoritos para responder a las futuras preguntas sobre el mismo tema que seguro se darán aquí.

Hoy parece que Europa ha comprendido la dimensión de la crisis bancaria y lo está notando la bolsa pero es sólo la putna del iceberg: ¿Cuantos bancos quedan por quebrar?

Muy buen articulo, ya se que no afecta en si lo hace a cuata o a plazo, pero hay que añadir que amortizar, si no te pazas del limite legal y pagas como para que te devuelvan, equivale a que hacienda pone un 15% de ese dinero en forma desgravación.

Si, es lunes.

IBEX 35 11.099,70 -2,53%

Por cierto, Oriol, me acabas de hacer un hombre feliz. Por fin tengo un argumento sólido para ganar un discusión que he tenido con mucha gente ;-)

Ojo con sumar peras, manzanas…y cómo se suman.

Os sonará este ejemplo a algunos, pero os lo cuento:

Tres soldados van a un bar y pide cada uno una cerveza. A la hora de cobrar, el camarero les exige 10 ptas a cada uno (por tanto son 30 ptas). El dueño, que se percata del asunto, y siendo buen amigo de los reclutas, le dice al camarero que les devuelva 5 ptas. Pero como el camarero es muy cuco, se queda dos pesetas y le devuelve una a cada soldado con los agradecimientos de su jefe.

Resultado: Cada soldado ha pagado 9 ptas por su cerveza.

9×3 son 27, y dos que se ha quedado el camarero son 29. ¿Dónde está la peseta que falta?

Conclusión: No sólo es importante sumar peras y manzanas, sino también es importante cómo.

Un cordial saludo.

Es una pregunta recurrente que hago a compañeros de banca justo cuando va a terminar el año.

La respuesta suele ser la de amortizar a cuota, posiblemente porque al banco le venga mejor ese tipo de aportaciones.

Fiscalmente hay diferencia entre una amortización y otra?

gracias por los cálculos,

inmoblog.com

Por cierto Oriol, y al hilo del citado artículo. Siempre he sido defensor de que el esfuerzo de acortar plazo o cuota es el mismo, añadiendo que, siempre y cuando, el salario esté indezado a la inflación, es decir, que tengamos un aumento de sueldo acorde a la inflación, porque en la situación actual, pocos son los casos en los que la subida de salario sea parecida a la inflación (cuando no, que no haya habido aumento de sueldo).

No obstante, nunca está de más un poco de cultura financiera.

Un cordial saludo.

Al amortizar plazo se sigue pagando la misma cuota…

es así pero no es real… pagas lo mismo pero aumenta la parte correspodiente a amortizacion y disminuye la parte de intereses.

En mi caso amortizar 1000 euros me supone quitarme 6 meses de hipoteca o quitarme 5 euros al mes.

En el caso de reducir plazo, ademas de reducir la hipoteca en 6 meses, estoy pagando 5 euros menos de intereses cada més.

una curiosidad:

tienes en un banco X, hipoteca de 200.000€ y pasta en cuenta de 50.000€

que pasa si el banco quiebra ?

– lógica: les debes 150.000€ ( 200.000-50.000 ). Se compensa activo y pasivo.

-como me temo que puede ser: les debes 200.000€

el Fondo de garantía te develve, Dios sabe cuando, 20.000€

pasas a ser acreedor de 30.000€, que esos los perederás seguro….

alquién me puede explicarcómo sería ?

gracias

Muy bueno Carlos!!

Me ha gustado mucho la explicación, aunque no muy clara porque requiere pensar está fina…por cierto otra consideracion para decidir cuota o plazo es si puedes pagar la letra en ese momento…si no puedes entonces reduce cuota!

Saludos,

euribor burn them all!!

a # 5 , Maño H20

Pues lamento contradecirte, pero hoy yo estoy negativo: después de lo del B&B, Fortis y el alemán patas arriba… más el hecho de que el plan Paulson al final se ha aprobado descafeinado con leche descremada y sacarina en vez de azucar…. las bolsas ya lo están pagando (-2,55% a las 10:22).

El euribor lo pagará en una hora o así: yo creo que hoy sigue – lamentablemente para muchos – el turmalet ascendente.

Y que trinchete – a estas alturas de la película – suba o baje la tasa de descuento es indiferente. El diferencial de 120 pico puntos básicos con el euribor se debe a otras cosas… cosas que de momento van de mal en peor (desconfianza). Lo mismo te encuentras con que trinchete pega un bajón y el 12 meses sigue ascendiendo.

Y sino, al tiempo.

Buenas a tod@s. Fenomenal oriolc.

Una pregunta. Desde el punto de vista del Banco, existe alguna diferencia entre cuota y plazo? Que es lo que más le interesa al prestamista?

Mi respuesta es que depende de las circunstancias. En las actuales le interesa recoger plazos, en un entorno normalizado le daria igual.

Cual es tu opinion?

Gracias…..

a # 35 , Thälmann

muy sencillo:

– El FGD te devuelve 20.000 euros (en un plazo de 1ó dos meses)

– Los 30.000 restantes pasan al concurso de acreedores. Puede que te lleguen a devolver un 30-50%, con suerte, cuando se liquide el banco. En años.

– Los 200.000 de tu hipoteca – íntegros – siguen ahí y sigues teniendo que pagarlos. Todos. Eres “la otra parte” del concurso de acreedores.

Asín es la vida.

Interesantísima y valiosísima reflexión entorno a las crisis globales y sobre la organización ( y descomposición ) del mundo en que vivimos:

El col.laborador ( El Colaborador ) en el Teatre Tarantana, Paralel, Barcelona. De Friedrich Dürrenmatt. Impresionante puesta en escena del gran trabajo de Dürrenmatt.

A partir del tema de fondo de la crisis de 1973, mi admirado Dürrenmatt desarrolla toda la problemática de las sociedades modernas, una visión dura y trágica del podrido mundo materialista en que vivimos… Absolutamente recomendable y precios asequibles.

NEVER GET CAUGHT IN A MATERIAL WORLD!!!

RASTA BURN DEM!!!

Muy buen análisis sobre la amortización de capital.

Como he dicho en el foro todo está muy controlado por los bancos y nunca dejan de perder, las dos opciones son, al menos equivalentes.

Saludos

Pues yo lo tengo claro, me acabo de pulir todos mis ahorros en amortizar mi hipoteca un 27% y bajar cuota. Así aumenta ipso facto mi renta disponible y comienzo de nuevo a ahorrar.

la bolsa a la baja (aún le queda), los tipos al alza (aunque creo que por poco) los intereses de los depósitos no cubren ni la inflación…

claro, clarete

saludos

Un par de buenas noticias en un día algo gris.

Sube el dólar (1.434€) y baja el petróleo (un 3%), parece que poco a poco se calma la inflación.

Oriol, me parece muy bueno el artículo, pero como soy informático, de los de 0 ó 1 , no llego a entenderlo bien y en mi incultura, discrepo un poco de tu apreciación y me gustaría que me explicaras en qué estoy siendo erróneo en mi cálculo.

Dispongo de una hoja excell en la que calculo como tú todo esto de las hipotecas.

Primero: Con qué Euribor calculas tú 150.000 € a 25 años con Euribor +0.5 para que te salga una cuota de 867??? A mi me da un Euribor de : 4.4 Más o menos.

Bueno al tema, inicialmente con 150000 a 25 años y 4.9 de interés al final de los 25 años pago : 260.000 € (intereses = 110.000 €).

Supongamos que amortizo 6000 € el primer mes que puedo:

Reduzco cuota: Cuota resultante 833 €. Al final del periodo (25 años) pago: 250.899 €. (intereses = 106.066)

Reduzco plazo: Me ahorro 22 cuotas. Al final del periodo (25 años – 22 meses) pago : 241.250 €. (intereses = 97.160)

Si según tu teoría, da lo mismo, me pasa como el ejemplo de los reclutas, donde están los 9000€ que me faltan??

Seguramente la teoría financiera me los justifica con el valor del dinero, y todo eso, pero lo que creo es que la TEORÍA financiera olvida la parte subjetiva que no es otra más que: NO QUIERO PAGARLE AL BANCO NI UN PUTO INTERÉS MÁS DE LO NECESARIO.

Creo que la teoría financiera sigue haciendo cálculos por un total de 25 años para justificar que ambos casos son iguales. Creo que aquí está el fallo de tu teoría. La teoría vale para los cuadernos. La práctica es el día a día, cuánto vale en Euros la moral de alguien ante incertidumbres como estamos pasando cuando puedes reducir tu VINCULO 2 años por cada 6000 €??

Mi opinión es la siguiente: Supongamos que tienes 6000 €. Si puedes sacarles un interés superior al TAE que tienes en tu hipoteca, invierte, pero aún así, al llegar a fin de año, si esos 6000 € te valen para alcanzar tu máximo de cara a hacienda, amortiza y hazlo a plazo.

Si no puedes sacarles a esos 6000€ más del interés de tu hipoteca, amortiza a plazo cuanto antes.

(PS.: No se si poner la explicación a lo de los reclutas o esperar un poco… la verdad que es un comedero de cabeza curioso…)

Oriolrc… dos consideraciones…

1.- si los 50€ de hoy, no los empleas en nada, el valor de estos es igual al valor de los 50€ de mañana. Financieramente hablando.

Si el capital no emite o genera rentas, se devalúa por definición.

De todas maneras, como decimos aquí, “más vale pájaro en mano que ciento volando…” Así, que a la butxaca!

2.- correcto y de acuerdo con que las dos opciones dan resultados iguales, pero amortizando capital, reduces la obligación y la deuda de golpe. De otro modo, la reduces a futuros y poco a poco.

De nuevo…”más vale pájaro en mano…”

Tampoco no has tenido en cuenta, que si una persona es capaz de amortizar 6.000€ pagando la cuota actual, será capaz de amortizar algo más si ahorra 36€ más al mes.

Pero vaya, como has dicho, ni bueno ni malo, pero yo lo tengo claro…

…”más vale pájaro en mano…” que pájaro de 23 años… ni pa’ caldo!

Enhorabuena por el articulo, me parece que ha sido el mejor en mucho tiempo :)

Mira que yo era partidario de hacer amortizaciones siempre en plazo (ya he reducido la vida de la hipoteca en 7 años mediante amortizaciones) y de hecho mientras mi economia me lo permita las seguiré haciendo de igual modo, aunque no tendré tan buen sabor de boca por creer haber ahorrado “muchisimo más” que amortizando cuota.

gracias de nuevo!

Amortizar plazo es casi siempre lo mejor.

1) La recomendación general a la hora de pedir una hipoteca, es pedirla con el menor plazo posible. Es decir, aumentando al máximo la couta. Por una sencilla razón. Ningún banco te va a dar más por el dinero que no amortices (euribor – X), de lo que tienes que pagar al banco por no haber amortizado (euribor + Y). No sé por qué esta asumción tiene que ser diferente en una cancelación parcial. Esto partiendo de la base de que no sepas qué hacer con tu dinero a parte de dejarlo en un depósito de interés fijo.

1.5) Se ha dicho hasta la saciedad, que las hipotecas de menor plazo son más inmunes a los cambios del euribor. Para bien o para mal.

2) Si amortizas, es que puedes pagar más que la cuota mensual, por lo que es muy posible que hagas amortizaciones futuras. Si reduces cuota, tendrás que aumentar el importe de las cancelaciones parciales, lo que implica, en mucho casos más comisión.

3) Si tienes un seguro de protección de pagos por desempleo. Éste te cubre 12 mensualidades, por lo que tampoco interesa reducir la mensualidad.

Resumiendo: Reducir cuota es lo mismo que reducir mensualidad en el entorno ideal del laboratorio de Clopez. Pero en la práctica, es mejor reducir plazo. Lo mismo que al formalizar una nueva hipoteca.

“En teoría, la teoría es igual a la práctica, pero en la práctica no”

– No sé en qué libro lo leí.

Para Carlos Lopez.

Muy buen post y buenos calculos, aunque yo añadiria 2 cosas a esos calculos, para empezar yo soy de los que hacen los calculos mal para aconsejar a alguien, soy consciente de que el dinero hoy no vale lo mismo que mañana, pero tb que para que alguien que hace esa pregunta no va a entender tus calculos que aunque mucho mas precisos tb son mas complicados de hacer y entender.

Las 2 cosas que añadiria es que aunque dentro de 25 años 900€ para mi no seran lo que son ahora tb tengo muy claro que mi sueldo no sube un euribor +0,55 si no mas bien un 2,5-3 anual, luego para mi el dinero no perdera tanto valor, con lo que 900€ aunque seran menos para mi, seguiran siendo parte importante de mi sueldo.

y la otra que por un lado al amortizar 6000€ dejas de pagar intereses y futuras revisiones de euribor de esos 6000€ y tal y como va el euribor… y por otro lado que amortizar 6000€ de cuota me suponen 2 cocacolas al mes, y una revision despues vuelvo a pagar 20 cocacolas mas ;-) .

Tb es sabido por la mayoria y creo recordar que lo pusiste aqui una vez, que a partir de x años para x dinero lo unico que aumentas practicamente es los años que pagas la letra reduciendo solo unos € sin importancia.

Por ultimo muchas gracias por tan buenos articulos diarios y no cierres esto nunca.

# 43 , Carlos Lopez

Porque es bueno que suba el dolar?¿, por que las exportaciones europeas tienes mas cabida en el mercado?

Scarlett Johansson se ha casado?

que mala noticia!!!…siempre me quedarán las subidas del euribor para alegrarme….

Con las autoridades del Banco de España, los empresarios y sindicatos actuales… los salarios dentro de 25 años serán más bajos que ahora!!!

# 25 , georghenker

Lo que me sorprende (y ya se ha comentado por aquí), ING Direct no aparece en la lista de Entidades del fgd

Como supongo que no soy el único que tenga 4 duros ahorrados en ING Direct, significaría que en caso de cierre de ING, ni 20.000 EUR máximos grantizados ni nada de nada ? Nos quedaríamos con una mano delante y otra detrás ?

Alquien conocer realmente la seriedad de ésta entidad ?

—————

Tengo entendido que INGdirect pertenece al fondo de garantía de Holanda, por lo que no habría problema, pero no lo he comprobado. Yo tb tengo duros ahí.

# 50 , ANO-NIMO

No desesperes siempre puede divorciarse para irse a vivir a casa de tus papis contigo.

Buenos dias a tod@s:

Este va a su bola…..

Último Valor del EURIBOR

29/09/2008

5,477 0,110%

# 38 , Toni

Al banco siempre le interesa lo contrario de lo que te recomiende. Así, si te da igual amortizar plazo o cuota, pregúntale a tu director y haz lo contrario de lo que te recomiende.

murdok, si el dolar sube se equipara con el euro,se ponen a la par

ahora el dolar esta bajo,el euro alto, por tanto es cuando tienen problemas

dolar alto, baja petroleo, baja inflaccion, bajan tipos,…

5.477..minisubidilla que nos sube la media del mes

Señores el euribor diario se estanca pero la media sigue subiendo muy cerca ya del record historico. ¿Podremos superarlo? No lo sabremos hasta el ultimo momento.

# 44 , hipotecaohastalamedula

Hice los cálculos con euribor al 4.50% + 0.50, que son los datos que tenia el ultimo compañero de trabajo que vino a preguntarme y los tenia entrados en el simulador. Se podía haber calculado igualmente al 5.40%+0.50 y el resultado hubieses sido el mismo.

Con tu permiso, reescribo la otra parte de tu comentario:

Supongamos que amortizo 6000 € el primer mes que puedo:

Reduzco cuota: Cuota resultante 833 €. Al final del periodo (25 años) pago: 250.899 €. (intereses = 106.066)

Reduzco plazo: Me ahorro 22 cuotas. Al final del periodo (25 años – 22 meses) pago : 241.250 €. (intereses = 97.160)

Tanto en un caso como en otro, veo que tomas el valor del sumatorio total que te queda al final de la tabla excel, obteniendo así el total de intereses pagados de una forma y de otra, por lo que estas sumando cantidades de hoy con cantidades de dentro de 25 años, por lo que entiendo que sigues sumando peras y manzanas.

Saludos

a # 43 , Carlos Lopez

Un par de buenas noticias en un día algo gris.

Sube el dólar (1.434€) y baja el petróleo (un 3%), parece que poco a poco se calma la inflación.

Para las empresas exportadoras (como la mía) viene bien que baje el euro.

Pero para el común de los mortales, la bajada del euro se come la bajada del petróleo de hoy. Lo comido por lo servido.

Por cierto, esta semana he seguido los precios 60 días y spot del gasóleo y veremos de verdad si el pseudo-monopolio nos toma el pelo: si realmente – como dicen – no hay que fijarse en el precio de hoy del petróleo/gasoleo sino en el de hace 2 meses para ver la tendencia, el gasóleo debería bajar de media 3 cents/litro esta semana.

Si nos toman el pelo y cogen los valores del día a día, debería subir 1 cent/litro.

A ver, a ver…

Anda, CLopez, que Oriolc abra el blog con una disertación sobre amortizar plazo o cuota en este foro, es como proponer a Miguel Angel Rodriguez y Maria Antonia Iglesias que opinen sobre la tregua de ETA.

Genial Oriol

Impecable! ;-)

1 consideracion para mi aun mas importante que el debate Plazo-Cuota:

Todos se esfuerzan por amortizar, (cuota o plazo ya quedo claro que da igual) y hacen esfuerzos por devolver el prestamos al banco…

Lo antes posible!!! Que el chupasangre del banco me esta desangrando!

Luego cuando vienen mal dadas, resulta que nos encontramos ahogados y sin un duro en la cuenta para afrontar los tiempos duros.

Mi punto es que la mejor financiacion disponible en el mercado para uno de a pie (familiares aparte) es la tasa hipotecaria (euribor+X).

Ergo, si tengo ahorros, y no se los devuelvo al banco, puedo colocarlos en un deposito a plazo, que me rinde casi lo mismo que lo que el banco me cobra. El coste financiero es simplemete el diferencial de tasa entre lo que me cobra el banco y lo que el mismo me paga (descontando 18% de hacienda)…

Hoy dia por ejemplo ING e iBanesto pagan 6% y 6,1% TAE respectivamente con total liquidez y sin penalizaciones…

Seguro que tu encontraras la forma de explicarlo mas didacticamente pero entiendo es un craso error hacer tantos esfuerzos para amortizar una tasa de menos del 6%TAE anual, y despues tener que tirar de VISA al 12% TAE cuando vienen mal dadas.

Y eso amigo, es un error de lo mas comun.

Enjoy!

# 42 , Larry Lurex

29 de Septiembre de 2008, a las 10:49.

Pues yo lo tengo claro, me acabo de pulir todos mis ahorros en amortizar mi hipoteca un 27% y bajar cuota. Así aumenta ipso facto mi renta disponible y comienzo de nuevo a ahorrar.

la bolsa a la baja (aún le queda), los tipos al alza (aunque creo que por poco) los intereses de los depósitos no cubren ni la inflación…

claro, clarete

saludos…

—————-

¿Cobraste una herencia? Afortunado tu… :)

ING Direct no puede estar en el FGD de Holanda porque es un banco español que no es responsabilidad de ING, ING es sólo su principal accionista pero ING Direct es un banco independiente y no una sucursal de ING.

Decía un amigo mío! la palabra más hermosa en estos días es ser insolvente, inhabilitado, arruinado, incapacitado, pobre, indigente, fallido…..te miraran mal, pero dejaras de ser cautivo, prisionero, siervo, sometido, dominado, subyugado, oprimido, tiranizado por el Euribor y tu entidad bancaria , quizás durante un tiempo vivirás con tus padres……….pero no serán 40 años y siempre tendrás una oportunidad, para rehacer tu vida. Con la hipoteca serás un anciano cuando la termines de pagar. Eso sí, nunca tendrás ni una nomina ni una propiedad a tu nombre, se que parece de locos…pero ¿qué sentido tiene estar toda la vida trabajando para una entidad bancaria? (eso si llegas) y si llegas y tu mujer no se ha echado……. tus hijos les faltara tiempo de meterte en un asilo y vender…ese puñado de ladrillos que fue tu vida.

Saludos y buenos negativos

OriolRC

Clarísimo ejemplo que aclara lo que todos imaginábamos.

“cualquier operación que hagas con los bancos, está totalmente esdudiada a priori, por lo que no pienses que hay una fórmula milagrosa para arañarles un duro”

¡LOS LISTOS SON ELLOS ! y nosotros a pagar, que es para lo que nos mantienen ahogados, pero no muertos.

Y, ahora, mi opinión:

NI CUOTA NI PLAZO

Si tienes una cuota de 500 € y dispones de 6.000 para amortizar: ¡ GUARDALOS, Y TENDRÁS UN COLCHÓN PARA UN AÑO DE HIPOTECA !

Que tal y como está el curro…..

#32, Copero

En principio son 9X27 como dices, mas las 3 pesetas q les devuelve el camarero =30. Las dos “que han sobrado” ya están dentro de lo que han pagado los soldados.

Al final hay 25 ptas. en la caja, 2 en el bolsillo del camarero y 3 en los de los soldados :P

Ing esta sujeto al fdg holandes, resumiendo= 20000€ + 90% de los segundos 20000 por titular,mejor que una entidad española

http://www.riesgoymorosidad.com/ing-direct-y-el-fondo-de-garantia-de-depositos/

un saludo

# 25 , georghenker.

Lo que me sorprende (y ya se ha comentado por aquí), ING Direct no aparece en la lista de Entidades del fgd

Como supongo que no soy el único que tenga 4 duros ahorrados en ING Direct, significaría que en caso de cierre de ING, ni 20.000 EUR máximos grantizados ni nada de nada ? Nos quedaríamos con una mano delante y otra detrás ?

No confundid ING, banco holandés, coin ING Direct, banco español cuyo socio mayoritario es ING

Es como decir que el Abbey y el Santander son el mismo banco y no es así, el Abbey es un banco inglés cuyo principal socio es un banco español

Bloval, disculpa el corta / pega de la pagina de ING:

ING DIRECT es un banco que opera bajo la supervisión del Banco de Holanda y además, en España, bajo la supervisión del Banco de España. Está inscrito como sucursal en el registro del Banco de España con el nº 1465.

ING DIRECT pertenece al Grupo ING (www.ing.com), grupo financiero de origen holandés. Creado a raíz de la fusión de la primera entidad aseguradora de Holanda, ING Nationale Nederlanden y uno de los principales bancos comerciales, NMB Postbank Group.

La actividad del Grupo se centra entorno a tres grandes áreas de negocio: seguros, banca, y gestión de activos.

ING DIRECT está sujeto a la normativa del Banco de España y es miembro de la Asociación Española de Banca (AEB). Además, pertenece al Fondo de Garantía de Depósitos Holandés con una garantía del 100% para los primeros 20.000 euros y del 90% para los 20.000 euros siguientes por cliente (aproximadamente 6,3 millones de pesetas).

El Fondo de Garantía Holandés cubre no sólo los depósitos bancarios, sino también los depósitos de valores de los clientes del servicio Broker Directo, con una garantía adicional y no excluyente con la cobertura de efectivo, de 20.000 euros por cliente.

Adicionalmente, los productos de inversión comercializados por ING Direct cuentan con las coberturas otorgadas por la regulación española. Los Planes de Pensiones son gestionados por entidades establecidas en España y supervisadas por la Dirección General de Seguros. Los Fondos de Inversión se encuentran bajo supervisión de la CNMV.

si tanto miedo tienes a perder tus ahorros de ing ponlos en otro sitio pero no intentes confundir a la gente con vete tu a saber que interes personales. Si no puedes amortizar tu hipoteca y te quedas tranquilo

He amortizado una pechá de veces y siempre reduciendo CUOTA.

Ten encuenta que desgravas cada año parte de la pasta. También puedes reinvertir en amortizar con lo que te ahorras.

Y el dinero que ganes mañana será más y valdrá menos por lo que a amortizar también.

Buenos días luneros,

Esto es lo que pasa cuando algunos no aguantan más. Todos con pájaras menos este pájaro.

“”Santander compra las sucursales y los depósitos de B&B por 770 millones””

Fuente–> ElEconomista.es

Nuestro querido amigo botintín, nuestro buitre leonado, anda de compras por todos lados.

Primero se deshizo a buen precio de todos sus pecios.

Y ahora anda de rebajas rebajas, para sacar buenas alhajas.

La bola de cristal le ilumina, y el jodío siempre atina.

Fijaos en su mirada, de hielo, de buitre capaz… capaz de todo cual ave rapaz.

Tranquilos, el Santander será el primero, os lo digo aunque no lo quiero.

Saludos

qué día!!

entre la desmitificación de la reducción de plazo y la “aclaración” de las dudas sobre ING, me lo estoy pasando en grande

¿Cuando comprar en Bolsa?

Igual que Comprar UNF(con OPA) , comprar en mínimos históricos, o rentabilidades de dividendos del 17.5 % deberían ser garantes de una buena inversión.

Pero, está todo el mundo ‘cagao’.

Gas Natural : No podemos hacer frente a la OPA.

TL5: No podemos hacer frente a ese dividendo, nuestro dividendo será la mitad.

Hasta que no vuelva la normalidad, sigo pensando en abrirme una cuenta en el banco de España, y cogerme unos bonos.

Dicen que ha bajado la inflación por la bajada del petróleo una pregunta obvia ¿ustedes han notado la bajada en el surtidor de gasoil?…yo no.

El IPC se situa en el 4,6%

¿Porqué le tememos tanto a la inflación?

1.- Recientemente pregunté en este foro porqué el BCE se preocupa desmesuradamente en mantener unos niveles de inflación en torno al 2%, olvidándose del crecimiento. Alguien me respondió que con niveles altos de inflación se piede valor de los Activos. Pero si como se desprende de este foro, la mayoría de los españoles se encuentra en un nivel de endeudamiento muy elevado la subida del IPC, ¿no supone una reducción de este endeudamiento?, siempre que vaya acompañado de sus correspondientes subidas salariales.

2.- No obstante esto supondría una perdida de competividad tanto de la industrial como del sector servicios, que habría que compensar con una industria más eficiente y un sector servicio con mayor calidad.

3.- Si españa tiende a converger a los niveles de nuestros vecinos europeos, ¿no es lógico que el IPC en España vaya aumentando algo más que en paises como Francia o Alemania? (referente en Europa).

No se si alguien puede aclarar estas dudas.

Un saludo

# 64 , bloval

ING Direct no puede estar en el FGD de Holanda porque es un banco español que no es responsabilidad de ING, ING es sólo su principal accionista pero ING Direct es un banco independiente y no una sucursal de ING.

——

INGdirect un banco español???????!!!

INGDirect pertenece a la matriz holandesa ING NatinalNetherlanden y opera en España con el reconocimiento del BdE, etc etc.

#11 si puedes conseguir rentabilidades superiores a la de la hipoteca, lo mejor no es ni amortizar plazo ni cuota, lo mejor es invertir directamente lo que ibas a amortizar, pues le sacaras mas beneficio que haciendolo. Ahora bien, teniendo en cuenta que de los beneficios hay que restar el 18 por ciento de retencion fiscal, tiene que ser una buena inversion.

# 62 , HipoTKdo

Creo que has olvidado algo muy importante. Y es el 15% que te devuelve hacienda (un 15% a 6 meses, ya que a mediados de año es cuando suelen realizar las devoluciones), que es imposible de igualar por cualquier depósito. Eso sí, siempre que no te pases del máximo desgravable.

Chapo Oriol, estos artículos son los que hacen que el blog merezca le pena y se diferencie del resto.

Un saludo

# 79 , Solomon.

¿Invertir? Juasssssssssss .

La bolsa hace un año estaba en 16.000 puntos ahora 11.000.no hace falta ser muy inteligente para saber que como están las cosas es mejor salir corriendo del parquet , lo mejor es amortizar capital y quitar años…pagas muchos menos intereses y hacienda te devuelve.

# 34 , dale a tu cuerpo alegria macarena

Creo que esto que dices es importantísimo y muy a tener en cuenta.

Si pago 1000 € de hipoteca (250 de capital y 750 de intereses) y amortizo plazo, seguiré pagando 1000€, pero pasarán inmediatamente a dividirse en 265 de capital y 735 de intereses.

En lo que sí estoy totalmente de acuerdo con Oriol, es que por muchas cábalas que hagamos, el banco las habrá hecho antes, por lo que estoy convencido que mi único motivo real para amortizar plazo es que con lo que cuesta ahorrar 4-5.000 €, mentalmente es más reconfortante recudir 20 cuotas que 35 €.

No da lo mismo amortizar en plazo ó en cuota. Hay un factor que si puede jugar a nuestro favor:

Partimos de que la cuota la asumiremos sin problemas en cualquiera de los dos casos, osease que no estamos apurados.

Entonces en un entorno de Euribor Creciente es mejor amortizar en PLAZO, y en un entorno de Euribor Decreciente es mejor amortizar en CUOTA. Así de simple, solo hay que fijarse en la tendencia. The trend is your friend.

#Oriolrc…

Tienes razón, sigo sumando peras y manzanas, enfoquémoslo por otro sitio:

150.000 € a 5% TAE y 25 Años:

CUOTA INICIAL : 868 -> AMORTIZACIÓN : 257 , INTERESES: 611

A.- Amortizo a Cuota:

CUOTA RESULTANTE : 833 -> AMORTIZACIÓN: 247, INTERESES: 586

B.- amortizo a Plazo:

CUOTA RESULTANTE : 868 -> AMORTIZACIÓN: 282, INTERESES: 586

Curiosamente: 282 – 247 = 35 € (que en el caso de cuota estarían en mi bolsillo).

Año a año estas cantidades se aprecian (como hiciste tu) y el resultado es el mismo, la diferencia está en que la hipoteca se calcula con el método de amortización francés, me explico:

Para este caso, cuando amortizo me quedan: 150.000 – 6000 = 144.000 € a un 5 % anual.

Para calcular los intereses, el sistema francés calcula los intereses con el capital pendiente en cada período. Así después de la primera letra se me calculan los interese para un capital de:

144.000 – 247 = 143753

144.000 – 282 = 143718

En el caso 2 los intereses serán más bajos ya que tengo menos capital.

Así recursivamente me da que en el caso de amortizar plazo, por más que calcules lo que se aprecia el dinero, siempre voy a pagar menos al banco.

Para que tu caso fuera lo mismo, creo que esos 34 € que gano cada mes tendría que ponerlos a un 5% TAE. En ese caso SI sería igual, en el caso de que no reinvierta mi dinero, estaría perdiendo (El dinero se aprecia a buen ritmo, pero nunca a un 5% anual…).

Qué opinas???

Totalmente de acuerdo con el razonamiento de las peras, las manzanas y las naranjas washingtonas. Dará lo mismo reducir cuota o reducir plazo siempre que a los ahorros que obtenemos por reducir cuota sepamos sacarle el mismo interés que el euribor mas el diferencial que tiene la hipoteca. Lo habitual es que este dinero metido en depósitos nos de euribor menos un diferencial, con lo que estamos obteniendo por él un valor inferior a la tasa de descuento. Así, la única manera de obtener el mismo resultado mediante la opción de reducción de cuota es estar constantemente reinvirtiendo (mes a mes) el ahorro de cuota en volver a amortizar la hipoteca. Desde luego, mucho más práctico reducir plazo.

Botín, que buen nombre para un banquero, no creeis? Este cuando acabe la crisis se habrá hecho con media europa…o al menos con inglaterra

Menudo subidón el euribor trimestral.

Virgencita, virgencita, que me quede como estoy.

para la estadística….

yo la semana q viene amortizo 6000eurazos, y me quito 3 años de letra….de todas maneras, si la vida me sonríe, yo haría mezcla: pegaría 4-5 inyecciones de estas en plazos, y cuando tuviese un plazo más lógico y racional, amortizaré en cuota.

Si se es capaz de ahorrar 10.000 € (por ejemplo) para amortizar la hipoteca, ¿por qué no se solicita al banco una novación reduciendo el plazo para ajustar la cuota a nuestra capacidad de ahorro? Pagarás más al mes, es decir reducirás tu capacidad de ahorro, seguirás con tus 10mil, y terminarás antes de pagar la hipoteca.

Vale que nadie quiere pagar más al mes, que si luego me pillo los dedos con la nueva cuota…

ING Direct es un banco español, el 1465, cuyo socio mayoritario es holandés

y no aparece en la web del FGD

a mi me da igual pero aquí muchos confunden ING Direct con ING y eso es como decir que Openabnk es igual a Santander

¿Euribor?

¿Que es eso?

Si el interbancario no lo utiliza nadie.

Ahora lo que se lleva es esto:

http://www.cotizalia.com/cache/2008/09/29/noticias_96_vuelve_salir_rescate_mercados_subasta.html

para 84#

totalmente de acuerdo con tu planteamiento. Ahora el quit de la cuestión es: en que entorno estamos???

Imagina hace 3 años todo el mundo haciendo hipotecas variables era un entorno de Euribor “decreciente” y empezó a subir y subir y ahora que nos tienen cogidos por los huevos la gente empezara a hacerlas fijas “entorno creciente” y volverán a bajar el euribor y es como el “eterno retorno de nietzsche” o la ley de murphy. Al final nos comemos el marrón siempre los mismos, o ya no se si es mala suerte pero vamos seguro que nos toca revisión de hipoteca y siempre referenciado al mes en el que el euribor está más alto.

Bye.

Claro que lo mejor es tener dinero para amortizar…..

No os parece que aún mejor es no haberse endeudado?

Observo con envidia a los que por herencias, padres adinerados en vida o especulación/estafa han conseguido no hipotecarse.

Porque trabajando honradamente y partiendo de cero, eres presa del banco hoy, en el s.XVIII, etc.

Endeudados hasta las cejas sine die.

Me gustaria contaros algo, tengo hipoteca con entidad bancaria unos 300 euros al mes al 5,61 fijo actual. Misma entidad bancaria me da 6% por deposito, maximo 300 euros mes y persona.

¿Que os parece?

Saludos

xisco no todos los que no estamos hipotecados hemos recibido herencias o somos hijos de mafiosos. Simplemente nos hemos ido de alquiler

La verdad es que está muy bien el artículo de hoy, pues me ha explicado algo que intuía, aunque las formulitas para mí son inaplicables. Me pasa lo que a Maño, me toca revisión con el de noviembre, pero a mí se me aplica para todo un año y estoy acoj…..

llevo dos años amortizando todo lo que puedo en cuota, hasta entonces lo hacía en plazo y además intento ahorrar (es casi imposible), también es verdad que con los intereses que te ofrecen algunos bancos hasta ahora me era más rentable tenerlo en depósitos que amortizar hipoteca, pero ahora lo que quiero es divorciarme del banco, lo antes que pueda y mandarlo al carajo.

Que si la cuota… ME ABURRO!!!

Que si amortizo… ME ABURRO!!!

Que si el plazo… ME ABURRO!!!

ME ABURRO!!! ME ABURRO!!! ME ABURRO!!!

Y mientras me aburro, no paro de oler a quemado… A ver, a ver…

Algunos titulares sacados ahora mismo de cotizalia:

– Efecto dominó: el rescate de Fortis hunde en bolsa a los bancos europeos

– Dexia se hunde en bolsa: Bélgica acudirá a su rescate si es necesario

– El Benelux, al rescate de Fortis: 11.200 millones por el 49% del banco

– Pánico en Alemania: Hypo Real Estate se desploma un 60%

– Nacionalización de la británica Bradford & Bingley

Y más abajo, leo que Trinchetone no para de chutar altísimas dosis de dinero en vena… pero el enfermo no reacciona…

Otro día en el infierno,… es decir: BURN DEM ALL!!!

#91 bloval

ING Direct no es un banco español, es la división de banca online del grupo ING, tanto en España como en unos cuantos países más.

Es correcto el símil Santander-Openbank, pero te equivocas al decir que es un banco español.

fyahball, piensa que si la gente está debatiendo hasta el infinito sobre si amortizar a plazo o a cuota es que la gente pasta para amortizar -fundamental- con lo que el infierno parece no ser tan caliente como algunos lo pintan.

Yo el año pasado, puede amortizar hipoteca (no tengo penalizaciones), pero este año no voy a poder. No es que no tenga ahorrado aproximadamente lo mismo, pero no me atrevo a quedarme con poca liquidez por si las moscas (o suena de algo? los bancos y el interbancario…).

Un saludo.

Ante la creciente escalada de pánico financiero, quiebras de bancos, etc… cual es la previsión que se puede considerar más acertada acerca de la evolución del Euribor?

¿Tenemos que esperar a un gesto del BCE sobre tipos?

¿Previsiblemente los tipos subirán? ¿Los bajarán para incentivar que se vuelva a mover con normalidad el dinero?

Un saludo

# 94 , Xisco

“Observo con envidia a los que por herencias, padres adinerados en vida o especulación/estafa han conseguido no hipotecarse.”

——————

bienvenido al mundo real. Yo tampoco tengo papis-ricos, y herencias ni hostias, a currar como un h.p. desde los 17años, y me tenido que hipotecar. claro que és fácil mirar los 5suertudos que lo tienen todo hecho en la vida, consuélate diciendote si quieres que ellos no lo valorarán tanto como tu o yo,porque no saben lo que cuesta ganarlo.

O en lugar de mirar para arriba, has mirado para abajo, a aquellos que no tienen ni casa, o tienen una chavola por casa?

mientras puedas pagar, considérate afortunado, y no caigas presa de la codizia. Puedes pensar tambien que el tiempo, pone cada uno en su lugar, y créeme, és cierto. Puede ser lento o rápido,pero cierto.

# 100 , koba

por supuesto, exagerados hay en todos sitios….

¿ quien me puede ayudar ?, voy a firmar la hipoteca en breve y he mirado los minimos y maximos interes que puedo pagar a lo largo de la vida de la hipoteca y son de 3.25% a 15, como lo veis??, tendria que estar el euribor a menos de 2.75% para que me repercutiera ya que el interes del banco es de 0.50%, me gustaria que me comentarais algo, gracias

Hola amiguitos!

Pues en Europa ha empezado el rescate de los bancos. Hasta ahora hemos estado mirando al otro lado del charco con expectación. Bueno ahora nos toca ver como el banco o caja en el que tenemos los dineros se va al garete.

Creo que en EEUU el plan de rescate (más bueno o más malo) ha salido relativamente ràpido. Hay que rescatar entidades bancarias estadounidenses, muy patriotas ellos. Yo soy de los que siempre se rie cuando sale la bandera americana en las películas, al final de ellas, al principio, o antes de que pase algo extraordinario. Que pringaos.

Bueno, supongo que aun me reire más cuando haya que hacer un plan de rescate europeo. Os lo imaginais. Reino Unido que aún está en libra. A los franceses que no les puede ver nadie. A los Ingleses, esos hijos de la gran majestad, que tampoco les puede ver nadie ( y encima van diciendo PIGS). A los alemanes que odian a todos los que no sean alemanes. A los españoles que se nos tiene por pringaos. A los italianos que ya están en crisis (sin la ayuda de nadie), y que también son latinos…. No es que radicalmente piense esto de los países, pero es que la unión europea es un cúmulo de países no es un sólo país como EEUU. Es un conjunto extraño de orgía donde hay compañeros de cama que han estado siglos luchando entre si. Bueno sólo hace falta ver como actúa el Trichete, totalmente contrario a lo deseable en España. Y si se pones pasta a que entidades hay que salvar primero a las alemanas? A las griegas? Un computo proporcional a la pasta que han puesto los países? Para esto ya se apañan los países individualmente. Y que decimos de los nórdicos, ellos que lo hacen todo bién (ya tuvieron sus marrones con la banca hace no muchos años y se las apañaron sólos). Por que tendrían que poner dinero del contribuyente en rescatar entidades de países que no han hecho los deberes.

Bueno gente, inchadme a negativos por los comentarios sobre países que me los merezco.

P.D: Después de las elecciones en EEUU, ataques a las instalaciones nucleares de Irán por parte de los judíos.

Está claro que es lo mismo reducir tiempo que couta, pero si tienes un dinero que no te hace falta (y no te va a hacer falta más adelante) lo mejor es quitarse couta. Por ejemplo, con un diferencial de euribor + 0.65 % estamos hablando de un 6.1%. En pocos sitios vas a encontrar esa rentabilidad. Claro que encuentras un deposito que te de más de esa rentabilidad, es mejor meterlo al deposito y cuando acabe, pues amortizas.

Felicidades por el articulo. Me ha gustado mucho.

# 100 , koba

Pues tienes razón, es curioso, llevamos leyendo y escribiendo (yo el primero) lo mal que estamos, que no llegamos a fin de mes, que la crisis… y resulta que hoy parece que al final la mayoría hemos o vamos a amortizar parte de la hipoteca por adelantado.

Como diría Laporta, Al loro! que no estamos tan mal…

Good night, vietnam

Citigroup, ha comprado Wachovia.

Hasta luego

Yo tenia 20.000 euros en el banco y una hipoteca de 180000 y le pregunte al director de mi banco que era lo mejor amortizar plazo cuota o no amortizar nada y me dijeron que a ellos les daba igual.

Total si amortizas en tiempo ganan , si no amortizas en cuota ganana y si te quedas el diero tambien ganan.

Al final no amortize nada y ese dinero me ha ido bien para tener un cogin y no tener problemas anunque la cuota me salga mas cara.

Un saludo.

Buenas tardes.

Al hilo del tema de hoy, plazo o cuota, me surge una duda. ¿Si amotizo plazo me respetan el cuadro de amortización? o me lo recalculan de nuevo.

Un saludo a todos y disculpas por adelantado si ya está contestada la pregunta, hoy no he tenido tiemo para leer todos los post.

Otro banco que desaparece (WACHOVIA) aunque disfrazado por la compra por parte del Citigroup con financiación de la FED…

Y el euribor a 3 meses en máximos de 13 años por segundo día consecutivo.

# 110 , OPTIMUS

creo que se recalcula, al menos en plazo, pagas la misma letra, pero más capital y menos intereses, por lo cual, la siguiente amortización sería diferente de la primera.

me corregíis o voy bien encaminado?

Excelente articulo el de hoy.

Muy muy interesante si señor.

Felicidades.

# 80 , Darko

Buena observacion.

En mi caso particular solo con la cuota llego al maximo desgravable. Por eso no amortizo JAMAS!

Para el que pague de cuotas menos que el minimo anual, es evidentemente conveniente amortizar. Pero para mi, solo hasta el limite desgravable…

¿por que tenemos que asumir que el dinero valdrá menos mañana? puede no ser así. Ahora no tenemos la peseta ni controlamos el sistema monetario, pueden pasar mucha cosas.

Pero un IPC negativo sería lo mejor para el consumidor, para los que están de alquiler, para los no endeudados, para los exportadores. Justo lo que no quiere el sistema actual diseñado para joder a los menos pudientes pues la inflación es el impuesto que paga el pobre.

El BCE hace bien de despreocuparse del crecimiento y solo fijarse en la inflación, pues el crecimiento por dicho descontrol acaba siendo puramente especulativo por una dejación del banco central de turno en el control de los precios.

Trichet efectivamente no ha seguido los intereses de España, aquí hubiéramos necesitado tipos de interés mas altos que los que se han aplicado para el nivel de inflación de Alemania..

Si el banco me ofreciera hoy mismo un prestamo personal sin avales de 500.000 euros a Euribor+xx:

LO FIRMO YA!

A quienes hayan podido sacarle al banco en la epoca dulce de la “hipotecas sub” una buena cantidad a tasa hipotecaria, chapeau si han guardado la liquidez. Habra oportunidades de inversion interesantes en el corto.

Ahora si ese diferencial del esquema sobretasacion + hipoteca al 100% fue a parar al Cayenne o se fumo en el caribe…

Bup…

Enjoy!

Hola y buenas tardes:

SIEMPRE ES MEJOR REDUCIR CUOTA.

Visto que matemáticamente es lo mismo reducir cuota que plazo, como no podía ser de otra forma.

Vamos a demostrar que desde el punto de vista del hipotecado siempre es mejor reducir cuota basándonos en dos principios básicos:

*Una hipoteca o una deuda (la cuota), es una cosa mala, por tanto cuanto más pequeña sea mejor.

*Dada una Deuda, la hipoteca, cuanto más plazo te den para pagarla mejor.

Conclusión: siempre es mejor reducir cuota, ya que nunca se debe ir contra principios básicos que a uno le afecten.

Hola a todos.

La vieja discusión….

Yo siempre pensé (ignorante de mi) que matematicamente era mejor la amortización en plazo.

Desde que tengo la hipoteca siempre he amortizado cuota para vivir con más desahogo mes a mes y ahora compruevo gracias a este excelente artículo que a la larga son exactamente iguales las dos opciones.

Mi experiencia personal, ahora reforzada con la información de hoy, me hace pensar que si matemáticamente son lo mismo, lo más aconsejable es amortizar cuota.

Las provabilidades de que alguien necesite volver a endeudarse para adquirir algo “caro” (coche, otra casa o apartamento o tenga que afrontar un gasto por enfermedad grave de algun familiar o lo que sea) antes de terminar de pagar su piso son bastante altas.

Si amortizas solamente plazo comprometes una proporción muy elevada de tu sueldo y no te podrás permitir endeudarte en caso de necesidad.

Por otra parte, si tienes pensado realizar amortizaciones períodicas durante toda la vida del préstamo, de las dos formas reduces el capital pendiente así que lo mires como lo mires pagas más rápido la deuda, pero una de las opciones te dá tranquilidad AHORA.

Nunca te acostarás sin saber una cosa más.

# 107 , Darko

29 de Septiembre de 2008, a las 14:38.

# 100 , koba

Pues tienes razón, es curioso, llevamos leyendo y escribiendo (yo el primero) lo mal que estamos, que no llegamos a fin de mes, que la crisis… y resulta que hoy parece que al final la mayoría hemos o vamos a amortizar parte de la hipoteca por adelantado.

Como diría Laporta, Al loro! que no estamos tan mal…

—————————–

¿No será que también hay gente pillada y quieren reducir cuota o plazo como sea?

Empieza bien la bolsa americana, hoy el ibex cierra a 11000

bueno clopez y oriolrc y droblo… parece ser que la vieja discusión entre “compra-alquiler” la vamos a substituir por una más sana de reducir “cuota o plazo”….jejejeje lo habéis hecho a posta!!

estos de la bolsa estan como los polluelos aguiluchos con el pico abierto,esperando que venga la madre águila a ponerles el gusano en la boca para que coman y sean felices …que lástima me dan

5#MAÑO H20

Estoy de acuerdo contigo en que posiblemente el BCE bajará tipos en breve, lo que no veo tan claro es que eso suponga una bajada del euribor, por lo menos a medio plazo. Hoy en día el euribor está casi un 1,25 por encima del precio del dinero. Y quién no asegura que esa diferencia no puede seguir expandiéndose. Corregidme si me equivoco, pero creo que no hay ninguna norma que regule la diferencia que puede haber entre tipo de interés y euribor.

Lo que sí es seguro es que a los ahorradores que tiene algo de dinero a plazo fijo un bajada de tipos sí que les perjudica. Y que conste que yo tambiés estoy hipotecado.

Sludos,

Sobre si plazo o cuota, mi respuesta particular (y que he aplicado) es:

“Reduce cuota hasta que ésta sea manejable (a tipos como el actual) y luego, sólo plazo”.

Comencé con cuota del 35% de mi salario neto (2002) y ahora estoy por el 12%. Y ni he heredado ni similar. Solo emigrado durante un periodo para que mi salario se multiplicara x2.

Contestando a otro post que hay por ahí: hoy el ibex baja de los 11000.

Pobres del mundo, uniros contra la inflación. Siempre nos hablan de lo malo de la deflación y en cambio como algunos de foro pretenden que los bancos centrales se olviden de la inflación. Pues no! que paguen la crisis los que mas tienen y no que se les perdonen las deudas o se beneficie sus inversiones.

Los vendedores, promotores de ladrillo no tenían que recibir todo el dinero de golpe a traves del banco que lo adelanta, sino al menos una parte irla recibiendo según se van pagando letras.

Así si lo que vendieron con altos beneficios la gente no puede pagarlo asumirán parte de su avaricia. Con el sistema actual todo el muerto se lo pasaron a los bancos y con estos al final al estado, pues los promotores listos ya llevan años con la pasta a buen recaudo y nadie va a ir ahora a pedirles responsabilidades por lo que vendieron a precio casi de estafa.

Al final ahora el agujero de lo que se llevaron los vendedores(que son los que mas poder tienen y han hecho las leyes a su medida) lo pagan el resto de ciudadanos.

National City cae más del 50%…va a ser el próximo parece

Normalmente el objetivo de amortizar anticipadamente es pagar menos mensualmente para tener más liquidez y menos apuros. Normalmente no miro lo que voy a pagar en total al banco porque de la depresión no levantaría la cabeza de la impresión. Este año he amortizado la mitad de lo que había conseguido ahorrar porque me quedo en paro próximamente y bueno, consigo un poco de liquidez por un lado y por otro sigo teniendo ahorrillos, poco, pero algo. Fui a ponerlos a plazo fijo en el BBVA (donde tengo la hipoteca) pero menuda basura: me dan 4% a un mes con un 1% de penalización sobre el importe que dispongas antes del plazo. De momento lo tengo en la c/c pero me da pena tener ese dinero ahí para nada. ¿Dónde me recomendáis que lo ponga si necesidad de contratar otro tipo de productos? Viendo el panorama, donde tengo ganas de ponerlo es en el colchón, porque no sé, lo veo todo como muy artificial…

Me temo que hoy aún no me he ganado el sueldo porque llevo desde las 2 de la tarde leyendo íntegramente tanto artículos como comentarios, unos detrás de otros. Vamos, que me he “picado”…..

Otra forma de decir lo que ya antes he leido es: si suponemos, cual parece que es el caso de mucho, y también el mío, que después de pagar la cuota, aún nos quedan unos ahorros para amortizar capital, pues tanto si reducimos cuota, como si reducimos plazo, al final habremos amortizado totalmente la hipoteca y, en ambos casos, ese momento será el mismo y, además, habremos pagado de intereses también lo mismo; es decir, son casos totalmente idénticos, eso sí, si se dan dos hipótesis:

1. Que no tenemos derecho a desgravación fiscal.

2. Que si optamos por reducir cuota, el ahorro resultante lo dedicamos integramente a amortizar capital.

¡¡Feliz lunes!!

Yo estoy en unaa situación parecida a la tuya y tengo decidido comprar Unión Fenosa y acudir a la opa a 18.33.

También tengo acciones -más especulativas- que replican al oro y a la plata: GLD y SLV, lo malo es que son americanas y está el tema del $

Yo no es por llevar la contraria, pero digan lo que digan las matematicas, bajar la cuota apenas 30€ no luce nada de nada, me parece surrealista pensar que esta diferencia puede cambiar algo las cosas en un futuro, vaya que si no puedes pagar 1000€ dudo mucho que puedas pagar 970€. Partiendo siempre de la base, que quien Amortiza no va justo con la cuota, osea que tiene capacidad de ahorro, lo mejor en mi opinión, es tirarle un mordisco al plazo pq si 1000€ no son nada dentro de 25 años, un ahorro de 30€ mensuales dentro de 25 años, eso si que no es nada, vaya quizá podamos comprar un paquete de chicles.

Pero ahora creo que lo mas interesante es hacer algún tipo de deposito, están sobre el 6% e incluso mas si es a plazo fijo, hacerte un colchoncito puede hacer que veas las cosas con mas tranquilidad y eso si que puede sacerte de un verdadero apuro en el futuro, no dejar de pagar 30€ mensuales.

Saludos a todos.

PD. Maño no confies mucho en las bajadas de tipos del BCE, todo el mundo sabe que SEGURO pronto bajarán , pero al contrario que en Febrero de este año, que solo la posibilidad de bajadas de tipos, hizo que se despeñara el Euribor 12 meses, ahora no solo no baja, mas bien no deja de subir.

# 126 , droblo

Lo peor de todo es que ya asumimos que va a haber más y toca a uno por semana como poco.

Pero ahora viene mi duda… y si lo que tienes es una hipoteca creciente como es mi caso? Ya sabeis, que se paga mas al final que al principio… si me quito plazo, siempre será mejor no?, ya que mis cuotas mas caras son al final… vamos eso he pensado siempre… ya me ha quedado la duda…

Saludos!!

Bancos centrales doblan la liquidez que inyectan al mercado y la bolsa sigue desplomándose…

Y estos son los que nos tienen que sacar de la crisis:

http://heducacion.com/home.php?goto=video

Que no nos pase ná…

Crudo se cruza de nuevo por debajo de 100

Buenas tardes.

Cada vez se me hace más difícil leer la cantidad de comentarios y analizar sus contenidos.

Hay que resumir y mi resumen es el siguiente:

Amortiza lo que puedas mientras el trabajo lo permita porque la cosa se está poniendo malita,malita.

Los precios de la vivenda bajando, la crisis financiera ya está en Europa, el Plan de rescate de EEUU en entredicho en cuanto a su eficacia, las bolsas destruyendo dinero a marchar forzadas, los planes de inversión y pensiones igual que las bolsas, la morosidad subiendo en España, las ventas al por menor bajando en España, el paro subiendo en España, la productividad bajando en España.

Lo dicho, a amortizar el que pueda.

#135 Droblo

Vaya carrera que llevan, sí. Veremos qué dura, y cuanto tardan en bajárnosla:

Nymex Crude Future 101.36 -5.53 -5.17 09:38

Dated Brent Spot 96.23 -5.80 -5.68 10:08

WTI Cushing Spot 101.51 -5.38 -5.03 09:02

#134 Benito

Eso debe de estar trucado..no me lo puedo creer..es imposible…

los bankeros mienten

si dicen no, mienten

si dicen sí, mienten

y si callan también mienten

# 130 , canyago

No es que te ahorres 30€ dentro de 25 años, espero que sea un error al expresarte, ya que son 30€x12x25 (suponiendo que el tipo de interés no se mueva, si sube serán más de 30€ mensuales los ahorrados.

Por otra parte, en mi caso empecé, en el 2005, pagando 680€ al mes.

Ahora, después de haber amortizado varias veces pago 816€ al mes.

Si no hubiera amortizado nunca en cuota estaría pagando más de 1000€.

Y tendría el mismo capital pendiente.

El día (si es que llega que lo dudo) que baje el euribor a niveles parecidos a los que había cuando formalicé la hipoteca la cuota que pague será muchisimo menor que la primera que pagué.

Cada uno puede pensar lo que quiera, y actuar según su forma de pensar, pero no “ningunear” una bajada de 30€ (por decir una cantidad) al amortizar en cuota.

Especialmente hoy que nos han demostrado que amortizar cuota o plazo matematicamente es lo mismo.