Las expectativas de un diluvio de préstamos de las empresas a nivel mundial están dirigiendo la atención del mercado de bonos a una herramienta poco conocida que ya está ayudando a la negociación sin problemas de la deuda ilíquida de la manera en que lo hicieron los fondos negociados en bolsa (ETF) hace años.

Esta innovación, conocida como cartera de trading, implica la agrupación de varios bonos en un solo paquete. La innovación tecnológica, que antes era difícil de manejar y consumía mucho tiempo, se está convirtiendo rápidamente en una alternativa.

Lo más significativo es que la estrategia puede haberse ganado sus adeptos durante el caos del mercado relacionado con los coronavirus.

Durante los tiempos volátiles, la compraventa de bonos corporativos y otros activos de riesgo puede agotarse, obligando a los vendedores a reducir los precios. Pero los participantes en el mercado han informado de varios casos en los que incluso la deuda de empresas hoteleras y de viajes afectadas, empaquetada en carteras de bonos, cambió de manos sin problemas.

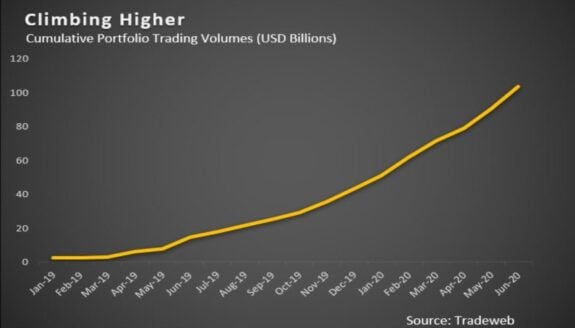

Los volúmenes acumulados de negociación de carteras a nivel mundial en la plataforma de negociación de bonos Tradeweb superaron los 100.000 millones de dólares en junio, lo que supone un aumento con respecto a los poco más de 2.000 millones de dólares de cuando lanzó la negociación de carteras de bonos de alto rendimiento y de grado de inversión de Estados Unidos en enero de 2019. El total acumulado fue de casi 51.000 millones de dólares en enero de 2020.

Realizó 54 operaciones de cartera en Europa en marzo, frente a 19 en febrero y 15 en enero.En una operación de cartera, un gestor de activos elige una cesta de valores para comprar o vender, y luego los analiza en varias métricas como la liquidez, la inclusión en ETFs y el tamaño de la transacción.

Una vez construida, se envía una orden, ya sea directamente a las contrapartes o a través de plataformas de negociación, que cotizan un precio que refleja el valor de todos los valores que contiene la cartera.

Para algunos, esto complementa los ETF de renta fija que permiten a los inversores negociar cestas de valores simultáneamente.

Pero una operación de cartera puede hacer que los fondos comunes de liquidez estén disponibles para una gama más amplia de bonos, incluso los que no están en ETFs. Puede ser útil para los inversores que quieren, por ejemplo, negociar con un único factor como la duración o la calificación de las agencias de crédito.

La tendencia se está acelerando en los mercados mundiales de bonos corporativos, con un valor de más de 10 billones de dólares. Una encuesta de 49 inversores europeos de la consultora Greenwich Associates encontró que el 40% planeaba ejecutar operaciones de cartera en el próximo año o lo había hecho recientemente.

La tecnología ha permitido que la tendencia se acelere al computarizar un proceso que antes dependía de hojas de cálculo e introducir datos manualmente. En un formato electrónico, una operación de cartera se convierte en un “flujo de trabajo” mucho más fácil para un corredor de bolsa porque los bonos ya están en el sistema y se pueden agrupar más fácilmente que antes.

1 comenta

Bien. Se empieza empaquetando deudas y se acaba como en 2007 que la gente invierte en basura envuelta en nombres pomposos pensando que lo que compra es algo con plenas garantías