El otro día vi en twitter un vídeo que ilustra perfectamente una correlación espuria. Dos acontecimientos que parecen estar relacionados entre sí pero que no tienen nada que ver el uno con el otro.

De nuevo, insistimos.

Correlación no implica causalidad. pic.twitter.com/Pn7jTrbzuK— David Aso (@FisioAso) February 2, 2020

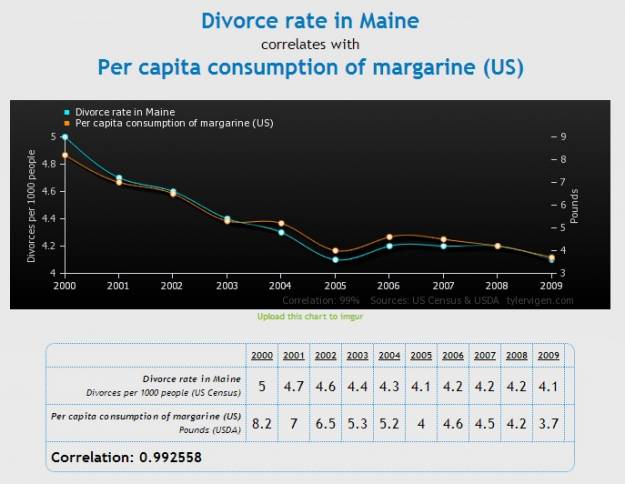

Otro ejemplo clásico es el de la tasa de divorcios en el estado de Maine y el consumo de margarita en EEUU en donde casi hay una correlación perfecta.

Estos dos casos son demasiado obvios pero muchas veces se toman relaciones de este tipo para justificar decisiones políticas o económicas.

En los mercados hay muchos de este tipo, algunos tan aparentemente absurdos como el de la teoría de la longitud de la falda que se originó en la década de 1920 y sostiene que la longitud de la falda y la dirección del mercado de valores están correlacionadas. Si las longitudes de las faldas son largas, significa que el mercado de valores está bajando; si son cortas, el mercado está subiendo. Por estas fechas siempre se habla del indicador del Super Bowl, que sugiere que una victoria del equipo de la AFC probablemente signifique que el mercado de valores bajará mientras que una victoria del equipo de la NFC presagia una subida del mercado. Desde 1966, el indicador ha tenido una tasa de precisión del 80%. Si eso no fuese suficiente para demostrar la influencia del fútbol americano en las bolsas, durante los últimos 53 años, la puntuación final media de cada Super Bowl ha sido de 46 puntos. Cuando los equipos de la final anotan al menos dicha cifra, el mercado de valores suele subir un 15,8%, pero si no se alcanza la meta, el rendimiento es de solo el 7,3%, según datos calculados por S&P Global Market Intelligence durante los últimos 28 años.

El santo grial de cualquier inversor sería encontrar un indicador fácil de prever que estuviese completamente relacionado con el comportamiento de los mercados. Desgraciadamente no existe, aunque muchos son quienes lo venden.

No obstante algunas correlaciones sí que existen en los mercados ya que existe una relación real entre sus partes. Conociendo estas correlaciones no te forrarás (ya que ninguno de estos datos es predecible) pero te ayudará a entender mejor como funcionan los mercados. Corto y pego del blog de selfbank

Correlación Bolsa estadounidense y otras Bolsas

A pesar de que existen otros mercados con un volumen considerable, lo cierto es que existe una estrecha correlación entre las Bolsas norteamericanas y otras. Cuando la tendencia es alcista en Estados Unidos, el resto de los mercados bursátiles mundiales suele acompañarlas, y cuando es bajista, lo mismo. No suele ocurrir al reves, lo que ocurra en Europa importa poco a EEUU y China (a no ser que sea un evento de extrema gravedad).

Correlación oro-dólar

Habitualmente, existe una correlación inversa entre ambas variables, de manera que, cuando la cotización del dólar aumenta, el precio del oro baja, y cuando el dólar baja, la cotización del oro asciende.

El dólar es la divisa de reserva por excelencia. Por eso, cuando su cotización baja, se adquieren más cantidad de dólares en todo el mundo. Ello hace más fácil adquirir oro (ya que su precio en los mercados se mide en dólares), con lo cual aumenta la demanda de este metal, provocando un incremento de su precio.

Correlación petróleo-dólar

Este caso es, en cierto modo, similar al anterior. El petróleo es una materia prima que también cotiza en dólares en el mercado, y sus movimientos también han sido habitualmente opuestos a los de la divisa norteamericana, por razones parecidas: un menor precio del dólar permite comprar más fácilmente petróleo, por ejemplo, a las economías de la eurozona, lo que provoca una tendencia al alza de la cotización del crudo.

En los últimos años, esta correlación ya no se aprecia tan claramente como antes, debido a la rápida progresión del fracking, que ha permitido a Estados Unidos eliminar su dependencia de petróleo del exterior, y al surgimiento de otras potencias petroleras, que han reducido la importancia de la OPEP.

Correlación Bolsas-oro

Habitualmente se señala que existe una correlación inversa entre ambas, de manera que el oro actúa como activo refugio cuando el dinero huye de las Bolsas y, por el contrario, cuando el dinero acude masivamente a los mercados de valores, la cotización del metal desciende.

Así, por ejemplo, en medio de la Gran Recesión, los mercados bursátiles se desplomaron, mientras que la cotización del oro subía como la espuma, multiplicándose por tres.

No obstante, ello no quiere decir que el movimiento se produzca exactamente en el mismo momento temporal, puesto que las Bolsas tuvieron su peor momento en febrero-marzo de 2009, mientras que el oro alcanzó su momento álgido en julio de 2011. Algunos analistas argumentan que podría hablarse de una correlación adelantada, en el sentido de que las variaciones de un activo anticiparían la tendencia del otro.

Correlación Bolsas-bonos

Es también una de las más conocidas. A la hora de invertir, siempre se tiene que considerar el binomio entre rentabilidad y riesgo. Invertir, por ejemplo, en bonos o letras del Tesoro (si se espera al vencimiento), es más seguro que hacerlo en Bolsa, ya que se obtiene un rendimiento, y al final se recupera el capital. Pero, como contrapartida, hay más posibilidades de obtener una mayor rentabilidad si se invierte en los mercados bursátiles.

Esta correlación tiene que ver también con la cantidad de dinero que hay en el mercado, y los tipos de interés (que son el precio del dinero).

Por ejemplo, en una situación como la actual, con los tipos de interés en mínimos históricos, y una situación de liquidez muy elevada, las Bolsas llevan años subiendo, mientras que el rendimiento de los bonos, ligado a ese tipo de interés oficial, está en mínimos.

Sin embargo, si retrocedemos unos años atrás, recordaremos que, en lo más álgido de la crisis, el IBEX se había hundido al entorno de los 6.000 puntos, mientras que el tipo de interés del bono español a 10 años rondaba el 7% (hoy en día está alrededor del 1,5%).

Aunque las anteriores correlaciones pueden observarse en numerosas ocasiones, no debemos tomarlas como infalibles, ya que en ocasiones no se cumplen, y podremos errar en nuestras decisiones de inversiones si las tomamos como única referencia.

3 comentarios

Mapa Mundi de los países donde Trump prohibe viajar a los norteamericanos https://www.euribor.com.es/foro/index.php?threads/mapa-mundi-de-los-pa%C3%ADses-donde-trump-prohibe-viajar-a-los-norteamericanos.61027/

–

Tipos de interés: 700 años de caídas https://www.euribor.com.es/foro/index.php?threads/tipos-de-inter%C3%A9s-700-a%C3%B1os-de-ca%C3%ADdas.61025/

–

Calculan que en 2040 el petróleo, el gas natural y el carbón seguirán dominando el mix energético https://www.euribor.com.es/foro/index.php?threads/calculan-que-en-2040-el-petr%C3%B3leo-el-gas-natural-y-el-carb%C3%B3n-seguir%C3%A1n-dominando-el-mix-energ%C3%A9tico.61026/

En política se suele utilizar mucho de lo de “la bolsa sube” porque lo estamos haciendo bien, excepto si es por Trump…

Jajajajajaja… buena reflexión…..

La verdad es que Trump (que detesto) ha entrado con unas negociaciones al límite que demuestran que es un empresario barriobajero con igual porcentaje de fortuna que de apalancamiento financiero…..

Que ha supuesto (Dios, me cuesta decirlo) un soplo de aire fresco ante una tecnocracia instalada confortablemente en el mundo “desarrollado” que nos hubieran vendido para mantener el status.

Lo del 100% de aranceles a los franceses en los quesitos y vinitos (y quizás en los Airbus, que no se comentó) si metían la tasa Google aparte de parecer que haya aprendido negociando compras de “crack” ha colocado a los franceses en su sitio….. que no es malo……