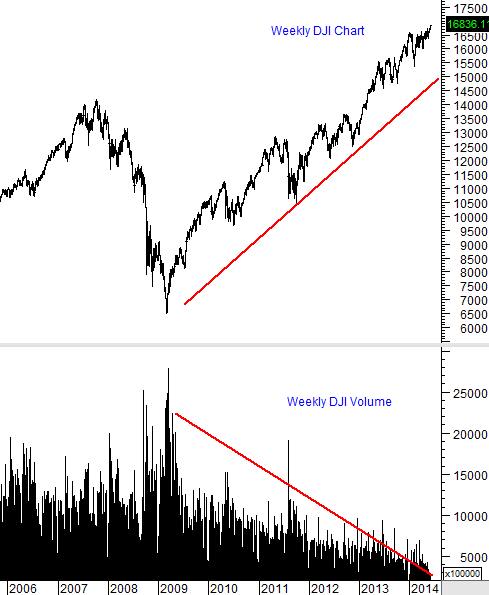

En bolsa cuando uno compra es que otro vende, aunque periodísticamente se diga cuando sube que “aparecieron muchas compras” o cuando baja “salió mucho papel”. En el volumen de un día de negociación hay exactamente el mismo interés comprador que vendedor. Pero lo que da valor al total de una empresa bursátil es la cotización de cada sesión aunque en 1 sólo día haya muy pocas operaciones, esto hace que la mayoría pueda ganar o perder mucho por las decisiones de unos pocos. Vayamos a un ejemplo extremo: imaginemos que mil accionistas han acudido a una OPV bursátil de la empresa XYZ a 5€ y de los mil 999 deciden no vender ninguna de las acciones que han adquirido pero 1 pone sus acciones en venta a 10€ y alguien las compra y no hay más operaciones ese día. Automáticamente todos han doblado el valor de lo que tienen. Lo contrario también podría ocurrir, claro. Este extremo sirve para entender por qué históricamente a los movimientos con poco volumen se le daba menos importancia que a los que sí lo tienen y esa idea ha influido durante años en el análisis técnico. Sin embargo, aunque aún muchos hablan de ello, a día de hoy el factor volumen no es determinante para despreciar una tendencia. De hecho, en Wall Street el volumen no deja de bajar desde hace años y no por eso la tendencia alcista es menos fuerte.

¿Por qué pasa esto? Puede que sea por el aumento de la negociación en derivados (por ejemplo al principio la existencia del futuro del Ibex propició un aumento del volumen del contado porque existían muchas operaciones de cobertura, ahora cada vez se utilizan más los derivados para especular y puede estén restando cruces al mercado “real”) pero para mi hay un factor nuevo que detecto cada vez más: la falta de volumen en paralelo a las subidas bursátiles viene porque no hay interés en vender ya que los inversores se han quedado sin alternativas para colocar su dinero. Los bancos centrales han inyectado tanta liquidez a la banca que ésta ha abaratado tanto la rentabilidad de todos los activos que el que tiene dinero puede que compre o no en bolsa pero el que ya tiene posiciones en bolsa, se retrae de vender porque no sabe qué hará después con ese capital. Por supuesto que hay interés comprador pero también detecto que pesa más el poco interés vendedor que existe. Y esto es un nuevo paradigma: da igual que haya poco dinero nuevo deseando entrar en bolsa, la rutina es alcista porque ningún gran fondo de inversión (ni banco, ni gran fortuna etc.) va a reducir su exposición a renta variable y quedarse en liquidez cuando esa liquidez no renta apenas nada. Así pues, cada vez hay menos operaciones reales que, no obstante, elevan el teórico capital de todos los que mantienen posiciones largas. Esa falta de volumen puede ser muy peligrosa si hay cambio de tendencia porque en ese momento habrá mucho papel queriendo encontrar contrapartidas pero de momento cada vez que ha habido una corrección de Wall Street –que lleva ya más de 5 años subiendo- ese volumen de dinero ha aparecido, quizás porque la FED no para de inyectar liquidez cada mes.

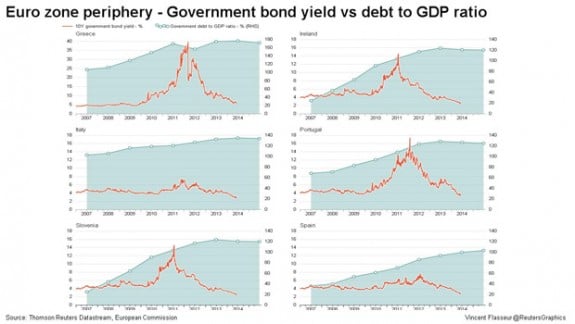

Estas inyecciones de la FED acabarán a finales de año pero para entonces aumentará la liquidez en Europa por las últimas medidas de BCE. Las LTRO de hace 3 años eran extraordinarias y puntuales, ahora todos felices porque se anuncian unas nuevas de 4 años, también excepcionales… en total 7 años ¿será que esta es la nueva normalidad, tener que auxiliar a la banca continuamente para intentar que vuelque sus fondos en una economía real en la que no cree? Porque está claro que mucha confianza en reactivar los créditos no tiene y por algo será… se podría pensar que si dejaran de ganar tanto con las posiciones especulativas quizás habría más interés en la inversión pero por desgracia no ocurre así. En el momento que estalle la burbuja de deuda o la burbuja bursátil ocurrirá como en 2008 y los mercados arrastrarán a la economía. ¿Y por qué estoy tan convencido que estallará antes o después? Porque no hay una base real –ni económica ni por las cuentas financieras de los estados- que justifique ni bolsas en máximos ni tipos de deuda en mínimos, lo que hay es una inundación de liquidez en el sistema financiero. La prueba más evidente la vemos aquí: a mayor volumen de deuda, más barato pagan por colocarla contradiciendo toda lógica comercial:

Ni siquiera esta semana, típicamente bajista por ser post-vencimientos y a pesar de que Europa ha estado bastante floja, se ha sustraído el S&P500 de marcar nuevos máximos históricos así como el Nasdaq máximos plurianuales. Y eso que los problemas geopolíticos sí han influido en alzas de los metales preciosos. Las bolsas, a pesar de seguir en extremos de complacencia, sí han acabado recortando algo estos días. El día de San Juan de hace un año el Ibex llegó a cotizar a 7.508,40. Es creo un buen momento para recordarlo porque es cierto que la tendencia es alcista, que teóricamente se deberían ver los 12 mil los próximos meses, que como he dicho antes la liquidez apenas tiene otras alternativas donde meterse… pero tras subir tanto en tan poco tiempo bien podría tomarse un descanso e incluso tener una corrección importante (que quizás ha empezado ya) aunque sea para tomar impulso.

Por otra parte, estos días se ha hablado mucho de la supuesta reforma fiscal española: cuatro ajustes con luces y sombras que nada tienen que ver con el informe que presentaron los expertos a los que se consultó no creo que merezcan llamarse reforma. A mi me gustan algunas cosas, otras no y creo faltan muchas otras por hacer pero como el tema es muy largo, sólo diré que me llaman la atención las declaraciones de tantos –tanto de los que apoyan como de los que rechazan los ajustes de Montoro- que parecen doctorados en la profesión de profetas. Estamos hablando de 2015 y 2016 y ya todos hacen aseveraciones sobre los ingresos que la hacienda pública tendrá entonces basándose en unas predicciones de crecimiento que históricamente nunca han sido acertadas ni siquiera por las principales casas de análisis ni por los mayores organismos económicos internacionales. Nadie puede saber si tras estas medidas fiscales se ingresará más o menos porque nadie puede saber si habrá crecimiento ni cuanto… si es que lo hay. Lo normal en las predicciones es errar incluso de un trimestre a otro como ha pasado en los EUA en el primero de 2014 en el que la previsión de analistas era de +1% y ha resultado ser del -2.9%.tras revisarse la primera cifra oficial de +0.1% y la segunda de -1%.

Links.-

- La perversión semántica es demasiado habitual

- Visión de la economía global – informe en inglés de DB

- Robert Skidelsky on Economía post-crisis

- Los escollos del Tratado de Libre Comercio UE-EUA

- Verdades y Mentiras de la Reforma Fiscal de Montoro

- Las manos que mueven las bolsas

- Rod Hunter on Dejen de gravar a los enfermos

- los límites de las negociaciones climáticas

- Things to Know about the World of Internet Companies

- Situación economía de Madrid – informe de BBVA Research

2 comentarios

Da gusto leer cosas escritas así de claras. Ahora bien, 4 comentarios:

1. Si la bolsa sube, es porque hay más “dinero” que piensa que en el futuro los títulos estarán más caros que “dinero” que piensa lo contrario.

2. Después de toda crisis (el 100% de las que ha habido en la Historia) ha venido una fase de expansión. Igual que se pensaba antes de la crisis que todo iba a ir siempre bien (y no ha sido así), ahora tendemos a olvidar y pensar que todo va a estar siempre mal… (y no va a ser así).

3. La economía sólo tiene 2 estados naturales. O crisis, o amenaza de crisis… Nunca se ha visto todo el horizonte despejao y en ese Estado, la Economía avanza renqueante, buscando máximo tras máximo.

4. Cuantos más analistas anuncian que viene el batacazo y más alta está la bolsa, con volúmenes de negociación tan bajos, mejor para los que están dentro. Porque eso significa que fuera hay muchos que quieren entrar, y cada vez que se da un respiro, y tiene un pequeño bajón, mucho “dinero” encuentra su oportunidad para entrar, haciendo que vuelva a subir…

Ppe

A ver si me deja escribir:

^Lo que estamos comentando en el hilo del bono, cuanto mas se debe, mas barato nos sale emitir deuda.