Finalmente el viernes Grecia solicitó una línea de crédito extraordinaria que hasta pocas horas antes había negado necesitar y que se ha negociado triplicar en cantidad y duración durante esta semana. Una vez más, se repite lo que ocurrió con Lehman Brothers: hoy se sabe que llevaba meses técnicamente quebrada y sin embargo entonces se dijo, como ahora, que todo era culpa de los especuladores bajistas y si en su día la culpa era de las agencias de rating que no rebajaron a Lehman, ahora también las declaran culpables porque sí rebajaron a Grecia… No dudo que todo sume (o en este caso reste) pero lo que es innegable es que las cuentas de Grecia no eran de fiar y la gota que colmó el vaso fue precisamente la revisión al alza del déficit que hizo Eurostat. Otro semejanza con Lehman es que todas las autoridades políticas y económicas que han mentido –o se han equivocado- no han asumido su responsabilidad y no ha habido dimisiones a pesar de todas las afirmaciones que han hecho negando lo evidente. Y quien menos culpa tiene, como viene pasando durante toda esta crisis, son los que sí se han visto afectados: desde el ciudadano griego que se ve abocado a más impuestos y menos inversión por parte de su gobierno a España, que –tras Portugal- se presenta como uno de los posibles candidatos a que pueda ocurrir lo mismo. Y de algún modo es una nueva herida a la confianza justo cuando es más necesaria. Lo más grave del caso Lehman Brothers fue la desconfianza que generó hacia los que preconizaban su fortaleza –aparte del propio banco, el gobierno y la FED- y el miedo al contagio: lo mismo se puede suponer que pasa a todos los que compraron la deuda griega creyéndose la teórica seguridad de esa inversión; y sin confianza, ¿cómo van a colocar los países todos sus miles de millones de deuda pública? ¿Y las empresas? Si la desconfianza se convierte en algo habitual las naciones menos poderosas y las compañías más pequeñas van a tener problemas para acceder a nuevos créditos y poder refinanciar los existentes.

Finalmente el viernes Grecia solicitó una línea de crédito extraordinaria que hasta pocas horas antes había negado necesitar y que se ha negociado triplicar en cantidad y duración durante esta semana. Una vez más, se repite lo que ocurrió con Lehman Brothers: hoy se sabe que llevaba meses técnicamente quebrada y sin embargo entonces se dijo, como ahora, que todo era culpa de los especuladores bajistas y si en su día la culpa era de las agencias de rating que no rebajaron a Lehman, ahora también las declaran culpables porque sí rebajaron a Grecia… No dudo que todo sume (o en este caso reste) pero lo que es innegable es que las cuentas de Grecia no eran de fiar y la gota que colmó el vaso fue precisamente la revisión al alza del déficit que hizo Eurostat. Otro semejanza con Lehman es que todas las autoridades políticas y económicas que han mentido –o se han equivocado- no han asumido su responsabilidad y no ha habido dimisiones a pesar de todas las afirmaciones que han hecho negando lo evidente. Y quien menos culpa tiene, como viene pasando durante toda esta crisis, son los que sí se han visto afectados: desde el ciudadano griego que se ve abocado a más impuestos y menos inversión por parte de su gobierno a España, que –tras Portugal- se presenta como uno de los posibles candidatos a que pueda ocurrir lo mismo. Y de algún modo es una nueva herida a la confianza justo cuando es más necesaria. Lo más grave del caso Lehman Brothers fue la desconfianza que generó hacia los que preconizaban su fortaleza –aparte del propio banco, el gobierno y la FED- y el miedo al contagio: lo mismo se puede suponer que pasa a todos los que compraron la deuda griega creyéndose la teórica seguridad de esa inversión; y sin confianza, ¿cómo van a colocar los países todos sus miles de millones de deuda pública? ¿Y las empresas? Si la desconfianza se convierte en algo habitual las naciones menos poderosas y las compañías más pequeñas van a tener problemas para acceder a nuevos créditos y poder refinanciar los existentes.

Y el problema griego no está resuelto, se ha acelerado la “solución” porque el 19 de mayo Grecia tiene un vencimiento de un bono de 8500 millones de euros y antes de esa fecha necesita el dinero para afrontarlo. Mi opinión es que tardarán semanas, meses o años pero la deuda griega antes o después será “reestructurada”, es decir, como mínimo pagarán con nueva deuda los vencimientos para esquivar la quiebra y probablemente se acuerde una quita a los acreedores. Veamos dos casos que podrían ser similares, ¿es mejor quebrar o no hacerlo?:

- Citibank nos recuerda lo que pasó en Argentina: “También recibió fondos por valor de $40.000 millones en el año 2.000, también fue una economía presa de malos gobernantes, abundaba la corrupción y mala información, no fueron serios ni antes ni después de recibir fondos. No implementaron adecuadamente las directrices impuestas por el FMI. Transcurridos unos meses el mercado comenzó a penalizar su deuda, la demanda se evaporó, saltaron los tipos por los aires e incluso comenzó una fuga de capitales que obligó al gobierno a instaurar El Corralito en 2.001. Años después, se reunieron con los acreedores para informar de la decisión unilateral de concederse una espectacular quita del 65%.” Y recuerdo que el problema de la divisa era el mismo: Argentina creyó que un peso equivalía a 1$ y Grecia que 1€ sólo valía 340.75 dracmas (hasta entonces una moneda con 2600 años de antigüedad)….curiosamente también en 2001.

- Más cercano geográfica y temporalmente (finales de 2008) fue el caso de Letonia que para evitar la quiebra aceptó lo que el propio FMI ha llamado “uno de los programas de austeridad más severos desde la década de 1970”. Para lograrlo, Letonia ha hecho de todo: rebajar los salarios del sector público entre el 25 y el 40%, aumentar los impuestos, reducir el subsidio de desempleo y las prestaciones de maternidad, cortar el presupuesto de defensa…hasta cerrar hospitales han llegado a hacer. La crisis incluso le costó al primer ministro letón su trabajo. A pesar de todo esto, el déficit presupuestario no se ha movido mucho, manteniéndose en torno al 8% del PIB: a pesar de la reducción drástica del gasto, a la par se han reducido los ingresos. Los analistas creen que sólo podrá salir de la recesión con un contexto internacional mejor que “tire” de su economía…es decir, tanto coste social y evitar la quiebra sólo les ha hecho ganar tiempo y esperar que la solución venga de fuera.

Lógicamente, en el caso griego nos estamos implicando los países que compartimos la misma moneda y el mismo banco central y aunque a nosotros nos interesaba casi más que a nadie que el mecanismo de ayuda europeo se creara y tuviera éxito, la pregunta clave fue ¿por qué va a permitir Alemania que un gobierno corrupto de otro país dañe su propia economía? ¿Por qué va a pagar por la ineficacia de otros gobiernos?. Un neoyorquino se puede sacrificar por un californiano aunque esté a miles de kilómetros porque hay un sentimiento patriótico que les une pero en la Alemania actual –además en plena campaña (Exigencia de la Unión Socialcristiana (CSU) El partido gubernamental alemán exige que Grecia abandone el euro ) electoral- es muy difícil insistir en sacrificios en nombre de Grecia o Portugal…o España. Y personalmente no defiendo a los alemanes, creo que ellos dominan el BCE y la UE y hasta ahora no se han visto para nada perjudicados por la moneda única (es más, esta crisis está debilitando el € y eso ayuda a sus exportaciones -si existiera el marco hubiera sido moneda refugio casi seguro durante esta crisis y estaría sobrevalorado) pero si en España cada día hay más población que le echa la culpa a los emigrantes por el paro –como si fueran más responsables de la crisis que nuestros banqueros y políticos- no es difícil ponerse en la piel de Alemania, país que sí contuvo su déficit sacrificándolo por menor crecimiento. Comparemos cifras:

- Alemania redujo su PIB fuertemente en 2009 (-4.9%), su déficit público apenas superó el 3% y consiguió que su tasa de paro apenas aumentara un 0.3%, es decir, asumieron la realidad económica, gastaron menos que nadie y no por ello se vio afectado el mercado laboral.

- España redujo su PIB un 3.6% -menos que Alemania- y a cambio su déficit fue del 11.2%, pero es que además todo ese gasto incontrolado –y lo es porque superó todas las previsiones gubernamentales- no le sirvió ni siquiera para frenar la destrucción de empleo, cuya tasa trepó casi 5 puntos.

No es pues un desvarío pensar en que quizás sea la propia Alemania la que prefiera romper la baraja del € y sólo hará sacrificios por el resto de la €zona por egoísmo, para proteger sus inversiones en toda Europa ya que no le interesa que haya ningún default y cuanto más repartida esté la responsabilidad (Berlín quiere que los acreedores de Grecia asuman parte del rescate) y más condiciones ponga, menos influirá en su propia economía el culebrón griego y menos coste electoral tendrá para el gobierno que lucha contra unas encuestas que dicen que el 86% de los alemanes están en contra de ayudar a Grecia.

Por eso la implicación final del FMI ha sido un éxito para Alemania… y ha convertido a Grecia de un posible Lehman a un AIG… aunque el FMI no permitirá que el gobierno griego se gaste la ayuda en fiestas como en su día sí hizo el gobierno americano. Puede que la histeria de los mercados que llevó al 50% la posibilidad de una quiebra del país haya servido para que Grecia recibiera un apoyo que ha buscado ser ejemplarizante. Y puede que Grecia haya sido afortunada a pesar de todos los sacrificios porque después de esto no creo haya ni mucha voluntad ni mucho dinero como para apoyar al siguiente país con problemas para afrontar sus deudas. Y es que muchos ven estos acontecimientos como un tropiezo en la recuperación pero yo creo que entramos de lleno en la segunda fase de la crisis –ya intuida en esta web hace mucho-: tras la falta de solvencia de numerosas empresas y bancos entramos de lleno en la falta de solvencia de algunos estados, tras la crisis bancaria llega la de la deuda pública. Y como suele ocurrir, en lugar de pasar donde parecía más probable (Ucrania, Venezuela, República Dominicana…) ha golpeado de lleno en países teóricamente ricos: Islandia, Dubai, Irlanda…y ahora Grecia.

Por eso la implicación final del FMI ha sido un éxito para Alemania… y ha convertido a Grecia de un posible Lehman a un AIG… aunque el FMI no permitirá que el gobierno griego se gaste la ayuda en fiestas como en su día sí hizo el gobierno americano. Puede que la histeria de los mercados que llevó al 50% la posibilidad de una quiebra del país haya servido para que Grecia recibiera un apoyo que ha buscado ser ejemplarizante. Y puede que Grecia haya sido afortunada a pesar de todos los sacrificios porque después de esto no creo haya ni mucha voluntad ni mucho dinero como para apoyar al siguiente país con problemas para afrontar sus deudas. Y es que muchos ven estos acontecimientos como un tropiezo en la recuperación pero yo creo que entramos de lleno en la segunda fase de la crisis –ya intuida en esta web hace mucho-: tras la falta de solvencia de numerosas empresas y bancos entramos de lleno en la falta de solvencia de algunos estados, tras la crisis bancaria llega la de la deuda pública. Y como suele ocurrir, en lugar de pasar donde parecía más probable (Ucrania, Venezuela, República Dominicana…) ha golpeado de lleno en países teóricamente ricos: Islandia, Dubai, Irlanda…y ahora Grecia.

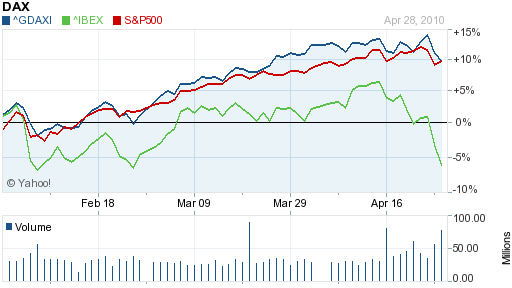

Y la bolsa sigue como estas últimas semanas, muy fuerte en América y Alemania pero con muchos miedos en la zona mediterránea. Y en España el miedo es que cualquier día el FMI o la Comisión Europea aseguren que en estos 4 meses de 2010 nuestro déficit sigue sin reducirse al ritmo adecuado y vuelva el pánico. Cierto que no tenemos la culpa de lo de Grecia pero sí de que nuestras cuentas sean menos creíbles por ejemplo que las de Italia, un país con mucha más deuda pública. Ya se vuelve a hablar de “ataques especulativos contra España” pero si el dinero foráneo tiene una tercera parte de la deuda emitida y de las acciones en circulación, con vender lo que ya tienen o reducir el ritmo de compras habitual (y están en su derecho de hacerlo) ya es suficiente para impactar en los mercados. Eso sí, me parece que los inversores nacionales están haciendo lo mismo con lo que echarles la culpa es una mera excusa, es el “dilema del prisionero”. Tendemos a creer que los mercados financieros son una entelequia pero en realidad son la suma de millones de voluntades humanas, si hace un mes un gestor de un fondo de pensiones francés decidió comprar un bono griego al 7% porque se creyó las palabras de Trichet sobre la fortaleza griega y hoy está recibiendo una sonora bronca de su jefe que le achaca –como buen jefe, siempre a toro pasado- haberlo hecho, difícilmente mañana comprará deuda española por mucho que Salgado diga –y con razón- que “España no es Grecia”, como mucho invertirá en bonos franceses y si acaso alemanes…y ese proceso está ocurriendo a nivel global: se prima la seguridad sobre la rentabilidad y eso nos perjudica. Pero repito, nuestro déficit, tasa de paro y falta de medidas convincentes no son culpa de ese gestor que hoy no compra un bono que hubiera comprado hace dos semanas.

Y la bolsa sigue como estas últimas semanas, muy fuerte en América y Alemania pero con muchos miedos en la zona mediterránea. Y en España el miedo es que cualquier día el FMI o la Comisión Europea aseguren que en estos 4 meses de 2010 nuestro déficit sigue sin reducirse al ritmo adecuado y vuelva el pánico. Cierto que no tenemos la culpa de lo de Grecia pero sí de que nuestras cuentas sean menos creíbles por ejemplo que las de Italia, un país con mucha más deuda pública. Ya se vuelve a hablar de “ataques especulativos contra España” pero si el dinero foráneo tiene una tercera parte de la deuda emitida y de las acciones en circulación, con vender lo que ya tienen o reducir el ritmo de compras habitual (y están en su derecho de hacerlo) ya es suficiente para impactar en los mercados. Eso sí, me parece que los inversores nacionales están haciendo lo mismo con lo que echarles la culpa es una mera excusa, es el “dilema del prisionero”. Tendemos a creer que los mercados financieros son una entelequia pero en realidad son la suma de millones de voluntades humanas, si hace un mes un gestor de un fondo de pensiones francés decidió comprar un bono griego al 7% porque se creyó las palabras de Trichet sobre la fortaleza griega y hoy está recibiendo una sonora bronca de su jefe que le achaca –como buen jefe, siempre a toro pasado- haberlo hecho, difícilmente mañana comprará deuda española por mucho que Salgado diga –y con razón- que “España no es Grecia”, como mucho invertirá en bonos franceses y si acaso alemanes…y ese proceso está ocurriendo a nivel global: se prima la seguridad sobre la rentabilidad y eso nos perjudica. Pero repito, nuestro déficit, tasa de paro y falta de medidas convincentes no son culpa de ese gestor que hoy no compra un bono que hubiera comprado hace dos semanas.

Otro tema de actualidad es el bloqueo del debate político de la reforma bancaria en los EUA. Hay un dato, que tomo de James Kwak, que dificulta mucho el que dicha reforma sea muy dura con la banca:”6 bancos (Goldman Sachs, Morgan Stanley, JPMorgan Chase, Citigroup, Bank of America y Wells Fargo) tienen activos equivalentes al 60% de todo el PIB de los EUA cuando hace 20 años ellos (y todos los bancos que han absorbido/fusionado) poseían apenas un 20%” Es decir, la política del “demasiado grande para caer” puede haberse convertido en “demasiado grandes como para meterse con ellos”.

Algunos datos.

- La importancia histórica de la media móvil de 200

- Microsoft es probablemente la empresa que más dinero ha perdido con internet

- El número de parados mayores de 45 años supera por primera vez el millón

- EUA: los impuestos por persona en máximos

- Muy buen dato de confianza al consumidor en los EUA

- los que más pierden con la crisis griega-luso-española

- Países con más exposición a Grecia según Der Spiegel

- S & P / Case-Shiller: precio de las viviendas estables en los EUA

Algunas opiniones.

- Muy interesante: Los Zombis: ¿Una Nueva Especie Protegida?

- EUA: 49 de los 50 estados siguen mostrando menor actividad económica que hace 1 año

- Coste del rescate financiero es menor al previsto

- El impuesto a los bancos tardará en dar sus frutos

- El cuarto cuadrante, el dólar y el otoño de 1931

- Curva de Engel y efecto sustitución

- La crisis financiera según Raghuram Rajan

- Muy relacionado con la semana que se ha vivido en los mercados: Ni pánico ni soberbia.

Un gráfico revelador.

Aquí podemos observar el comportamiento en los últimos 3 meses por un lado de la bolsa americana y alemana, con apenas diferencias entre ellas, y por otra –línea verde- de la bolsa española. La divergencia es clara.

236 comentarios

pues me quedo con el caso argentino antes que con el letón: si nos tiene que tocar a nosotros, claro, si soy el acreedor prefiero el letón

Financial Times: “Bienvenidos a la época ibérica de la crisis de la deuda soberana de Europa”

EEUU y Japón necesitan un ajuste fiscal como Grecia

El campo del F.C. Barcelona pasa a llamarse “Mou Camp”

Van en un coche Guardiola y Mouriño ¿quién conduce?

Guardiola, porque no llevará ninguna copa

¿Cual es la bebida preferida del Barsa?

La “Mou” 5 estrellas

Se levanta el telón y aparecen los jugadores del Inter de Milán celebrando su pase a la final del Bernabeu cuando los del Barsa, que tienen muy mal perder, encienden los aspersores para que se vayan… ¿Como se llama la serie?

El inter-nado

¿Que dice el gato de Laporta?

Mooooou, mooooou, mooooou…

¿Que le dijo Mouriño a Guardiola cuando se le acercó en el descanso?

“Ya sabes porqué te dimos a Ibra ¿eh?”

¿Como chorrea el barsa al equipo contrario?

Encendiendo los aspersores

¡España tiene peor rating que Pais Vasco y Navarra!

La agencia de calificación crediticia Standard & Poor´s (S&P) ha rebajado los rating a largo plazo asignados al País Vasco y Navarra, que pasan de AAA (calidad extrema) a AA+ (máxima calidad superior) y que además reciben una perspectiva negativa ante la posibilidad de una nueva rebaja.

La decisión de la agencia se produce un día después de que aplicase un recorte en la nota de España, que se sitúa ahora un escalafón por debajo de la del País Vasco y Navarra, tras pasar de AA+ a AA (calidad superior media).

El total de la exposición de la banca europea con la deuda griega es tan importante que suma la nada despreciable cifra de 188.598 millones de euros. Es verdad que Alemania se juega mucho en Grecia. Los bancos germanos más expuestos a la quiebra eventual del país heleno están directamente participados por el Estado. Pero los que más implicados están son los bancos franceses. Casi un 40 por ciento. Los españoles, los que menos

A ver si me aclaro.

¿Pueden los políticos imponer normas y criterios a los bancos (teoría) o son lo bancos los que imponen criterios y normas a los políticos (práctica)?

O dicho de otra forma: ¿Controlan los políticos a los bancos o es al revés?

Y, en función de la respuesta: ¿Quién merece entonces más sanción? Y ¿Quién debe sancionar?

Lo que no me cabe duda es que ni unos ni otros suelen ejercer autocrítica y menos aun practicar la dimisión y asunción de responsabilidades.

Y nosotros, ciudadanos de a pie, pudiendo ejercer castigo, seguro que no lo hacemos. Probablemente porque preferimos lo malo conocido que lo desconocido por conocer. Y es que lo desconocido consiste en ignorar que habría detrás de dar la espalda a los colegios electorales de forma masiva. Quizás un caos, una especie de anarquía.

Preferimos un desorden ordenado que un ordenado desorden.

Eso es lo que les salva y ellos lo saben.

Krugman estaba de acuerdo en la tesis: primero, la salida del euro tendría que plantearse con tiempo suficiente en cualquier país; y segundo, el mero hecho de que un país de la eurozona (previsiblemente Grecia) anunciara su salida del euro provocaría tal pánico financiero que los bancos quedarían vacíos en ese periodo de transición, porque todo el mundo se llevaría el dinero fuera. Así que la opción no era factible.

Pero ahora Krugman piensa de otra forma, según explica en su post. Y parte de otra consideración: ¿qué pasaría si de todas formas los capitales huyen pese a que nadie se plantee salir del euro? En realidad, algo de eso está ocurriendo con Grecia en los últimos días. Según el premio Nobel, la nueva hipótesis reduciría drásticamente el coste marginal de la salida del euro.

Un ejemplo por analogía que menciona Krugman es el de Argentina con el ‘corralito’: si se hubiera anunciado con antelación el cambio de convertibilidad se habría desencadenado una tremenda crisis bancaria, pero en 2001 Argentina ya estaba inmersa en una tremenda crisis bancaria. ‘De esta forma, lo que no era factible se hizo factible’, añade. Aplicada la lección al caso griego, Krugman está seguro de que ni Atenas piensa en irse del euro ni lo puede anunciar. Y sin embargo, los acontecimientos pueden conducir al default o a una reestructuración de su deuda. De hecho, en las últimas horas ha habido algunos gurús que han aventurado una salida de ese tenor: que los acreedores acepten una quita del 50 al 75%.

La conclusión de Krugman sigue la lógica del mercado. La insolvencia traducida en default o reestructuración se convierte inmediatamente en crisis de confianza, ‘lo que obliga al Gobierno a imponer unas vacaciones bancarias’. En ese punto, la voluntad de permanecer en el euro pase lo que pase ‘se hace mucho menos irresistible’. Y si Grecia tiene que irse, ‘¿qué pasa con los otros miembros débiles?’, pregunta Krugman. Es una pregunta sobre una pesadilla bastante pavorosa, y por eso dice que mejor se esconde debajo de la mesa…

los 2 principales motivos para que nos rebajen el rating

El Gobierno admite el fiasco de las energías renovables

la de oportunidades que hay esta semana próxima para hacer dinerito en bolsa!! haber si quiebra portugal, y viene otra semana de las que molan!!

http://diariouniversitario.com/JENNA-JAMESON-ESCANDALO-EN-EL-CINE-PORNO.html

Tenemos primer ministro: David Cameron

Grecia no puede ser expulsada de la zona euro, dijo el jueves el ministro alemán de Finanzas, Wolfgang Schäuble. Un exitoso programa de consolidación presupuestaria griego evitaría un efecto dominó a lo largo de la zona euro, dijo Schäuble, pero añadió que el fracaso en Grecia pondría al euro en cuestión.

# 11, HGWELLS

1) aprende a escribir: “a ver”

2) ¿quieres que quiebre Portugal? ¿Eres un inconsciente o simplemente una mala persona?

3) ¿Por qué no dejas de hacer spam de una web sin ningún interés relacionado con el euribor?

La agencia de calificación Moody´s ha confirmado que está revisando el rating soberano de Grecia así como el de las entidades financieras Banco Nacional de Grecia, Banco Alpha y EFG Eurobank, para una posible rebaja.

Este viernes se inaugura la Exposición Universal de Shanghái, en la que están representados 240 países y organizaciones.

Los gobiernos del planeta no podrán lograr su objetivo -consensuado internacionalmente- de frenar la pérdida de especies y de espacios naturales para 2010, según confirmó un estudio.

Las amenazas a la biodiversidad siguen en aumento.

Virtualmente, todas las especies y ecosistemas muestran un continuo declive, a la vez que las presiones sobre la naturaleza continúan, concluyó.

Publicado en la revista Science, el estudio confirmó lo que los conservacionistas ya sabían desde hace varios años.

“Nuestro análisis muestra que los gobiernos no han logrado cumplir con los compromisos que asumieron en 2002”, dijo el líder del estudio, Stuart Buchart, del Centro de Control y Conservación Mundial del Programa de Medio Ambiente de Naciones Unidas (UNEP, por sus siglas en inglés) y de BirdLife International.

“La biodiversidad se sigue perdiendo con la misma rapidez que siempre. Hemos progresado un poco en la reducción de la presión en las especies, hábitat y ecosistemas”, indicó.

A lo cual, el jefe científico de la UNEP, Joseph Alcamo, agregó: “Desde 1970, hemos reducido las poblaciones animales en un 30%, el área de manglares y vegetación marina en un 20% y la superficie de los corales vivientes en un 40%”.

Y observó que “estas pérdidas son claramente insostenibles”.

Los autores aseveran que las políticas para limitar las amenazas a la biodiversidad no están a la altura de las circunstancias.

Butchart explicó que, a pesar de que las naciones han implementado algunas medidas para disminuir la pérdida de biodiversidad, “éstas han sido muy inadecuadas, y la brecha entre las presiones sobre la biodiversidad y las soluciones es cada vez más profunda”, indicó el científico.

Mientras que un 12% de la tierra está ahora bajo algún tipo de protección, no todo está manejado eficazmente. Además, menos del 1% de la vida oceánica está protegida.

Por lo que los conservacionistas esperan que los gobiernos tomen medidas más estrictas en un futuro inmediato.

“Ya no podemos usar la excusa de que no sabemos lo suficiente acerca de la pérdida de biodiversidad en nuestro planeta”, sostuvo Jean-Christophe Vie, subdirector del Programa para las Especies de la Unión Internacional para la Conservación de la Naturaleza (IUCN, por sus siglas en inglés).

“El papel de los gobiernos es soberano, pero la magnitud y la tasa de pérdida de biodiversidad significa que todos, desde los individuos hasta las empresas, deben actuar ahora para salvar la vida en la Tierra antes de que alcancemos un punto de no retorno”.

Los gobiernos revisarán su fracaso en cumplir con el objetivo para 2010 y probablemente establezcan uno nuevo en la Convención sobre Biodiversidad Biológica a realizarse en la cumbre de Nagoya, Japón, en octubre próximo.Los nuevos objetivos probablemente estén relacionados a las amenazas a la biodiversidad, como la agricultura no sostenible, la contaminación, el creciente tamaño de las ciudades y las redes de transporte.

Pero a pesar de las dificultades que ha enfrentado el país en este tiempo, las sanciones parecen haber tenido poco impacto en la salud de los cubanos.

Hoy en día Cuba goza mejores estándares en materia de salud que muchos países de América Latina y sus niveles pueden compararse a la de países desarrollados.

Ésta es la conclusión de una investigación llevada a cabo por científicos de la Escuela de Medicina de la Universidad de Stanford, en California, EE.UU.

El estudio, publicado en la revista Science, presenta un análisis sobre las consecuencias y lecciones en salud de “uno de los más largos y complejos embargos en la historia moderna”.

El director general de estudios económicos del Banco de España, José Luis Malo de Molina, señaló hoy que la crisis de la economía griega hace más urgente si cabe la adopción de reformas estructurales por parte del Gobierno para evitar el efecto contagio y el castigo por parte de los mercados financieros. “Los mercados están mostrando con su tendencia a la sobrerreacción una llamada a la necesidad de que se adopten las medidas de política económicas necesarias para abordar las reformas estructurales”, afirmó Malo de Molina durante su intervención en la Facultad de Económicas y Empresariales de la Universidad Complutense.

El consejero delegado del Santander Alfredo Sáenz dijo que el objetivo principal de la campaña de los depósitos al 4% es ganar cuota de mercado atrayendo más clientes. Sáez dijo que esta campaña no tiene nada que ver con la posición de liquidez del banco.

Buenos días!

Hoy Droblo nos deleita con una frase para enmarcar:

“Y en España el miedo es que cualquier día el FMI o la Comisión Europea aseguren que en estos 4 meses de 2010 nuestro déficit sigue sin reducirse al ritmo adecuado y vuelva el pánico.”

—————–

¿Crees que los políticos/banqueros/ciudadanos españoles vamos a hacer algo para no llegar a la situación de Grecia?

Pulgar arriba: NO

Pulgar abajo: SI

P.D.: Soy ICG… y yo voto 100% seguro que NO vamos a hacer nada por intentar no llegar a la catástrofe griega. No vamos a tomar medidas de recorte hasta que vengan desde fuera a forzarnos.

España está a meses de que pase lo de Grecia.

Todo apunta que en julio empezará la verdadera crisis, la implosion del estado con todas sus consequencias, el estado debe refinanciar 60.000 millones una barbaridad debera pedir prestado para pagar intereses de deuda y los mercados se lo van a poner muy dificil, a partir de aqui los cds empezaran a aumentar sin descanso, entonces vendran los verdaderos recortes publicos. Pensionistas funcionarios y politicas sociales se perfilan como las principales victimas, se presenta un otoño duro duro pero que muy duro, la capitulacion esta muy proxima.

Receta UE y FMI:

Quitar pagas extras funcionatas o rebajarles sueldo entre 20 y 30%.

Congelar pensiones y alargar edad jubilacion.

Recortar politicas sociales, cheque bebe, alquiler, desgravacion vivienda(retroactivo), 420 euros, asistentas sociales…

Abaratar despido a 33 dias o a 20.

Y por ultimo subida generalizada de impuestos: IVA, IRPF, IBI, Carburantes, energia, agua, ITV, matriculacion.

Este es el precio que nos toca pagar por el abuso y desmadre de estos años y que no se nos ocurra no devolver los intereses de la deuda que nos envian con marruecos a buscar datiles y montar en camello por el atlas.

El gestor de fondos de cobertura en mercados emergentes Sudeep Singh cree necesaria una alternativa al euro para que Grecia y otros países de Europa puedan “devaluar su camino hacia la salud financiera”.

Según este gestor, las naciones europeas están limitadas por el euro, porque no pueden reducir los costes de sus productos y servicios con una moneda más barata, una medida que ha solucionado grandes crisis en países emergentes. Singh propone dividir el euro en dos monedas de cara a proporcionar una alternativa a los países que necesitan luchar por sus finanzas. Su propuesta es llamar a la nueva divisa “sestercio”, al igual que la moneda usada en el sur de Europa en la época romana.

Yo espero que el desgobierno no sea tan estúpido de esperar a emitir deuda el ultimo día sino que vaya emitiendo la deuda desde ya para asegurarse que a vencimiento ya tiene la pasta y poder hacer frente al vencimiento.

Entre mayo y junio tendrá que emitir como mínimo esos 60.000 millones + lo que necesite para sus gastos corrientes que facil es otros 8.000 millones al mes ,de todas formas la tesorería del estado tiene bastante liquidez acumulada, lo malo es que se la están fundiendo.

Del vencimiento de junio si pasamos sin demasiados problemas, lo que si veremos es mas prima de riesgo en los bonos españoles de aquí a junio y emisiones cada vez mas apresuradas. Pero todos los activos, letras,bonos colocarlos nos va a costar cada vez mas con cada vez mas precio, lo cual provocará una desviación del deficit por mas costes financieros, pero este vencimiento sin problemas salvo mas precio.

El Buffet de Arabia

http://www.euribor.com.es/foro/bolsa/2893-inversores-que-hicieron-historia-4.html#post68601

Parece que las cuentas del estado están saneadas contra lo que dicen algunos…

La Agencia Tributaria (AEAT) ha devuelto ya 648 millones de euros a 971.778 contribuyentes con derecho a devolución en su declaración de la renta, lo que supone un incremento del 1% en el importe y del 7% en el número de contribuyentes respecto al mismo periodo del año pasado. En un comunicado, la AEAT señala que los borradores confirmados hasta hoy son 1.723.657, lo que representa una disminución del 2%.

La Fiscalía federal de Estados Unidos ha iniciado una investigación criminal contra la entidad Goldman Sachs y sus empleados para determinar si cometieron un delito de fraude por la venta de préstamos hipotecarios a sus clientes, informó la edición digital del diario The Wall Street Journal.

La investigación de la Oficina Fiscal de Manhattan, que se encuentra en fase preliminar, contiene las acusaciones referidas por la comisión de valores de Estados Unidos (SEC).

el acuerdo sobre Grecia aún se retrasará “unos días”

Fedea: la pérdida de confianza en España puede disparar el paro al 30%

El catedrático de Estrategia y Ciencias Económicas de la London School in Economics (LSE) y miembro de la Fundación de Estudios de Economía Aplicada (Fedea), Luis Garicano, advirtió hoy de que la pérdida de confianza que puede generar la rebaja de la nota de la deuda española podría disparar el paro al 30%.

“No hay nada mágico en el 20% de desempleo: si la confianza de los inversores internacionales y de los consumidores españoles desaparece, (el paro) puede subir al 25% ó al 30%, ó más”, indica Gariano en un artículo publicado hoy en el blog de Fedea Nada es gratis, y que titula: Sr. Presidente: no es tan difícil”.

Si el paro empezó a cecer exponencialmente a finales del 2008, y suponiendo que la mayoría de la población tenía derecho al máximo de paro (2 años) eso querría decir que a partir de finales del 2010 millones de parados se quedarán progresivamente sin derecho a subsidio de desempleo…

Si eso llega a ocurrir (ya estas alturas no sé que va a evitarlo), viene otro bajón gordo para la economía española, que será seguido por un nuevo ciclo vicioso de descenso de la demanda, inseguridad y nuevos despidos…

¿30%? si seguimos como hasta ahora, llegamos con la gorra y sin necesidad de que los inversores internacionales pierdan la confianza.

¿por qué va a permitir Alemania que un gobierno corrupto de otro país dañe su propia economía? ¿Por qué va a pagar por la ineficacia de otros gobiernos?.

——————————————————————————————————–

Y sobre todo lo que me pregunto es de que sirve ayudar a gobiernos o no gobiernos corruptos e ineficaces.

Uno de los miles de ejemplos: Hace unos 6 años un organismo público dió 4 millones de euros para reflotar una cooperativa agrícola, ni si quiera se molestaron en hacer una auditoría, venga 4 millones del dinero que no es de nadie y que sobraba en aquellos maravillosos años ya que había 150 familias dependiendo de la misma. Por supuesto se mantuvo a la misma dirección. Hoy la cooperativa está cerrada y por los 4 millones de euros mejor no preguntar. Hoy esa corporación las pasa putxs para pagar el sueldo de sus propios empleados.

Esta mañana me he levantado oyendo la radio. Quien me mandará flagelarme………

Declaración de un parlamento provinciano atacando al TC.

Patrimonio inexplicable de algún cargo institucional.

Ininteligible eslogan que dará cobertura a los sindicatos el 1º de mayo.

Sabotaje a la retrasmisión de partidos de futbol (¿¿¿¿?????).

Parece que los griegos necesitan más vaselina.

Los bancos españoles muy expuestos a la deuda pública portuguesa.

Etarras excarcelados para atender a sus mamás (¿No sería mejor que atendieran a las mamás de sus víctimas?).

Y sigue, y sigue y sigue…

¿Cuando trabajarán por el bien común en vez de por jo.der al personal?

Ahora mismo por TVE 1….. lo están diciendo:

Bajada del sueldo a los funcionarios.

De todas las medidas DESTACAN la eliminacion de 2 pagas de los funcionarios ( En GRECIA tienen 16 por 14 en España).

Y la bajada de salario del funcionarios(todavia por decidir el %).

Creéis que en España puede llegar esa bajada de salario de funcionarios?

Lo veis viable? o es algo inviable… ¿habrán huelgas?

Golpe en la mesa de Corbacho: si no hay acuerdo laboral, habrá decretazo

Ojo: La banca española atesora un tercio de la deuda portuguesa

El Consejo de Ministros aprobará hoy el programa de racionalización del sector público, que prevé la reducción del número de empresas públicas, así como de altos cargos en la Administración General del Estado (AGE).

El plan buscará mejorar la eficiencia y la gestión de la Administración y se desarrollará en coherencia con el plan de austeridad aprobado a finales de enero, que limita la tasa de reposición de efectivos al 10% y reduce los costes de personal en un 4% hasta 2013.

Y luego decís que no hay respuestas

Una pregunta un poco tonta: ¿no puede el BCE imprimir los miles de millones que hagan falta y prestárselos a Grecia?

Un poco de inflación, no vendría mal, ¿o sí?

Saludos

No hay porque bajarles el sueldo a los funcionarios un 20 – 30 %, con que despidan al 50 % que no hacen nada solucionado.

El precio de la vivienda subió más de un 10% por primera vez en tres años en el Reino Unido, según la constructora Nationwide. El 10,5% de incremento anual registrado por el sector es el mayor desde junio de 2007 y refleja una renovada confianza en la recuperación del mercado. En abril, el precio medio de la propiedad inmobiliaria subió un 1% hasta 167.802 libras (192.000 euros), lo que la sitúa a un 10% aproximadamente del récord alcanzado en octubre de 2007.

# 36, Gotzon

30 de Abril de 2010, a las 8:50

Una pregunta un poco tonta: ¿no puede el BCE imprimir los miles de millones que hagan falta y prestárselos a Grecia?

Un poco de inflación, no vendría mal, ¿o sí?

Saludos

———————-

Hamijo… busca información sobre la República de Weimar… Alemania.

Verás lo que pasó por imprimir billetes a lo loco…… ¿quieres un adelanto? Pues… para comprar una barra de pan iban con bolsas de dinero. De un día a otro subían los precios de todo… duplicándose y triplicándose los precios…

¿Ahora piensas lo mismoooooo?

El catedrático de Estrategia y Ciencias Económicas de la London School in Economics (LSE) y miembro de la Fundación de Estudios de Economía Aplicada (Fedea), Luis Garicano, advirtió hoy de que la pérdida de confianza que puede generar la rebaja de la nota de la deuda española podría disparar el paro al 30%.

” Sr. Catedrático, eso ya lo sabemos todos los retrasados mentales de este país…

usted que ha estudiado y sabe latín, nos podría decir como meter a toda la panda de clase politica que tenemos en la carcel y apartarlos de la saca de los euros…., es que verá usted… que se lo llevan crudo y aquí nadie hace nada”.

El Banco de Japón (BOJ) pronosticó hoy que la deflación que atenaza la recuperación económica nipona concluirá en 2011, después de tres ejercicios consecutivos de caída de los precios.

En su informe Previsión de la Actividad Económica y de los Precios, que publica dos veces al año y revisa otras tantas, la entidad emisora japonesa espera que la segunda economía del mundo confirme su recuperación este mismo año fiscal y que desde el próximo ejercicio los precios comiencen ya a crecer.

A las enfermeras catalanas no se les reconoce la antigüedad trabajada en otras regiones

Según las noticias, el paro en Alemania hay 3.400.000 personas en paro.

¿Cómo es eso posible teniendo una población de 80 millones de personas?

Aquí, en nuestra querida España, tenemos una población de 45 millones de personas… y un paro de 4.500.000 personas…

¿Alguien me lo explicaaaaaa?

Droblo ¿se venden acciones de vaselina?

¿o sera sin vaselina, a lo bestia?

Veo dolor, mucho dolor

Ira en Grecia contra las medidas de ahorro del Gobierno

Miles de personas exigen a las entidades de Wall Street que rindan cuentas por sus altos beneficios

44 Creo que la vaselina se obtiene también del petróleo (seguro alguno de los foreros más inormados lo sabe seguro), así que según tu propia teoría, se encarecerá bastante…luego lo mismo es buena inversión

La calificación crediticia de Grecia podría ser rebajada al estatus de basura en los próximos días, dijo el jueves una analista de Moody´s. La perspectiva no es cero de que (la calificación) pueda ir más lejos, dijo a Reuters Kristin Lindow, analista senior de Moody´s, cuando fue consultada si la agencia podría rebajar a Grecia a grado especulativo, o basura. Es muy difícil verlo con certeza. Todavía tenemos que analizar qué tan fuerte es la voluntad política del Gobierno (para implementar un ajuste fiscal) y cuán difícil es para la población aceptar esos cambios, agregó Lindow, que pertenece al grupo de analistas de Moody´s responsable de las calificaciones de Grecia. El martes, la agencia Standard & Poor´s rebajó la calificación de Grecia a categoría basura.

http://www.lavanguardia.es/economia/noticias/20100429/53918396324/papandreu-anuncia-a-sindicatos-y-patronal-severas-medidas-de-austeridad.html

Os dejo el enlace a las “medidas de austeridad”, fuera bromas, porque ¿quién asegura qué el pueblo griego se las va a dejar imponer?

¿os lo pregunte el otro dia, aceptariais una bajada salarial del 15-20 %?

Creo que Grecia será finalmente “expulsada” o se ira de “modo propio” del Euro.

Ya sabeis lo de las barbas del vecino….

y el último que apague la luz

+286 mil parados,

4.6 millones

el 20.05%

lo esperado

Viñeta del día: lo que dirá ZP de la EPA de hoy

El diferencial entre el bono español y el alemán a diez años permanecía estable en la apertura de la sesión del mercado de deuda pública y se situaba en 100 puntos

1.300.000 familias con todos sus miembros en paro, según la EPA

El desempleo aumentó en 286.200 personas en el primer trimestre hasta los 4.612.700 parados y situó la tasa de paro en el 20,05%, la más alta desde el cuarto trimestre de 1997, según la Encuesta de Población Activa (EPA) cuyos datos confirmó hoy el Instituto Nacional de Estadística (INE).

El presidente de la Comisión Europea, José Manuel Durao Barroso, destacó hoy en Pekín que las negociaciones para concretar un paquete de ayuda a Grecia se encuentran ya en su última fase y podrían finalizar muy pronto, en los próximos días. En una conferencia de prensa en el marco de su visita oficial a China, el líder europeo destacó que la Unión Europea y las autoridades griegas, junto al Banco Central Europeo y el Fondo Monetario Internacional, están logrando progresos para concretar un plan de ajuste que revierta la espiral de deuda de Grecia.

El déficit de la balanza por cuenta corriente, que refleja los ingresos y pagos por operaciones comerciales, servicios, rentas y transferencias, ascendió a 13.105,1 millones de euros en los dos primeros meses del año, lo que supone un descenso del 15,06% respecto al mismo periodo de 2009, según datos difundidos hoy por el Banco de España.

La caída del déficit de la balanza por cuenta corriente se debió, principalmente, a la corrección parcial de los déficit de la balanza comercial y de rentas, que compensaron el aumento del saldo negativo de la balanza de transferencias corrientes.

Por cierto en Grecia También les subieron el IVA, ahora van afrontar la 2ª subida.

Parece “ser” que la medida no sirvió de mucho.

Fyahhhhhhhhhhh ¿ya estas en Grecia repartiendo gasolina y mecheros?

El banco británico Barclays obtuvo un beneficio neto de 1.820 millones de libras (unos 2.109,4 millones de euros) correspondientes al primer trimestre de 2010, lo que supone el 47% de incremento con respecto al mismo periodo del año anterior. Hasta el 31 de marzo de este año, el grupo financiero experimentó un notable aumento en sus beneficios antes de impuestos, animado por la reducción de su deuda. En cuanto al beneficio subyacente, que excluye las ganancias en concepto de adquisiciones y traspasos, éste ascendió un 90%.

57 En un país famoso por su economía sumergida subir el IVA al 22-24% me parece que no servirá de mucho…pero ojlá me equivoque.

Además, el problema de los impuestos al consumo es que en Europa hay libertad de movimientos, mientras haya impuestos similares en todos los países vale, pero si hay muchas diferecnias acabarán por hacerse las compras más caras en otro país.

Yo no conozco lo bastante la economía real de Grecia como para decir nada pero un país con tan poca población y tanto turismo podría por ejemplo poner una tasa a los turistas (de avión y barco, que son los controlables) de 10 euros, como la hay en República Dominicana…no creo ningún turista dejara de visitar el país por ese dinero.

Ojo, es una idea que se me ocurre, que lo msimo es inviable pero creo que hay que buscar soluciones imaginativas que no dañen aún más a una población a la que si se exprime demasiado impositivamente al final se refugiará en la economía B.

ZP dixit “El peor dato de paro de este gobierno sera mejor que el del PP” y eslogan “Por el pleno empleo vota psoe” y todavia siguen mintiendo que sus votantes siguen sin enterarse ¿o si ?

Precios de ahora mismo, España mejora:

los 10 países con más riesgo de quiebra según CMA

El número de hogares con todos sus miembros en paro ascendía ya en el primer trimestre a 1.298.500, después de haber aumentado en 230.200 con respecto al mismo periodo del año anterior, el 21,54% más. A esta lista negra, que supone ya el 7,5% del total de hogares españoles, se sumaron entre enero y marzo 78.500 familias más con respecto al cuarto trimestre. Por otro lado, el número de hogares con todos sus miembros ocupados disminuyó en 213.400 con respecto al trimestre anterior (el 2,27%) y en 400.100 con respecto al mismo periodo de 2009 (el 4,17%). El número total de hogares con todos sus miembros trabajando era así de 9.195.000.

# 49, y esto es todo

La pregunta NO es si aceptaria una bajada salarial del 15-20%

La pregunta es… qué prefieres, una bajada salarial del 15-20% o el despido?

Te lo digo, porque a mi esa pregunta ya me la han hecho.

La ministra de Economía y Hacienda, Elena Salgado, dijo que los presupuestos públicos para 2011 deberían ser más restrictivos que los de 2010, añadiendo que estos últimos no sufrirán grandes desviaciones.

Para este año, la ministra espera que se cumplan las previsiones presupuestarias, sin desviaciones en ninguna de las grandes partidas. Hemos presupuestado bien. No esperamos desviaciones importantes, aseguró al rotativo.

Interesante:

“América Latina tiene el mejor sistema financiero del mundo”, según el Banco Santander

El consejero ejecutivo del Banco Santander, Francisco Luzón, dijo hoy, en una entrevista con Efe, que América Latina tiene hoy “el mejor sistema financiero del mundo”.El peso de España en el Grupo Santander es actualmente del 25 por ciento, pero las adquisiciones de entidades en los últimos tres años “apuntan a que América Latina, el Reino Unido y Estados Unidos sean más importantes”.

Para los españoles culpar a los demás de todo es como un deporte, la culpa es del gobierno, de los emigrantes, de Europa, de las suprimes americanas, del vecino, del jefe, de la sociedad. Pero yo, yo soy casi perfecto, yo hago unos números mejores que el premio Nobel de economía, yo lo hice por que podía, yo soy mas listo que los demás, porque soy yo.

En este foro he oído machacar a todo cristo pero jamás he oído ni un solo comentario de alguien que viva por encima de sus posibilidades, siempre son los demás los que lo hacen, seguramente la mayoría lo hacemos pero simplemente en España nadie reconoce nunca un error.

Como dice uno en mi trabajo “Que grande es España que llevamos 500 años intentando hundirla y todavía no lo hemos conseguido”.

http://www.abc.es/agencias/noticia.asp?noticia=364531

Caja Madrid gana un 80% menos. Ya está otra vez Rodrigito haciendo milagros

Alucinante, los grandes bancos tienen problemas y endeudamos el pais para ayudarlos. Con la ayuda compran deuda pública a mejor precio. Para poder pagar la deuda damos por el cu.lo a las empresas que aun funcionan i a los pobres trabajadores entre ellos losfuncionarios. Creo que tomar una decisión a sabiendas de no es justa tiene un nombre y esta incluida en el codigo penal. Que hacen los responsables de la economia europea con tricheto a la cabeza aún en libertad

# 63, Ser

Mira lo que decía el gobierno en septiembre de 2008 respecto a los presupuestos de 2009

http://www.elpais.com/articulo/espana/

ya decían que reducirían el déficit (salió 10 veces más de lo que dijeron) y que habría austeridad. ¿de verdad te fías lo que dirán sobre los de 2011?

# 68, Proserpina

pero no seas tendencioso, si lleva en el puesto 2 telediarios…

de verdad que si no fuera tan trágico sería para el típico chiste de zaza

Salgado admite que una tasa de paro del 20% es “muy alta”, pero aprecia un deterioro menor del empleo

Doblo,

creo que estaria mejor que la tasa fuera proporcional dependiendo de los dias de estancia. por ejemplo familia de cuatro a 1 euro por cabeza por cinco dias de estancia 20 euros de tasas por los cuatro, si son dos la mitad y uno la mitad de

la mitad, estaria mejor a mi enternder no pagar la misma tasa uno que esta un fin de semana que otro que esta toda una semana que consume mas energia,

mas agua, mas toallas, sabanas etc,

Os parece mas compensado de este modo?

# 71, liberal

De tendencioso nada, más bien irónico. Yo de una persona que hace milagros pues es lógico que espere milagros ¿no?

Buenos días a todos!

Acabo de actualizar la encuesta:

¿Crees que abaratar el despido es la mejor solución para fomentar el empleo?

Como siempre, la respuesta en la columna de la izquierda.

# 73, gordis ; Droblo

La pregunta es si eso iba a servir de algo, Grecia recibe unos 10 millones de turistas al año, con 100 o 200 millones de euros más poco iban a arreglar.

A nivel bursátil, la cosa está en un momento delicado, ya que de aquí a unas semanas se van a producir muchos acontecimientos que van a generar incertidumbre.

Por ejemplo, las próximas elecciones en UK en las que nadie va a ganar de forma clara; al menos con la suficiente contundencia para llevar a cabo sus políticas, no olvidemos que a todo el mundo se le llena la boca hablando de la situación española (que es bastante mala), pero los grandes tapados son nuestros “amigos” británicos (siempre tan distintos/parecidos a nosotros).

La UE está en una crisis institucional sin precedentes, una situación económica que ha deteriorado gravemente los números de demasiados países (Grecia, Portugal, España, Italia, Irlanda y UK). Una Alemania cansada de tirar del carro y una Francia desdibujada y gris, y para colmo, un país como Bélgica (sede del parlamento) condenado a desaparecer.

El panorama no es muy alentador, pero frente a los que piensan que la verdadera crisis no ha empezado aún, creo que estamos el momento, por fin, de la verdadera recuperación.

5 bolsas de la €zona, entre las peores del 2010

# 77, Pepi

Dado el carácter bipartidista del sistema electoral británico yo estoy convencido que Cameron obtendrá mayoría suficiente.

¿Se podria pasar del euro a la peseta?, lo digo porque bien que cogimos subvenciones por todos lados, porque eramos pobres, y ahora que tenemos y debemos empezar a pagar, nos salimos.

Por otro lado, como se nos quedaria el cuerpo al saber que pagamos la caña a 333 pesetas, un cafe a 200pts, la leche a 180pts, y el litro de gasoil a 180 pesetas, uff, mas vale que nos quedemos como estamos.

Aunque lo mismo no pasa nada, como estamos acostumbrados a que nos den por todos lados, y tragamos con lo que nos echen. Igual nos gusta y todo.

la banca americana sigue inundada de “toxinas”

#64, Mariamer

Mi respuesta es clara: que me despidan. Si no en seis meses me bajarán otro 15% y me despedirán igual… con una nómina menor.

espero equivocarme, pero creo que no falta mucho para que empiecen las revueltas ciudadanas. Esto empieza a ser muy preocupante, porque el gobierno está paralizado, no va ni hacia abajo ni hacia arriba. Mientras, el pais va en caida libre. ¿Será capaz el gobierno de aferrarse al poder sin cambiar absolutamente pagando el precio de llevar al pais a la ruina? Esa es la elección de Zapatero. De ella dependerá como pase a la historia. Como salvador de este pais, va a ser que no.

Buenos días a todos!

Hoy debe ser el único día del año que no cargo contra la administración pública.

Hacienda me ha ingresado hoy los 1.600€ de la declaracíón de la renta.

Así que aparco mi rabia hasta el Lunes.

Matizo mi respuesta #82.

Según en qué empresa esté trabajando. En una empresa “seria” aceptaría la bajada. Y no pidan aclaraciones: todos sabemos lo que es una empresa seria.

# 84, efe

felicidades ¡¡¡ ..pagate algo….

de que provincia? cuando confirmaste borrador?..yo estoy a la espera..jeje

Mi mas sincera enhorabuena a todos los votantes socialistas por el desastre conseguido .

# 84, efe

Hacienda somos todos, ¡así que ya me puedes ir dando mi parte!

Buenos días:

Anoche vi el debate de las elecciones británicas, y me ha llamado la atención varias cosas. En primer lugar, no se insultan. Además, no evitan ningún tema, y hablan de todo sin complejos. Sobre todo me gustó que hablaran de inmigración, y de las personas que cobran prestaciones sociales y no quieren trabajar.

Os imaginais que en un debate televisado, un candidato a presidente del gobierno diga que hay que quitar las prestaciones sociales a aquellos que defraudan, por ejemplo trabajando cobrando el paro. Ese candidato perdería las elecciones. Pues eso lo dijo David Cameron con todas las letras, y será el próximo primer ministro de Gran Bretaña.

Un saludo a todos los foreros.

# 86, hptkdodeporvida

Soy de Madrid y confirmé el borrador hace un par de semanas

Hacía meses que no entraba en el foro.

FORZA ATLETI ¡¡¡¡

en Londres el periódico The Independent baraja la posibilidad de que ‘el último monumento del euro sean filas enteras de bloques de apartamentos sin terminar en la Costa del Sol’.

Repito una pregunta de días atrás:

¿Puede aguantar el euro como moneda sólida entre dinero falso, emisiones incontroladas de otras monedas, paquetes tóxicos varios, gastos incontrolados, dobles contabilidades y estadísticas falsas?

¿Puede alguien sobrio mantener una conversación seria entre borrachos?

Los ataques especulativos no son contra Grecia, Portugal o España, son contra el euro.

La próxima jugada de los delincuentes como Goldman es borrar cualquier referencia monetaria.

#84. Efe, si te devuelven 1600€, eso significa que Hacienda tenía tu dinero. Habla con Administración y que te bajen la retención, si es que no estas en el paro, con lo que esa devolución es más lógica.

Un Saludo

A veces la economía española me recuerda mucho al atleti. Es el “pupas” de Europa que de vez en cuando tiene momentos brillantes que deslumbran al resto de países y después vuelve al sufrimiento.

Enhorabuena a los atléticos y porque no, también a los españoles por el aguante que tenemos.

Zapatero tiene un ‘as’ en la manga. Celestino Corbacho le ha pasado un adelanto del paro de abril que refleja que en ese mes se han creado más de 10.000 empleos netos

# 94, Enrique

Ha sido principalmente por la deducción de la hipoteca.

Tron,

tienes razon, pero por algo se tiene que empezar esto es una de muchas ideas

que pensamos, no somos tontos y ya sabemos que las tasas a los turistas no va

a resolver el problema actual de Grecia, hay que actuar con un paquete de medidas y muchas de pequeñas hacen una de grande y no causan tantos perjuicios a la comunidad.

El gobierno de las subvenciones:

Esta mañana viendo el telediario sale una noticia de un festival de cine en el sahara. Me preguntaba como se puede hacer un festival en tierra tan inospita. Habian colocado el remolque de un camion de forma lateral a modo de pantalla gigante. En el lateral se podia ver la bandera de….Andalucia. Bien, no me parece mal que andalucia subvencione (como no) un festival para gente que no ha visto un televisor en su vida. Pero hay dos cosas por las que subvencionar eso es disparatado. En primer lugar porque andalucia no esta para tirar cohetes con un 33% de paro, un defit impresionante y despilfarro historico. Y en segundo lugar, si eres solidario, no gastes dinero en un festival, sino en infraestructuras que mejoren un poco la vida de los ciudadanos de la región, grandes olvidados de nuestros políticos.

Estoy harto de que se anuncien subvenciones a bombo y platillo, cuando lo que haces asi es duplicar burocracia y administración. Si quieres promocionar una actividad, liberala de impuestos y dale publicidad. Pero no sueltes pasta para después volver a reclamarla.

La banca española atesora un tercio de la deuda portuguesa: El riesgo de las entidades financieras en el país luso suma 88.522 millones de dólares

Indudablemente los giregos han estado mintiendo a la UE durante años pero no creo que nadie realmente se haya estado creyendo esas mentiras jamás, simplemente fué una cuestión política el querer tener a Grecia en el Euro. Y de hecho con lo pequeña que es la economía girega en el conjunto de la UE, en epocas normales hubiera sido irrelevante.

No olvidemos que estamos hablando de un 2% del PIB de la UE, mientras que el ejemplo de California es un 13% del PIB de EEUU, Grecia tiene asimismo un 2% de la población de la UE mientras que California tiene 12% de la población de EEUU.

Que Grecia tiene un problema, seguro, que el Euro tiene un problema, también, pero la gran diferencia es que Grecia tiene problemas porque sus datos son malos y el Euro tiene un problema porque hay gente que cree que tiene un problema o que se le pueden crear problemas al Euro.

Si la UE y Grecia fueran una empresa (a las que también se dedican los mercados) nadie siquiera se miraría el tema griego, sería como si la división de calcetines infantiles de Inditex tuviera perdidas…

# 95, Luis

Más que al atleti, me recuerda a José Tomás, siempre al límite y recibiendo una cornada cada mes.

# 101, tron

Para hacer las comparaciones de PIB con las autonomías españolas, Grecia sería el PIB de Asturias mientras que California sería el PIB de la comunidad de madrid.

Ganar dinero apostando al desastre: Hay quien está haciendo un buen negocio exagerando el pesimismo, del mismo modo que antes lo hizo exagerando el optimismo. Durará poco: Grecia no quebrará y las especulaciones sobre España son ridículas, por Miguel Boyer

80, anonimo

Yo creo que que si pasamos del euro a la peseta, habria una gran devaluacion

ejemplo, tu patrimonio vale 200.000 euros y tienes una hipoteca de 150.000

con el cambio tu deberias 25 millones de pesetas, pero tu patrimonio valdria la

mitad, osea deberias el doble de lo que vale tu patrimonio.

Clamor empresarial por la parálisis del Gobierno en la lucha contra la crisis

#97. Efe aun así insisto, que (si te apetece) rellenes un modelo 145 modificando tu situación personal y donde digas que tienes hipoteca y que te bajen la retención, así cobras más al mes y no te tienen que devolver tu dinero, porque ya lo tienes.

Pero es verdad que es un asunto personal, y si te hace ilusión…

Saludos.

60. Droblo. Si se impone una tasa a los turistas en Grecia, automáticamente la gente irá a pasar sus vacaciones a las playas de Turquía o de Croacia. Es lógico. Y como ha comentado otro forero no se solucionaría el problema habalmos de 200 – 300 millones de € , una gota en el mar. Puede servir para mostrar al FMI que lo van a tomar en serio pero para poco más.

67. Marcos. Completamente de acuerdo. Es más fácil culpar siempre a “los otros” que hacer autocrítica. Las autoridades griegas tienen que reflexionar qué han hecho mal y actuar en consecuencia. Esto también vale para nuestros políticos.

101 tron

Que Grecia tiene un problema, seguro, que el Euro tiene un problema, también, pero la gran diferencia es que Grecia tiene problemas porque sus datos son malos y el Euro tiene un problema porque hay gente que cree que tiene un problema o que se le pueden crear problemas al Euro

Totalmente deacuerdo, es como si los impagos de un ayuntamiento de un suburbio de Londres fueran motivo suficiente para tumbar a la Libra.

“A por José Bono”. Mariano Rajoy ha dado orden en el PP de ir todos a una contra el presidente del Congreso, pero “con cuidado porque tiene amigos muy poderosos”

Hacienda ha detectado un presunto fraude cometido durante la construcción de la prolongación del dique Este del Puerto de Barcelona, que oscilaría entre los 15 y los 16 millones de euros y que ahora el Puerto estudia denunciar ante los tribunales. Según informa hoy El Periódico, ni el Puerto de Barcelona ni la Unión Temporal de Empresas que se adjudicó las obras conocían las supuestas irregularidades, que se referirían a una sobrecertificación de material de obra y que habría cometido una empresa subcontratada por la UTE, hasta que la Agencia Tributaria ha alertado del tema. La prolongación del dique Este fue adjudicada en el año 2001 por 197,2 millones de euros a la UTE formada por FCC Construcción, Ferrovial-Agroman, Construcciones Rubau y Copisa.

Caerá Francisco Camps, el de los trajes, y caerán todos, por Enric Sopena

Sobre Funcionarios. Hola creo que se va a buscar los culpables donde no hay que hacerlo. Es diferente el funcionario que ha sacado su oposición con su esfuerzo y que aunque no gane mucho dinero se ha ganado la seguridad del trabajo a los cargos de libres designación, asesores , personal ayuntamiento, diputaciones etc.. Estos son el verdadero problema del sistema. Personas elegidas a dedo, sin ningún tipo de mérito excepto el de pertenecer a un partido político y que en una empresa privada no servirían para prácticamente nada. Asi que creo que a los políticos les va a interesar echarle la culpa a los funcionarios pero realmente el problema es que los que están tomando las decisiones importantes en estos momentos son personas que no tienen ni formación y capacidad, pero son unos artistas en buscar responsables y aqui es donde habría que hacer una limpieza, pues todas estas personas no aportan nada a la sociedad.

101,110 Sí, tenéis razón, Grecia es un país pequeño y con una economía pqueña en relación al total europeo pero creo enfocais mal el problema, la cuestión es: ¿Cómo un pais tan pequeño y con tan poca población puede llegar a tener que devolver 120 mil millones de euros los próximos 3 años?

Porque el problema es ese: los miles de millones de euros que tendremos que destinar a esa ayuda/crédito del que probablemente sólo recibamos la mitad y que no podremos destinar para crear empleo o pagar nuestras pensiones.

Grecia, un país pequeño debe bastante más dinero hoy, incluso con efecto inflación, del que debía Argetina en 2001 y Rusia la última vez que quebró, y compara el tamaño…ese es el problema. ¿Cómo pudo llegar a ese extremo? Todo se ha destapado por el déficit pero el rpoblema real es la DEUDA.

Camps alimentó a la ‘Gürtel’ con 85 contratos: El 89 % de las adjudicaciones se realizaron a dedo

El nuevo ponente del Estatuto distribuye tres fallos ‘a la carta’ para recortar más el Estatuto: Guillermo Jiménez eleva de 15 a 22 el mínimo de preceptos inconstitucionales

las 100 personas más influyentes del mundo según la revista TIME

http://www.time.com/time/specials/packages/completelist/0,29569,1984685,00.html

Greece is a problem – but Spain could destroy the euro, By Sean O’Grady

Los Mossos d´Esquadra detuvieron la pasada madrugada al propietario de Fincas Corral, Josep Xicola, que estaba siendo buscado por parte del cuerpo policial. Según informaron a Europa Press fuentes próximas al caso, Xicola ha sido detenido como presunto autor de los delitos de estafa, asociación ilícita e insolvencia punible. Los agentes registraron el domicilio de Xicola en Cabrils (Barcelona). El empresario había comprado Fincas Corral en agosto de 2008.

Roubini ataca de nuevo. Sin pelos en la lengua declara en este debate del pasado 27 de abril,

http://www.milkeninstitute.org/events/gcprogram.taf?function=detail&eventid=GC10&EvID=2257

Lo siguiente:

“In a few days, there might not be an eurozone for us to discuss. Spain is worse than Greece. Its housing bubble and bust has left the banking sector much weaker than Greece’s; its unemployment situation, especially with the under-30 crowd, is much worse than Greece’s; and the cost of any Spain bailout would be so much more enormous than the cost of a Greek bailout as to be almost unthinkable. The only thing that Spain has going for it is that it isn’t quite at the edge of the abyss yet; if it gets its political act together and implements tough fiscal and structural reforms now, it can save itself. But clearly no one saw that happening, given Spain’s political history over the past 20 year”

# 2, Anónimo

30 de Abril de 2010, a las 7:27

Financial Times: “Bienvenidos a la época ibérica de la crisis de la deuda soberana de Europa”

Estoy harto del desprecio historico de la cultura anglosajona hacia lo español. Harto de que tilden la epoca dorada de nuestro imperio, de nuestras letras con la “leyenda negra”.

Harto de su egocentrismo historico. De que cada vez que asomabamos la cabeza hayan intendado cortarnosla.

De intentar hacer desaparecer nuestros logros como si fuesen suyos propios. Como la vuelta al mundo, la exploración de america del norte, los avances navales (el submarino, el barometro..).

Atacaron nuestra presencia en America desde el siglo XVI. Primero con pirateria, despues amenazando nuestros puertos y comerciando de forma ilegal y si les parecia de poco, inventandose excusas para declararnos la guerra(guerra hispano-americana del 98).

Ocultando nuestras victorias algunas humillantes para los ingleses (Blas de Lezo y la victoria en Cartagena de Indias) y menospreciando el apoyo español a la independencia americana en la guerra de 1776. En las peliculas solo salen “valientes” franceses apoyando la indepecdencia, mientras España quedeba relegada al ostracismo.

Han intentado ponernos piedras en el camino y hundirnos de forma reiterada. Y aun asi meten el hocico cuando algo no les gusta, solo para desprestigiar.

Pues que se miren a si mismos, como siempre han hecho, y busquen sus propios errores. Y no son pocos, ni mucho menos.

Hoy repetimos: 1,236

¿¿¿¿Nueva negociación del Zejas con ETA ????? Y ya van…

http://www.libertaddigital.com/nacional/dejan-en-libertad-a-inaki-de-renteria-el-etarra-que-intento-matar-al-rey-1276391472/

http://www.libertaddigital.com/nacional/el-ayuntamiento-de-lasarte-confirma-que-la-madre-de-usabiaga-no-es-todavia-dependiente-1276391417/ PESE A QUE GARZÓN LE LIBERÓ POR ESE MOTIVO!!!

Se vé que al ZetaPollas no le basta con crear ruina económica…

# 122, Escipión

bueno, si afecta a Portugal y España, ¿por qué no llamarlo fase ibérica de la crisis soberana? es correcto, tampoco tenemos que ser tan picajosos, mejro eso que Pigs ¿no?

IPC armonizado preliminar abril Zona Euro., 1,5%

El Consejo de Administración de Caixa Penedes acordó en su sesión celebrada ayer la suspensión definitiva del proceso de fusión iniciado el 25 de noviembre de 2009 con Caixa Laietana, según ha informado hoy la entidad a la Comisión Nacional del Mercado de Valores (CNMV). Penedes y Laietana presentaron su proyecto de fusión ante el Banco de España el pasado 10 de diciembre, aunque unos días después paralizaron el proceso de fusión, en principio, temporalmente. Sin embargo, tras la decisión tomada ayer por el Consejo de Administración de Caixa Penedes la suspensión de la fusión es ya definitiva.

ATA descarta que el paro haya tocado fondo y avisa de que no bajará sin reformas

El Euríbor a doce meses cerró hoy el mes de abril en el 1,225% y repuntó una centésima por encima del mínimo histórico al que cayó en marzo (1,215%).

Marsans estudia dos ofertas serias para la venta del grupo

El gobierno de Grecia comenta que durante el fin de semana dará detalles del plan de austeridad a 3 años, o como mucho el lunes a más tardar.

Los recortes en los sueldos serán del 10% y de los beneficios en un 15% en los funcionarios.

Recortes en las pensiones del 10-15% en las pensiones y la introducción de topes.

Subidas en los impuestos de IVA desde el 21% al 23-25%.

Congelación salarial a la empresa privada de 3 años.

Subidas de impuestos en los carburantes, alcohol y tabaco.

Reducción del sector público con eliminación de contratos de corto plazo, eliminación de entidades estatales obsoletas y congelación de contratación temporal.

Reducción drástica de los gatos operativos del sector público.

En cuanto a las reformas estructurales tiene la apertura de nuevas profesiones.

Subida de las edades de jubilación y reduciendo la tasa de sustitución.

También hay reformas en la sanidad.

En el mercado laboral también reduciendo los costes de despido y contrato temporal.

También hablará en este plan de una mayor privatización más agresiva pero siempre dependiendo de las condiciones del mercado.

Deberá ser validado por su parlamento el 6 o 7 de mayo y probablemente en la reunión europea del 10 de mayo (un día después de las elecciones de Alemania) será apobada la ayuda. LA fecha límite es el 19 de mayo donde Grecia debe pagar 8.500 millones y más de 2.000 en intereses.

se habla que el problema es la deuda y no es la deuda sino la capacidad de la economia griega de generar suficientes ingresos para pagar esa deuda.

esta claro que con un plan de recortes del gasto como proponen generar ingresos no van a generar mucho mas ingresos y una subida de impuestos tampoco va generar mucha actividad para tener mas ingresos para devolver el dinero .

entonces la cosa esta en como generar mas actividad sin gastar mas los estados sin endeudarse los privados sin crear mas dinero sin respaldo ?

alguno tiene la respuesta?

Una crisis de griegos «cabreros», españoles «que se echan la siesta» e irlandeses «borrachos»

Grecia es un país de cabreros, los españoles son unos vagos que se echan la siesta, Portugal está lleno de gente falta de educación y en Irlanda son unos borrachos. No es ningún veredicto oficial, pero sí el de Shlomo Maoz, jefe de Economía de la casa de inversiones israelí “Excellence Nessua” y opinador de cabecera de muchos medios, que, anoche, en una entrevista en el Canal 2, no ahorró insultos ni descalificaciones para culpar de la crisis a los que llamó los “perezosos” y “débiles” países de la UE antes mencionados.

Tocaté las narices:

UGT y CC.OO. exculpan a Zapatero del paro y responsabilizan a las empresas

«Si una mariposa revolotea en Wall Street, aquí pillamos un resfriado tremendo». Con esta metáfora, el secretario provincial de UGT, Antonio Fernández, llamó ayer a secundar la manifestación del Primero de Mayo que partirá mañana de la Plaza de la Media Luna mientras se refería al origen de la crisis que azota España y que en Córdoba, a falta de que salgan hoy los resultados de la última EPA, llega a un 25 por ciento de paro. Fernández culpó directamente a las empresas, a las que dijo que «no pueden eludir su responsabilidad.

El comisario europeo del Mercado Interior, Michel Barnier, anunció que estudia la idea de crear una agencia de calificación europea, que se sumaría a las tres anglosajonas que existen, a las que pidió rigor, responsabilidad e imparcialidad. Espero que las agencias de calificación sean rigurosas y responsables en su proceso de evaluación y totalmente imparciales, declaró en una entrevista a Les Echos Barnier, quien no quiso pronunciarse sobre la rebaja de la nota por Standard & Poor´s esta semana, primero de la deuda de Grecia y Portugal y luego de la de España. Insistió en que se tiene que tener todo en cuenta: no sólo lo inmediato, sino también los fundamentos de la economía y el contexto de solidaridad europea actual con Grecia

Más corrupción:

Hacienda detecta un fraude de 15 millones en unas obras del Puerto Barcelona

Una empresa subcontratada por la Unión Temporal de Empresas para la prolongación del dique Este habría cobrado más material de obra del que en realidad se usó

La prensa británica también tira contra sí mismos:

http://ftalphaville.ft.com/blog/2010/04/30/216736/the-uk-is-the-next-greece/

“Reino Unido será la próxima Grecia”, y lo dice un articulista del Financial Times

La política monetaria del Banco Central Europeo no estará influida por Grecia, dijo el viernes el miembro de su consejo de gobierno Ewald Nowotny. Nuestra política monetaria no estará de ningún modo influida por Grecia, dijo en una conferencia de prensa. Nowotny dijo que los rendimientos de los bonos griegos es absurdamente alto, y que es muy problemático que la agencia de calificación crediticia Standard & Poor´s rebajase el rating del país mientras se desarrollan las negociaciones.

Crisis, globalización, recuperación economica…

Tengo 40 años y por lo tanto cierta experiencia sufrida con otras crisis vividas desde una familia obrera y después como trabajador de esa clase media a la que parece pertenecemos la mayoria en los paises mas favorecidos económicamente. Pero mantengo esa pizca de juventud que me convierte en un ser crítico.

Siempre que se analizan las distintas crisis sufridas, se habla desde un punto de vista macro-económico, olvidando las consecuencias reales sobre quien realmente las sufren y las pagan, sin detenernos mucho en reflexionar sobre la gravedad de las consecuencias.

Se plantean recetas para solucionar los problemas macro-económicos que ayuden al sistema a recuperarse de la crisis, pese a que eso signifique un empeoramiento de las condiciones de bienestar de quien sustenta al sistema; los ciudadanos/as y trabajadores/as.

Por tanto cuando la crisis se de por superada surgira la pregunta ¿y ahora qué?

Pues para aquellos que ya hemos vivido otras crisis, bien globales, bien nacionales, bien sectoriales, la crisis no habrá desaparecido. Nuestros derechos se verán mermados en favor de quien provocó la situación, el propio sistema económico con sus grandes corporaciones y entidades financieras al frente.

La vida nos resultará un poco mas complicada, pagando mas por menos, trabajando mas por menos, con mas obligaciones y menos derechos…

No me extraña que nos quedemos absortos, como en estado de sock, ante lo que esta sucediendo y la desfachatez de quienes han provocado este colapso. No somos ni siquiera capaces de decir “BASTA”.

Las crisis no desaparecerá, las necesita un sistema basado en comprar barato y vender caro, y por tanto cada nueva crisis será mas dura, son necesarias para reajustar el sistema. Se necesita abaratar el despido, la mano de obra, los materiales, los servicios para volver a reiniciar el sistema.

Todavía me sigue sorprendiendo la capacidad del ser humano para creerse todo lo que le cuentan y además asumirlo como propio argumentando sobre los mismos dogmas que nos transmiten aunque le suponga empeorar sus condiciones de vida como persona.

Parece que hay un sindicato que no está vendido:

USO pide al Gobierno elecciones anticipadas si vuelve a haber un incremento de la tasa de paro

La Unión Sindical Obrera (USO) pidió hoy al Gobierno que sea “consecuente” y que, “ante su incapacidad”, convoque elecciones anticipadas si la próxima Encuesta de Población Activa (EPA) vuelve a arrojar un incremento de la tasa de paro. En un comunicado, USO reaccionó así al conocer la última tasa de paro (20,05%) y pidió al presidente del Gobierno, José Luis Rodríguez Zapatero, que no repita “mes tras mes” que el desempleo ha tocado techo porque, tal y como señala el FMI, el paro puede seguir subiendo.

Hola Droblo:

Has escrito: “Alemania redujo su PIB fuertemente en 2009 (-4.9%), su déficit público apenas superó el 3% y consiguió que su tasa de paro apenas aumentara un 0.3%, es decir, asumieron la realidad económica, gastaron menos que nadie y no por ello se vio afectado el mercado laboral.”

Bien, ¿Cómo han conseguido eso? ¿Cómo podríamos conseguir esas cifras nosotros?

¿Por qué allí no se ha despedido a tanta gente (sector construcción a parte)?

Gracias y saludos

1,225, enhorabuena a los afortunados de Abril por la bajada. Y 1,236 para empezar mi Mayo.

El día que tú naciste nacieron todas las flores…

Acaba de publicarse el estudio BrandZ 2010 realizado por MillwardBrown que agrupa las 100 marcas más importantes del mundo en función de su valoración de mercado. Actualmente, el top 10 de las marcas más valoradas está copado por marcas tecnológicas ocupando las cuatro primeras posiciones Google, IBM, Apple y Microsoft

Las marcas españolas mejor posicionadas en este ranking son Santander (18.012 millones), reforzando su posición como la séptima marca financiera del mundo, y BBVA (12.977 millones), se sitúa en el puesto 13. Movistar (12.434 millones) se convierte en el octavo operador móvil del mundo y Zara (8.986 millones), por su parte, es la tercera marca de ropa del mundo, sólo por detrás de Nike y H&M.

Otro:

El secretario de Estado de Economía, José Manuel Campa, descartó hoy que el número de parados pueda llegar a 5 millones de personas y recordó que el Gobierno ya preveía que la tasa de desempleo pudiera sobrepasar puntualmente el 20% en algún momento del año

# 134, Anónimo

Corto y pego de esa noticia porque no tiene desperdicio:_

El secretario provincial de CC.OO. Rafael Rodríguez, fue más allá al señalar que el único que había hecho algo por el empleo «ha sido el erario público a través de sus programas como Proteja o Plan E».

# 144, masdetodo

Pues si lo preveyieron, no nos lo dijeron en ningún momento.

También corbacho dijo que de ninguna manera se iban a alcanzar los 4 millones.

# 141, Morris

Muy sencillo, sacamos a todos los españoles de españa y lo llenamos de alemanes.

perdona que te conteste yo pero

sin ZP, invirtiendo en industria y tecnología en lugar de ladrillos, sin planes E, interviniendo varios bancos en lugar de presumir de su falta fortaleza, con menos corrupción…

# 51, Tril

30 de Abril de 2010, a las 9:06

+286 mil parados,

4.6 millones

el 20.05%

lo esperado

——-

Para los optimistas del foro… ¿Mejor de lo esperado?

Tela….. no lo queremos ver……

“falsa fortaleza” perdón

2 cosas, ambas preocupantes:

– La situación de Grecia, económicamente, es mala. Se van a tomar medidas MUY drásticas, quizá necesarias, pero en Grecia se va a montar la de San Quintín, espero y deseo que no acabe en guerra civil, pero no me extrañaría nada, que los Griegos tienen los co.jones como el caballo de espartero, y esos como salgan a la calle arrasan con todo…