Por fin un se aprecia un cambio de tendencia en las sentencias sobre los casos de hipotecas multidivisas. Los casos de sentencias judiciales conocidos habían concedido “la nulidad del contrato” a pesar de haberse solicitado la “nulidad de la cláusula multidivisa”, y hay una diferencia más que importante entre ambos conceptos: al demandar la nulidad de la cláusula se peticiona que todo se retrotraiga a una hipoteca común en Euros requiriendo que quede sin efecto el aumento de capital, pero los jueces optaron por la nulidad del contrato en su conjunto y no por la de una sola cláusula. Esto implica que las partes deben devolverse las prestaciones. Es decir, al hipotecado le devolverán todo lo pagado, pero el hipotecado deberá devolver todo el préstamo que se le entregó. Con el cambio de criterio más que la resolución del contrato, con el consiguiente perjuicio para el hipotecado, se contempla ahora la nulidad parcial de cláusulas abusivas.

Por fin un se aprecia un cambio de tendencia en las sentencias sobre los casos de hipotecas multidivisas. Los casos de sentencias judiciales conocidos habían concedido “la nulidad del contrato” a pesar de haberse solicitado la “nulidad de la cláusula multidivisa”, y hay una diferencia más que importante entre ambos conceptos: al demandar la nulidad de la cláusula se peticiona que todo se retrotraiga a una hipoteca común en Euros requiriendo que quede sin efecto el aumento de capital, pero los jueces optaron por la nulidad del contrato en su conjunto y no por la de una sola cláusula. Esto implica que las partes deben devolverse las prestaciones. Es decir, al hipotecado le devolverán todo lo pagado, pero el hipotecado deberá devolver todo el préstamo que se le entregó. Con el cambio de criterio más que la resolución del contrato, con el consiguiente perjuicio para el hipotecado, se contempla ahora la nulidad parcial de cláusulas abusivas.

El origen de este producto financiero tuvo lugar en los maravillosos años en los que gozábamos de un “solvente y robusto sistema financiero”; en estos primeros años del nuevo siglo asistimos a los que se denominó “proceso de innovación financiera”. La banca, aparte de ofrecer sin freno sus productos tradicionales, se embarcó en trasladar productos financieros del mundo profesional a los mercados ordinarios; tales productos fueron remodelados y adaptados para poder ofrecerse a cualquier usuario, dependiendo de lo que las entidades consideraros que eran sus necesidades. Este proceso de innovación financiera supuso la transformación y ampliación de las instituciones, prácticas, mercados e instrumentos financieros con el fin de adaptarse a las necesidades de los clientes. Estas innovaciones se complementaron con la llegada de la banca internacional, más agresiva e innovadora que la nacional, y la Ley Hipotecaria del 2007, uno de cuyos objetivos era disminuir las comisiones y gastos asociados al negocio hipotecario intentando fomentar una mayor competencia entre las entidades emisoras.

La hipoteca multidivisas, ahora ya abandonada por casi todas las entidades bancarias, fue uno de estos productos, que buscaba ofrecer un crédito hipotecario a un precio muy competitivo y con condiciones aparentemente ventajosas para los usuarios. El funcionamiento es simple, consiste en acceder a un préstamo hipotecario, en el que de una cesta de divisas, el cliente puede elegir aquella con la que va a efectuar el pago; es decir, en lugar de obtener un préstamo hipotecario en la moneda del país, en este caso euros, con el tipo de interés correspondiente a esa moneda, el Euribor, se realiza en una o varias monedas foráneas, que pueden tener un referente de tipo de interés más ventajoso para el cliente.

Hay que distinguir entre hipoteca en divisas e hipoteca multidivisa, ya que en la primera modalidad no tenemos la posibilidad de cambiar de divisa periódicamente y sin gastos explícitos, solamente admite cambio de divisa si cancelamos y constituimos una hipoteca nueva; en cambio la hipoteca multidivisa admite cambiar de una divisa a otra periódicamente (coincidiendo con la periodicidad del pago de las cuotas del préstamo) sin ningún coste o con un coste que debería estar predeterminado en el contrato de escritura del préstamo hipotecario.

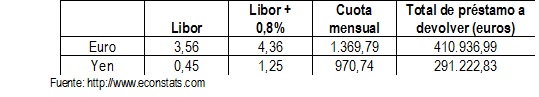

Viendo un ejemplo práctico podremos apreciar el enorme peligro de acercarse a este producto sin el oportuno asesoramiento. Para calcular el interés de una hipoteca los europeos tenemos el euribor pero todos los préstamos multidivisas utilizan un tipo de interés común: el LIBOR (London Interbank Offered Rate), que se mueve en función de sus tipos de interés y las perspectivas económicas de su país. Así, tenemos el LIBOR del yen (moneda de japón), el LIBOR del franco suizo (de suiza) o el LIBOR del euro (de la zona euro). La BBA (British Banker’s Association) publica todos los días en Londres los libor de las diferentes monedas y su dato trimestral o mensual es el que se toma como referencia para el cálculo de estas hipotecas.

Si tomamos el valor del Libor del Yen a tres meses de fecha 2 de Noviembre de 2006 y del Euríbor a tres meses y misma fecha, vemos que los valores eran 0,445% el primero y 3,5622% el segundo. Con lo cual un crédito hipotecario de 250.000 euros a 25 años con un diferencial del 0,8% nos daría los siguientes resultados:

Como se aprecia, es más ventajoso solicitar el crédito en Yenes japoneses. Esto es así siempre que el tipo de referencia de esta moneda se mantenga por debajo del tipo de referencia del euro: es decir que el tipo de interés de la divisa en cuestión sea menor que el euríbor. Este ha sido el principal argumento de comercialización de este producto, la comparativa de las distintas cuotas dependiendo de la divisa utilizada en la operación.

Como se aprecia, es más ventajoso solicitar el crédito en Yenes japoneses. Esto es así siempre que el tipo de referencia de esta moneda se mantenga por debajo del tipo de referencia del euro: es decir que el tipo de interés de la divisa en cuestión sea menor que el euríbor. Este ha sido el principal argumento de comercialización de este producto, la comparativa de las distintas cuotas dependiendo de la divisa utilizada en la operación.

Sin embargo, centrándonos en la evolución del tipo de cambio de esta moneda con respecto al euro, el panorama es bien distinto. Lo que una persona con una cultura económica normal no alcanza normalmente a ver son las enormes fluctuaciones que los tipos de cambio entre monedas pueden llegar a tener, teniendo en cuenta que cuando una persona contrata un crédito en divisas, recibe el crédito en divisas y en divisas lo ha de devolver. Aparte de las fluctuaciones normales del mercado, las monedas se ven sometidas a enormes presiones alcistas o bajistas dependiendo de los movimientos del mercado internacional y de la política monetaria del gobierno del país en cuestión. Así, por ejemplo, las devaluaciones no son algo frecuente, pero se dan a lo largo del tiempo y teniendo en cuenta que hablamos de un contrato hipotecario, donde el tiempo es un factor clave y no baja de los 20 años, por lo que el vincular el préstamo a una divisa extranjera es un riesgo, ni mucho menos calculado y, por supuesto, que se escapa al conocimiento de una persona de cultura media.

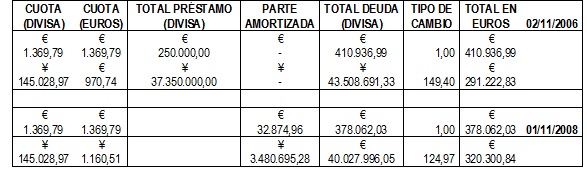

Así, siguiendo con el ejemplo, ya sólo en el caso del crédito hipotecario en yenes, tras dos años de pagar las cuotas de la hipoteca contratada en noviembre de 2006, en el mismo mes del 2008 nos encontraríamos la siguiente situación:

A la vista de los datos, y suponiendo que no exista variación en los tipos de interés del préstamo, vemos que, tras dos años de pagar el crédito hipotecario, las cuotas mensuales del crédito en yenes aún serían algo inferiores al crédito en euros pero lo que se habría disparado es el total de la deuda pendiente, que sería ahora mayor en un 9,08% que en el momento inicial a pesar de los pagos realizados. Cabe decir que este juego también funciona en sentido contrario, de modo que una devaluación de la divisa en cuestión, favorecería al hipotecado, disminuyendo su cuota y su deuda pendiente. Sin embargo, dado el proceso de crisis en el que toda Europa se ha visto involucrada, difícilmente podría darse tal supuesto a corto y medio plazo. Y esto fue sólo al principio de la crisis, que la situación fue peor en años posteriores.

De hecho, según datos del Eurostat, para aquellos prestatarios que formalizaron la operación en los años de mayor apreciación del Euro que fueron 2006, 2007 y 2008, los peores años han sido el 2011 y el 2012, comenzando a acercarse a los valores iniciales en este año precisamente.

Pero no son estos los únicos factores que debían analizarse en este tipo de hipotecas, de hecho, las entidades aplican una serie de cláusulas que habilitan toda una serie de comisiones y de gastos extras para el cliente.

- Sin ir más lejos el diferencial que aplicaban las entidades era superior a un crédito en euros, rondando entre el 0,8 y el 1% de margen sobre el tipo de interés aplicable.

- Por otro lado, una hipoteca en multidivisas no podía subrogarse en la hipoteca del vendedor, lo que obligaba a contratar una nueva hipoteca con todos los gastos que acarreaba.

- Igualmente, se incluye una comisión por el cambio de divisa (fixing) en cada pago de la cuota, normalmente el 0,2% de la misma. En este caso las compras-ventas se realizan al precio de mercado (tipo de cambio) del Yen contra el Euro en el momento de la compra-venta, operación en la que el intermediario financiero que vende los Yenes cobra una comisión que oscila según la entidad. En cualquier caso, esta comisión supone un mayor coste del préstamo. Esta comisión de entrada no solía estar predeterminada en la escritura del préstamo hipotecario.

- Comisión explícita por cambio de denominación de la divisa del préstamo: un porcentaje sobre el saldo vivo del préstamo en el momento del cambio de denominación de divisa del préstamo, y tantas veces como se cambie. Es una barrera a la hora de cambiar de divisa, puesto que es un coste explícito real. Este elemento no solía estar regulado en la escritura de préstamo hipotecario, quedando a discreción del Prestamista. Por ej. supongamos una comisión implícita de tipo de cambio ofertado por el Prestamista del 1%, sobre 500.000 Euros, supondría 5.000 Euros de coste real el cambio de denominación de divisa del préstamo.

- Además de lo anterior existe también la llamada cláusula de compensación. Ésta consiste en que si la deuda sube un 10 o 20% por el movimiento de divisas y sobrepasa el valor de tasación del inmueble, la entidad puede exigir la toma de medidas, que pueden ir desde obligar al cambiar de moneda (consolidando toda la pérdida), hasta exigir garantías adicionales o dinero en efectivo que cubra esa diferencia. Esta cláusula existe para proteger a la entidad ante un eventual impago del préstamo con unas garantías que resultarían insuficientes para el montante actualizado de la deuda.

A estos sobrecostes se une el hecho de que la complejidad del producto hace que en muchas ocasiones el personal del banco que lo ofrecía no siempre lo conocía bien, o bien no tenía tampoco toda la información adecuada o directamente no podía, por política interna del banco, brindar toda la información pertinente al caso concreto (los bancos tienen prohibido asesorar a sus clientes respecto del movimiento de las divisas y la conveniencia de estar en tal o cual moneda) por lo que su asesoramiento no fue el correcto, llegándose a ofrecer a clientes de perfil totalmente incompatible con este producto.

Los bancos nunca explicaron todo lo que hay detrás de una hipoteca multidivisa, lo desatendieron o directamente lo ocultaron. Por su parte, los hipotecados no tuvieron las herramientas necesarias para investigar y llegar a la verdad. El producto es legal pero contractualmente complejo por lo que se necesita de un conocimiento experto. Sin este conocimiento, el resultado no puede ser otro que el encontrarse con muchas sorpresas a lo largo de los años.

53 comentarios

Así baja el desempleo el Partido Popular……..

Un total de 547.890 personas se marcharon al extranjero durante el año pasado y de ellas, 79.306 eran de nacionalidad española, según la Estadística de Migraciones difundida este lunes por el Instituto Nacional de Estadística (INE), que revela una caída de la población por segundo año consecutivo: España perdió 220.130 habitantes en 2013, a cuyo cierre se contaban 46.507.760 ciudadanos.

Te quito 500 euros y te doy un cheque de 100 euros……pronto vienen las cartillas de razonamiento….

Hacienda crea cheques de 100€/mes para discapacitados tras recortar 2.278 millones la ayuda a la dependencia

Ayer ví Margin Call; opino que no vale mucho cinematográficamente hablando. Me hizo pensar en las reuniones que debieron existir por esas fechas en los consejos de administración de las entidades financieras españolas diciendo “ó les endosamos las preferentes a nuestros clientes (muppets) ó nos comemos toda la m.ierda de riesgo que tenemos en cartera sólitos y nos hundimos”… al final lo colocaron en preferentes y luego vino papá estado y se encargo de quedarse con el resto de esa basura para todos nosotros…. Y nadie va a la cárcel… y nadie devuelve un duro de las fabulosas primas que se llevaron… y no tengan dudas, nadie es cliente de su banco, es un muppet a quién colocar todo tipo de productos. En los últimos años se han puesto de moda los seguros. En otra época fueron las preferentes, hipotecas, swaps, estructurados, etc… tengan cuidado, por más que les hagan sentir importantes en su banco… lo que quieren es que les compren lo que a ellos les interesa por encima de lo que a usted le interesa. Al banco le importa usted una m…., lo que le gusta es su dinero.

En Europa Press han recibido la transferencia de las compañías energéticas Hispanas…..

El recibo de la luz subirá en los próximos meses tras cerrar el primer semestre con bajadas del 10%

Europa Press

Encuesta

¿Te a bajado el recibo de la luz en el primer trimestre?

Positivo.no

Negativo…si

Agenda del dia http://dlvr.it/69h90G

Puerto Rico elabora una ley de quiebra y pone nervioso a Estados Unidos http://dlvr.it/69gdPw

España -fondos buitre mueven más de 277.000 m. en negocios inmobiliarios http://dlvr.it/69YSfY

Esperemos que con el cambio de patrocinio..se nos guarden los derechos adquiridos la deuda publica y notoria de seis cestas de navidad…….es imnegociable!!!!!

Saludos cordiales

En medio año, desde que las autoridades cubanas liberaron el mercado de vehículos, se vendieron en todo el país solo 50 automóviles y cuatro motos.

Un reporte el portal oficial Cubadebate indicó que por las 54 operaciones se habían recaudado un 1,3 millones de pesos convertibles, que se cotiza equivalente al dólar, lo que hace un promedio de 23.800 dólares por vehículo –en su mayoría usados–.

En enero el gobierno cubano abrió la posibilidad que cualquier persona pudiera comprar vehículos en las agencias automotrices, todas en manos del Estado.

Muchos cubanos esperaron ese momento a comienzo de año, deseosos de poder adquirir automóviles, pero los precios exagerados levantaron toda clase de críticas: como un Peugeot 508 en 262.000 dólares, cuando la casa matriz lo vende en Gran Bretaña por 53.000 dólares. O también un Kia Rio en 42.000, cuyo precio en el extranjero es de unos 13.000 dólares.

El sueldo en Cuba promedio es por unos 20 dólares mensuales.

Con anterioridad las autoridades habían permitido la compra venta de casas entre propietarios e interesado y legalizado la de vehículos entre particulares, la mayoría automóviles de la época soviética o que las personas habían adquirido con una carta o permiso especial; todo en el marco de una serie de reformas implementadas por el presidente Raúl Castro; pero esa situación los precios se fijan por parte de los involucrados en la operación.

Iset Vásquez Brizuela, vicepresidenta primera de la Corporación CIMEX, la encargada de la comercialización de los autos, precisó en el despacho de Cubabate que las personas naturales y jurídicas interesadas en comprar un vehículo o moto tienen la posibilidad de adquirirlo en las 11 agencias habilitadas para tales fines, aunque en varias provincias no hay sucursales. En Cuba tiene 11 millones de habitantes.

Las autoridades dijeron en enero que el 75% de lo recaudado por la venta de esos vehículos sería invertido en el transporte público, un serio problema en la isla.

Antes de la liberación de mercado de enero la venta estaba limitada a las personas que tenían una “carta” en la cual se justificaban los ingresos mediante el desempeño de un trabajo como como por ejemplo médicos, técnicos y diplomáticos que salían del país en misiones internacionales y recibían estipendios suficientes.

“Esto lo que se llama es descaro y divorcio del estado con las necesidades del pueblo cubano”, escribió indignado en los comentarios de Cubadebate, alguien identificado como Pachuco.

“Muy poco se ha vendido, debían haber vendido más si no fueran tan altos los precios, hoy día tener un carro es una necesidad no un lujo, esa cifra es irrisoria”, agregó otro designado como Virgo. “No es posible que un carro valga más que una casa”.

“Pena y vergüenza debería darles de publicar una noticia como esta”, escribió Sylen.

Poco después Yaliel comentó: “podré comprar un auto con mi salario sin emplear en nada más el dinero por mi cumpleaños 321”

Gobierno de EEUU dará a conocer multa de casi 9.000 mln dlr a banco francés BNP http://dlvr.it/69W3nT

Argentina muy probablemente no hará el pago de un bono que se vence el lunes, lo que la pone en camino de un posible impago.

Argentina debe cubrir el pago de intereses a la mayoría de sus acreedores, pero el gobierno tiene un periodo de gracia de 30 después del lunes para evitar la que sería su segunda mora de pagos en 13 años.

La Corte Suprema de Estados Unidos recientemente rechazó el intento de Argentina de bloquear el fallo de una corte de menor que la obliga a pagar a fondos especulativos que poseen bonos correspondientes al impago de deuda de 2001.

El juez federal estadounidense Thomas Griesa exhortó el viernes a seguir negociando con los fondos que se negaron a participar en los canjes de deuda de 2005 y 2010. El juez también dijo que sería ilegal que Argentina hiciera un pago a la mayoría de sus acreedores sin pagar también más 1.500 millones de dólares a los fondos que no aceptaron canjes.

Griesa designó un mediador especial la semana pasada para facilitar las negociaciones porque Argentina indicó a través de sus abogados que planeaba negociar por primera vez con los tenedores de bonos estadounidenses.

La presidenta Cristina Fernández se ha negado por mucho tiempo a negociar con los demandantes comandados por NML Capital Ltd, del multimillonario neoyorquino Paul Singer, quien pasó más de una década litigando para exigir el pago completo en lugar de aceptar el canje de deuda con Argentina que incluía condonaciones. Pero la mandataria se ha visto acorralada por el plan de pagos de NML Capital.

Los acreedores de los fondos especulativos acusaron el lunes a Argentina de negarse a iniciar pláticas.

“La voluntad expresada por Argentina para negociar con sus acreedores ha resultado ser sólo otra promesa rota. NML está en la mesa, dispuesta a hablar, pero Argentina se ha negado a negociar cualquier aspecto de esta disputa”, dijo en un comunicado Elliott Management, que opera NML.

“No hay negociaciones en curso, no ha habido negociaciones, y Argentina se niega a comprometerse a sostener negociaciones en el futuro. El gobierno de Argentina ha elegido poner al país al borde del impago. Sinceramente esperamos que reconsidere este callejón sin salida”.

Posteriormente el lunes, el Ministerio de Economía emitió un comunicado en el que dijo que el 7 de julio enviaría una delegación a Nueva York para reunirse con el mediador.

“Argentina reitera su vocación para negociar en condiciones justas, equitativas y legales que contemplen los intereses del 100% de los acreedores, lo que significa puntualmente que se permita cobrar a los bonistas reestructurados en el vencimiento en curso”, dice el comunicado sin especificar quién será parte de la delegación.

Fernández quiere un trato equitativo para el más de 92% de los acreedores que han estado cobrando por los bonos canjeados desde que se amortizaron más de dos tercios del valor nominal de los bonos vencidos en los pasados canjes de deuda. Y también quiere la participación del 7% de acreedores que no negociaron pero que no demandaron a Argentina o que no fueron parte del fallo judicial reciente.

Pagar el monto nominal completo a los fondos que Fernández describe como “buitres” seguramente desencadenaría una serie de demandas de otros tenedores que exigirían ser pagados en términos similares. El gobierno de Argentina calcula que esa deuda sumaría unos 15.000 millones de dólares.

Con casi 29.000 millones de dólares en reservas internacionales, Argentina parece tener el dinero para cubrir esa deuda. Pero esas reservas incluyen préstamos a otros países, depósitos en el FMI y otros activos que no son de rápida liquidación. Sin ellos, Argentina tiene unos 16.000 millones de dólares a la mano.

Los países con problemas de deuda encuentran con frecuencia inversionistas dispuestos a prestarles dinero para pagar a otros acreedores. Pero Argentina ha estado fuera de los mercados de bonos por más de una década.

Fernández y su esposo, el difunto presidente Nestor Kirchner, han usado gran parte de las reservas del Banco Central para pagar las deudas de Argentina, proveer subsidios al consumo de energía y financiar programas sociales, lo que merma su capacidad de maniobra para controlar una de las tasas inflacionarias más altas del mundo y administrar el flujo de capital.

Instituto alemán alerta del daño que causaría la salida del R.Unido de la UE http://dlvr.it/69V45p

Inédito-Autoridad financiera vaticana firma acuerdo con Oficina de Control de EEUU http://dlvr.it/69RJVz

¿Que sector funciona peor?

Banca

Telefonía

Los dos….

http://www.droblo.es/el-divorcio-bolsaeconomia-real-en-dos-imagenes/

–

Movimientos trimestrales del PIB USA los últimos 7 años http://dlvr.it/69Z9Ll

–

Viñeta de la inteligencia del presidente http://dlvr.it/69nfQr

Se recompone el paisaje después de la batalla por la Comisión Europea. Las cosas vuelven a su sitio. El primer ministro británico, David Cameron, se la ha envainado. La derrota. Horas antes de rendir cuentas ante el Parlamento y de que la oposición laborista y otros le zurren de lo lindo, dice que no ha sido un ‘golpe fatal’ la nominación de Jean-Claude Juncker. Y buen perdedor, le ha llamado por teléfono.

Pero no se ha parado ahí. También publica Cameron este lunes un artículo en The Daily Telegraph en el que lame sus heridas y asegura que puede convivir y trabajar con Juncker. Y que Londres no ha perdido capacidad negociadora para intentar reformar las instituciones y el encaje de Gran Bretaña en las mismas.

Quiere pelear para defender ‘los intereses británicos’ dentro de la UE y según él amenazados por la creciente integración en la eurozona. Acepta que es algo ‘inevitable’, pero que su país no quiere formar parte de la moneda única. Lo que quiere es protección para lo suyo.

Cameron despeja lo que considera tres ‘conclusiones erróneas’ tras la derrota. Primera, que Londres no ha tenido aliados. Efectivamente, no se quedó más solo que la una, porque estuvo a su lado el húngaro Viktor Orban. Segunda, que la estrategia para bloquear a Juncker haya fallado por no haber seguido el ejemplo que sentó en su día Margaret Thatcher. Cameron recuerda que ahora no tenía derecho de veto.

Y en tercer lugar, el primer ministro niega que a partir de ahora vaya a tener menos capacidad negociadora. Aconseja cerrar el capítulo y seguir adelante, ‘en beneficio de Gran Bretaña y de Europa’. Y termina con un recordatorio indirecto de su promesa de referéndum para ver si el país sigue en la UE o se sale: ‘A finales de 2017, no seré yo, ni nuestro Parlamento, ni Bruselas, los que decidan sobre el futuro de Gran Bretaña en la Unión Europea, será el pueblo británico’.

También el ministro de Finanzas de Alemania, Wolfgang Schäuble, aporta su granito de arena para suavizar la tensión de las últimas semanas por el episodio de Juncker con la obstinación británica por cerrarle el paso. Schäuble, hoy en Madrid para participar en el Campus FAES, dice en una entrevista en Financial Times que una hipotética salida del Reino Unido de la UE le parece ‘inimaginable’. Y promete hacer todo para que se quede dentro.

A una pregunta directa sobre cómo se puede combatir el desempleo juvenil en Europa, y concretamente en España, Schäuble responde: ‘La tasa de desempleo juvenil en España mejorará. España viene de un lugar difícil en el mercado laboral, pero el mercado laboral español ha mejorado mes a mes desde principio de año. En realidad, no hay una salida fácil para estos problemas. En Alemania estamos buscando jóvenes cualificados. Estamos contratando a jóvenes de otros Estados europeos para que vengan a Alemania a formarse’.

Pero si Schäuble va a esforzarse para que Gran Bretaña se quede, y si Cameron también va a trabajar para cambiar una UE en la que pueda quedarse, su Gobierno tampoco pierde de vista un referéndum más cercano. El 18 de septiembre, los escoceses decidirán si se independizan o se quedan en el Reino Unido. Tal vez como un guiño para que gane el No a la independencia, el ministro de Medio Ambiente, Owen Paterson, ha prometido solicitar a EEUU el levantamiento de una prohibición que hace mucho daño al orgullo escocés.

Al orgullo y al estómago de muchos escoceses en EEUU: desde 1971 no se puede exportar a EEUU el famoso ‘haggis’, un contundente plato de cordero (corazón, pulmón, hígado) envuelto en tripa. Algo así como un botillo leonés. Todo por un voto.

Impuestazo a la compraventa de vivienda a partir de 2015 http://vozpopuli.com/economia-y-finanzas/45687-notc …

El incierto futuro del alquiler después del palo de la reforma fiscal http://www.invertia.com/noticias/articulo-final.asp?idNoticia=2971136&strGoo=incierto-futuro-alquiler-marcha-reforma-fiscal-montoro& …

El Corte Inglés mantiene su apuesta por los buenos precios durante el periodo de rebajas, que comenzará mañana martes en toda España, y donde los consumidores podrán adquirir productos con descuentos de hasta el 60%.

La cadena de distribución prevé una buena campaña de rebajas con buenas perspectivas y unos descuentos muy agresivos desde el primer día y precios rebajados hasta el 60%.

El objetivo de la firma es “hacer atractivas” las rebajas desde el 1 de julio, y espera que más de dos millones de visitantes acudan a sus centros en el primer día de rebajas.

Tras una primera fase en la que habrá fuertes descuentos a nivel general, se pasará progresivamente a oleadas de descuentos que se centrarán especialmente en promociones de artículos de moda o de marcas. El objetivo es que el cliente tenga motivos continuos para volver a las rebajas de forma recurrente.

El Corte Inglés presenta en este período de descuentos sus ventajas diferenciales con la más amplia variedad de artículos y marcas y, sobre todo, el nivel de especialización en todas y cada una de las áreas de venta.

La mayor demanda de productos se centrará en artículos que componen el equipamiento para las vacaciones de la familia como moda, baño, zapatería, complementos, ocio, deportes, electrónica, electrodomésticos y artículos para el hogar.

El gigante de la distribución recuerda que mantiene la calidad de los productos que se pueden adquirir en época de rebajas, ya que se trata de los mismos artículos de plena temporada a precios más interesantes, por lo que también se mantiene la garantía para el cliente de que ‘Si no queda satisfecho le devolvemos su dinero’, así como los mismos servicios de envío, instalación, financiación, etc.

El 40% de las empresas no ha sufrido un cierre del grifo crediticio: http://www.expansion.com/2014/06/25/empresas/banca/1403690304.html …

El consumo de los hogares conserva el buen tono. La confianza del consumidor sigue una clara tendencia alcista y ya se sitúa en niveles superiores a los anteriores a la crisis. También las ventas minoristas reflejan la gradual mejora del consumo de los hogares, con un avance en el mes de mayo del 0,5% interanual. El consumo de los hogares, que ya hace tres trimestres que avanza con fuerza, no presenta síntomas de agotamiento.

La tasa de inflación sigue en niveles cercanos a cero (0,1% en junio). De todas formas, el repunte en los precios del petróleo a raíz de las tensiones geopolíticas en Iraq y en Ucrania, y la paulatina recuperación de la demanda interna propiciarán un cambio de tendencia en los próximos meses.

El ajuste del déficit público avanza lentamente. El déficit del Estado ascendió hasta el 2,5% del PIB en mayo, 1 décima por debajo del saldo de 2013. Esta ligera mejora se debe a la subida de la recaudación impositiva apoyada por el progreso de la actividad económica. El déficit de las CC. AA. también presenta una evolución muy similar a la de 2013 (0,4% en abril 2014 frente a 0,3% en 2013).

El sector turístico inaugura la temporada de verano a ritmo récord. En mayo llegaron 6,1 millones de turistas extranjeros (62,3 millones ac. 12 meses), entre los cuales aumentó notablemente el número de visitantes europeos. Todo indica que esta tendencia se reforzará durante los meses de verano, con lo que en 2014 se volverá a batir una nueva marca.

La pregunta del dia se las trae. ¿Que sector funciona peor, bancos o telefonia? La pregunta es jo.dida, y entiendo que esta dirigida a la opinion de los usuarios (porque para los banqueros, funcionan de co.jon)

Bancos, como usuarios. Tenemos el dinero ahi, el que tiene, porque es lo habitual, siempre se maneja todo con cuentas, transferencias, y si lo guardas en el colchon te miran con una cara en la que te dicen “tu dinero es B”. Como funcionamiento en cuanto a meter sin problema alguno, faltaria mas. Para sacar tampoco hay mucho problema, si bien la semana pasada fui a sacar 2.200 euros, para parte del pago de un coche, y me dijo que tenia que ir a mi sucursal, que uf, que uf, que era mucho en efectivo. Yo le dije que vale, que mi sucursal ha cerrado y ha sido absorvida por otra entidad, que eran 2.200 que no eran 15.000. Al final me los dio, pero tuve que sudar un poco.

Y como usuarios, el problema es que vamos alli cuando hay que ir, o con la publicidad o lo que sea, y ya tenemos la gran sensacion de que nos quieren jo.der alguna perra. No digo que nos quieran vender algo, no no, directamente quieren nuestro dinero, vendiendonos una mierda. Y si no pasas por el aro. Te joden 15 euros por comision semestral y punto.

Telefonia. No comments, cambiarse de compañia no es dificil para la que entras, pero de la que sales …. Ademas de que lo que hables con ellos da igual, porque cada vez te atiende uno diferente. Una pena.

Cómo está repartido el ahorro de los españoles http://dlvr.it/69df2Q

–

Ls debacle del consumo de áridos en una imagen http://dlvr.it/69df7d

–

S&P500: La operativa con cruce de medias de 12 meses marca compra un mes más. Y van… http://dlvr.it/69pCDh

Los indicadores de actividad del conjunto de la eurozona se mantienen en niveles confortables. El índice PMI compuesto de junio retrocedió ligeramente, pero se mantiene en terreno expansivo (por encima de los 50 puntos). Por países, continúa la divergencia en el ritmo de expansión. En Francia los indicadores siguen débiles e incluso pierden posiciones. En Alemania, en cambio, todo apunta a que la actividad continúa creciendo a buen ritmo: el índice PMI retrocedió ligeramente en junio, pero se mantiene cerca de los 55 puntos.

En EE. UU. los indicadores de actividad recientes siguen recuperando el tono. El índice de confianza del consumidor de junio escaló hasta los 85,2 puntos, desde los 82,2. El sector inmobiliario prosigue la mejora: el índice Case-Shiller de precios aumentó un 10,8% interanual en mayo, mientras las ventas de viviendas usadas y nuevas crecieron más de lo esperado en junio (4,9% y 18,6% intermensual).

Sube el índice de precios del gasto de consumo personal (PCE). Esta variable, que según la Fed mide mejor que el IPC la presión inflacionista, avanzó un 1,8% interanual en junio, por encima del 1,6% de mayo.

En Japón la inflación toca techo. El IPC de mayo se incrementó un 3,7% interanual (3,4% en abril), aupado por los precios de la energía y por el efecto de la subida del IVA en abril. El IPC subyacente, que excluye alimentos y energía, siguió sin variar, con una subida del 2,2%. Posiblemente las tasas se moderen en adelante. Así lo sugiere el descenso intermensual de los precios de Tokio en junio (un indicador adelantado).

Lo dije hace poco, relacionado con el Bitcoin, salvo que uno se llame Droblo, hay que procurar tener los pagos y los cobros en la misma divisa… así con las cuentas de la abuela, te manejas las cosas… trabajar con varias divisas, complica las cosas y añade costes extra y riesgos extra… Aquí llegamos otra vez a lo que hemos dicho muchas veces: No te metas en cosas que no entiendes del todo… No hagas de listo…

No hay margen para una relajación fiscal http://blog.funcas.es/?p=872

Descontando la volatilidad de los datos de los precios al consumo en los últimos meses, debido a factores estacionales, la inflación parece mantenerse relativamente estable en el 0,5% a/a. A falta de conocer los datos definitivos, nuestras previsiones por componentes están en línea con la estimación preliminar: la inflación de los servicios aumentó en 0,2pp hasta el 1,3% a/a y compensó la caída de los precios de los alimentos (-0,2% a/a), sobre todo de los frescos como sugieren nuestras estimaciones (Tabla 1). Para el resto de componentes, energía y bienes industriales no energéticos, los precios se mantuvieron prácticamente estancados (con la inflación en el 0%). Como resultado de todo ello, la inflación excluyendo la energía y los alimentos no elaborado aumentó en 0,1pp hasta el 0,8% a/a. Por países, en Alemania hubo una sorpresa al alza (1,0% a/a desde el 0,6% de mayo), por el repunte de la inflación de servicios tras caer en mayo, que se ha mostrado muy volátil y difícil de predecir en los últimos meses por motivos estacionales. Sin embargo, la inflación se desaceleró en 0,2pp tanto en Italia como en España hasta el 0,2% a/a y el 0,0% a/a, respectivamente.

Esperamos que la inflación se mantenga baja y relativamente estable en los próximos meses, y que aumente ligeramente desde finales de año

Aunque actualizaremos nuestras previsiones con los datos finales (que se publicarán el 17 de julio), éstas apuntan a que la inflación se mantendrá relativamente estable en los próximos meses, si bien no se puede descartar una ligera moderación durante el tercer trimestre debido a la evolución de los precios de los componentes más volátiles (energía y alimentos), para repuntar hasta tasas anuales próximas al 1% a finales de año. De hecho, para la inflación subyacente esperamos que se mantenga prácticamente estable en torno al 0.9% a/a en lo que resta de año.

Las sorpresas de los últimos meses hacen que nuestra última previsión de una inflación anual del 0,9% en 2014 haya quedado demasiado elevada, ya que con los datos más recientes nuestros modelos ahora apuntan a una inflación media anual en torno al 0,6%/0,7% para el conjunto del año.

Por otro lado, seguimos viendo riesgos a la baja, sobre todo derivados de la fortaleza del euro y la moderación de los precios de las materias primas, mientras que las diferencias por países continuarán, con tasas muy bajas en la periferia y tasas moderadas en los países del centro de Europa, reflejando la lenta recuperación de la demanda doméstica.

Las medidas del BCE deberían ayudar al anclaje de las expectativas de inflación

Las sorpresas negativas de inflación de los últimos meses, junto con los bajos niveles de inflación y la fragilidad de la recuperación llevaron al BCE a anunciar un conjunto de medidas de relajación adicional en la reunión del mes pasado (ver Observatorio BCE). Aunque el impacto a corto plazo de estas medidas sobre la inflación será probablemente muy limitado, deberían contribuir a anclar las expectativas de inflación en el medio plazo.

Sector inmobiliario español: más volumen de ventas, a menor precio http://www.expansion.com/2014/06/25/empresas/inmobiliario/1403722100.html …

El superávit de la balanza por cuenta corriente acumulado a doce meses se reduce en abril con respecto al acumulado a doce meses de marzo. De continuar la evolución adversa del déficit de la balanza de bienes, la economía española arriesga revertir los avances conseguidos en las cuentas frente al resto del mundo. Abril se cierra con una elevada salida de capital residente.

La televisión de pago va a pasar de 3,8 a 10 millones de usuarios en apenas cuatro años http://www.elconfidencial.com/comunicacion/2014-06-26/la-television-de-pago-va-a-pasar-de-3-8-millones-de-usuarios-a-10-en-cuatro-anos_152362/ …

Los depósitos totales (incluyendo todos los agentes y geografías) ascienden 12bn€

En mayo tanto residentes en España como no residentes incrementan sus depósitos. Los depósitos de los agentes de la UEM crecen (+2bn€) fundamentalmente por el aumento de depósitos de Administraciones Públicas; mientras que los del resto del mundo (+2bn€) lo hacen gracias a los depósitos de bancos.

Los depósitos de los residentes en España repuntan 8bn€

Dicho incremento se debe a un ajuste de 9bn€ en los depósitos de Instituciones Financieras Monetarias (IFM) y al ascenso del resto de segmentos. Así, los depósitos de Administraciones Públicas (Administración Central y Otras Administraciones Públicas) crecen más de 10bn€, debido a las cesiones temporales de activos, instrumento muy volátil; y los de Otros Sectores Residentes (OSR) aumentan +7bn€, aunque sus componentes evolucionan de manera dispar. Mientras que los depósitos Otras Instituciones Financieras no Monetarias (OIFNM) y seguros caen casi 6bn€, los de hogares y empresas repuntan.

El agregado de depósitos de hogares y empresas nacionales, que son los relevantes para analizar la evolución de los depósitos, aumenta 13bn€ en el mes de mayo

Los depósitos de hogares y empresas crecen más de lo esperado en mayo: los de hogares aumentan 4bn€ y los de empresas en casi 9bn€. Además del efecto estacional (corregidos de estacionalidad crecen 4bn€), los datos del mes de mayo están influenciados por la mejoría del entorno económico y las devoluciones de IRPF a los hogares.

El cura inversor que legó 1,2 millones http://www.farodevigo.es/sociedad-cultura/2014/06/26/cura-inversor-lego-1-millones/1048225.html …

El café, el bono griego y la bolsa italiana son las mejores inversiones del año http://www.invertia.com/noticias/articulo-final.asp?idNoticia=2971788&strGoo=cafe-bono-griego-bolsa-italiana-mejores-inversiones& …

Tema telefonía: Esta el curioso caso de Pepe Phone, que lleva ya años trabajando con las cosas claras, sin trucos de marketing, sin regalos envenenados, siempre te atiende el mismo operador y no te vuelves loco explicándole cada vez a un suramericano diferente qué es lo que te pasa y solo oyes : “Señor, permitame señor si es tan amable señor…”

Sin embargo dicha compania sigue siendo muy marginal.. ¿el porque?

Pues buena pregunta… La respuesta para mi esta clara, a la peña le gusta la publicidad, le gusta que le regalen cosas, aunque luego se las sacan por otro lado, le gusta el Router Gratis, le gusta que venga el técnico gratis… luego por ultimo le gusta indignarse, cuando de una u otra forma encubierta, la compania le cobre todo lo anterior con los intereses…

Como en la política, también en el sector de telefonía y bancos hay alternativas, que valen la pena probarlas… pero no lo hacemos…

¿Entonces de qué nos quejamos y no actuamos?

La reforma fiscal golpea a los ahorradores pequeños y beneficiará a los grandes http://www.invertia.com/noticias/articulo-final.asp?idNoticia=2971144&strGoo=reforma-fiscal-golpeara-ahorradores-pequenos-beneficiara-grandes& …

Ourense, la provincia dónde el número de pensionistas supera en casi 12.000 al de cotizantes http://www.laregion.es/articulo/ourense/provincia-tiene-casi-12-000-pensionistas-mas-cotizantes/20140622230218477678.html …

Ironías de la vida, sicav y dimisiones http://www.eldiario.es/_1060d955

Luego veamos los bancos: Lo primero, se debería asegurar que uno si no quiere ser cliente de un banco, pueda vivir sin eso. Que no se vea obligado si o si.

A partir de allí, no veo porque se pretende que los bancos presten servicios gratuitos… si tienen sus gastos, sus empleados que piden sueldos, sus alquileres de oficinas etc. etc… y como cualquier otra empresa también quieren tener ganancias… Es normal que pagues por tener cuenta, por tener tarjeta etc… es un servicio que te prestan y es normal que pagues por ello… como es normal que ellos te paguen por depositar tu dinero alli…

O como es moderno, pretendemos que nos dan altas rentabilidades por el dinero, hipotecas baratas, todos los servicios sin comisión y que mantengan su red de oficinas por su cuenta…

Llegamos a lo mismo que con los telefonos, si no queremos pagar por lo que toca pagar, nos lo sacaran de forma encubierta y en mayor cantidad…

Por mi, se deberían prohibir las cosas Gratis. Cada cosa con su coste claro y tan amigos…

Buenos días,

A mí ya me ha llegado la factura de la luz y me han devuelto 15 Eurazos!!!!!!

Este mes sólo pago 12€ de luz

Si al banco le ingresas en toa la cara tu nómina, o tus ingresos, capital con el cual hace literalmente lo que le pete, al banco debe exigírsele ofrecer contrapartidas como 0 comisiones por ciertos servicios llamémosle… comunes y los que al cliente que mete su money en él, negocie además con el Banco. No es lógico que no sea así y si el banco no se aviene a razón, se transfiere todo, todo, todo y todo a otro Banco que sí se avenga. En proporción al montante que les retires con cierre de cuenta, se pone la velocidad de cambio de opinión bancaria. Tan sencillo como eso. ¿Que hay que patear centros urbanos de aldeas, pueblos, ciudades o magapolis con todo su trafico para encontrar un Banco tal que así?. Sí, posiblemente, pero igual que buscamos dónde están más baratos los yogures, lo mismo ha de hacerse con los Bancos. Al igual que el Banco, yo también soy cuasi-empresa. Para empezar, empresa de recaudación efectiva de fondos para el Estado y si tengo automóvil entonces ya me convierto en auténtica oficina ambulante de recaudación de Hacienda.

Un saludo a todos y gracias por vuestras aportaciones.

EEUU prometió aviones a Iraq ya allí por el 2011, pero no ha servido ni uno…

Sin embargo aseguran que si los iraquies quieren hamburguesas y coca-cola, enviaran un portaaviones lleno con dicha mercancía y la mar de fresca… Upsss, que esas cosas no caducan, porque las bacterias tienen mas sentido común y no se alimentan con tal basura…

Mientras los iraquies compran caza-bombarderos a Rusia y esos parece que sí, sirven aviones y no cajas con Vodka “Putinka”.

Juanito Gonzale #35 y #39. Muy de acuerdo con todo, es especial con “Lo primero, se debería asegurar que uno si no quiere ser cliente de un banco, pueda vivir sin eso. Que no se vea obligado si o si.”

Es que la publicidad nos absorbe.

http://blogs.elconfidencial.com/economia/lleno-de-energia/2014-06-28/el-cuento-de-las-sicav_153361/

El RBA ha mantenido sin cambios la tasa de efectivo en el 2,50%, acompañando a esta decisión un comunicado equilibrado. El Gobernador Stevens ha reiterado que el alto valor del dólar australiano ofrece “menos ayuda de lo que podría lograr un crecimiento equilibrado en la economía australiana”. Stevens comentó la mejora en los indicadores del mercado laboral australiano y la recuperación en el sector inmobiliario (+1,4% de repunte en junio después de caer un 1,9% del mes pasado). El par AUD/USD repuntó hasta 0,9463 (nuevo máximo del año 2014) debido a que los buenos resultados inmobiliarios y laborales suavizaron las expectativas de los inversores por que se vayan a producir mayores recortes de tipos a finales de año. El par AUD/USD está probando la resistencia crítica en la zona entre 0,9445/60, que en caso de romperse debería elevar al par hasta 0,9499/0,9500 (76,4% de Fibonacci por la caída de noviembre de 2013-enero de 2014 y nivel psicológico).

El índice manufacturero de grandes y pequeñas empresas Tankan en Japón se ha ralentizado en el segundo trimestre para las actividades manufactureras y no manufactureras, aunque la perspectiva empresarial ha mejorado. Lo que es más importante, toda la industria CAPEX se ha expandido un 7,4% durante el primer trimestre (frente al 6,0% previsto, siendo del 0,1% en el primer trimestre), ganando las acciones del Nikkei un 1,1% en Tokio, y con los cruces del yen con buenas órdenes de compra. El par USD/JPY subió hasta 101,53 durante la noche de hoy, con las compras de opciones operando de forma variable en 101,50-101,75, situándose la resistencia crítica en 101,70/72 (base de la nube diaria Ichimoku y media móvil a 200 días). El par EUR/JPY ha quedado en venta antes de la media móvil a 200 días (139,13).

El índice PMI manufacturero en China (51,0) ha señalado una mayor expansión en el 2014. Los esfuerzos de China por impulsar el crecimiento parecen estar dando efecto (bajada en la relación entre las reservas y las empresas no financieras, mayor ancho en la banda de cotización del yuan, volatilidad de dos vías para el yuan, mayor gasto en los fondos presupuestados). El gobierno chino anunció ayer el cambio en la relación préstamo-depósito con el fin de aumentar la capacidad de los bancos para prestar dinero. El yuan consolidó su debilidad frente al dólar estadounidense. El par USD/CNY alcanzó el nivel más bajo desde el 9 de abril, rompiendo así a la baja la media móvil a 100 días (6,2010). El par ha pasado por debajo de la nube diaria Ichimoku (6,2087) y por debajo de la Banda Bollinger a 30 días (6,2051) instando a correcciones a corto plazo. En la parte baja, el siguiente soporte clave se sitúa en 6,1803 (61,8% de Fibonacci por el rally de enero-abril).

La generalizada debilidad en el dólar estadounidense fue el motor principal ayer en Nueva York. Los dólares estadounidenses se vendieron de forma agresiva después de que el índice gestor de compras de Chicago mostrara una expansión más lenta en junio, y el significado repunte (+6,1% del mes pasado) en mayo en el índice de ventas de viviendas pendientes no pudo frenar las ventas en el dólar. El índice DXY bajó hasta 79,759, el nivel más bajo desde el 9 de mayo, y el interés a 10 años estadounidense se negoció en el 2,5142%. La fuerte bajada del dólar estadounidense hizo que el par EUR/USD alcanzara 1,3692 (por encima de la media móvil a 200 y 50 días en 1,3675/88, respectivamente). Los inversores europeos han comenzado el día buscando rectificar la fortaleza del par EUR/USD antes de la reunión del BCE (el jueves). Dicho esto, la motivación de los inversores se está desplazando hacia mayores rendimientos reales en el euro (debido a la baja inflación), con los estímulos del BCE digeridos ya en su casi totalidad. De forma similar, el par GBP/USD repuntó hasta 1,7113.

El PIB canadiense de abril no logró cumplir las expectativas de los mercados; el PIB intermensual creció un 0,1% (frente al 0,2% previsto siendo el último dato del 0,1%), el PIB interanual quedó en plano en el 2,1% (frente al 2,3% previsto). El par USD/CAD subió hasta 1,0697 formando un doble techo tras la publicación del PIB (máximo del viernes en 1,0697). Los indicadores de tendencia y de impulso siguen en positivo aunque es probable que la decepción del dato del PIB modere el apetito por el dólar canadiense antes de que se publiquen los datos comerciales programados para el 3 de julio.

La agenda económica del día la forman el PMI manufacturero (de Markit) de junio (definitivo) en Suecia, Noruega, Suiza, España, Italia, Alemania, Reino Unido, EEUU y la eurozona, las tasas de desempleo de Italia, Alemania y la eurozona, el índice ISM manufacturero y de precios pagados de junio en EEUU, el gasto en la construcción de mayo en EEUU y el índice del optimismo económico IBD/TIPP de julio en EEUU y la matriculación de vehículos nuevos de julio en Italia.

En el segundo trimestre de 2014 se han registrado más de 1.700 nuevos procesos concursales, según se desprende del seguimiento de las insolvencias judiciales en España que realiza el Área de Administración de Riesgos de Crédito y Caución, a partir de los datos publicados en el Boletín Oficial del Estado. El dato supone una caída del 35% respecto al segundo trimestre de 2013. La caída se reproduce en todas las comunidades autónomas y sectores económicos, salvo cueros y curtidos.

En el conjunto de 2013 el número de procesos concursales se situó muy cerca de los 10.000, un dato que marcó el máximo histórico de la concursalidad en España. No obstante, el cuarto trimestre ya mostró un mejor comportamiento que los tres anteriores, situándose en valores próximos al crecimiento cero. Los datos del segundo trimestre confirman un cambio de tendencia impulsada por la mejora del cuadro macroeconómico.

De acuerdo con las previsiones de Crédito y Caución, esta mejora de la concursalidad se mantendrá a lo largo del ejercicio. Cabe esperar que el número de concursos cierre 2014 por debajo de los 7.000 casos, especialmente si se cumplen las previsiones de mejora del acceso empresarial a la financiación. Estos niveles de concursalidad, muy superiores a los anteriores a la crisis donde lo habitual era registrar un millar de casos anuales, plantean aún muchas dificultades para la actividad comercial, pero marcan un descenso significativo respecto a 2013.

En este entorno aún muy complejo, el aseguramiento de las operaciones comerciales es una alternativa estratégica para las empresas. En la comunidad de empresas reunida en torno a Crédito y Caución, donde llevamos a cabo una vigilancia muy activa de los riesgos, el impacto de la concursalidad ya se redujo notablemente en 2013 y continúa en 2014.

Globalmente, la mejora de las condiciones económicas también provocará una mejoría del entorno de insolvencia empresarial en 2014. Crédito y Caución espera que esta mejoría sea especialmente intensa en Estados Unidos y los países nórdicos. En la zona euro, las insolvencias tenderán a estabilizarse.

Los cambios recientes en el marco regulatorio español también impulsarán la caída de la concursalidad en 2014 aunque, de acuerdo con las estimaciones de Crédito y Caución, la nueva legislación no mejorará las expectativas de cobro de las empresas proveedoras. Tras los últimos cambios, las principales diferencias con los países de nuestro entorno se centran ya en los privilegios de los créditos públicos, significativamente más inflexibles en España, las demoras por falta de medios de la Justicia Mercantil y la cultura concursal, tendente a la liquidación y no a la reestructuración de deudas.

Juanito 35

Yo he pasado ya por 5 operadoras. Movistar, Vodafone, Euskaltel, Amena y Tuenti

Sinceramente en 10 años como cliente de movistar no tuve jamás un solo problema, si los he tenido en Amena donde la cobertura de orange era una bazofia en mi zona y por ello me cambié a tuenti, la OMV de movistar, donde de momento llevo unos meses encantado. Euskaltel mejor enterrar y echar gasolina, la verdad que de cinco compañías solo me dieron la tabarra en dos y lo de Vodafone fue culpa mía que no entendí la promoción correctamente…

Juanito 39 Si un banco te remunera tu dinero entre el 0% y el 4% y concede créditos entre el 8 y el 11% creo que no le hace falta cobrar comisiones, solo tiene que mover dinero, cuanto más y de forma “segura” mejor.

Sarkozy retenido en comisaría por supuesto caso de tráfico de influencias http://goo.gl/qL5Tgo

#47, Anónimo

No es el tema si le hace falta o no cobrarte comisiones…

El tema es, que mejor si las cosas anden por separado, mas claro para el cliente.

Te dan lo que te corresponde por tus depósitos, según mercado y te cobran por los servicios que te presten igualmente según mercado… lo tomas o lo dejas y te vas a otro sitio, cuya política de precios es mas adecuada para lo que necesitas.

Ahora lo que hay es que te hacen una oferta muy ventajosa para ti aparentemente, esperando claramente sacarte la pasta por otro lado, con cosas que no están indicadas en dicha oferta y necesitas hacer una investigación para poder evaluar el coste real…

Juanito 49

Sin embargo ING no cobra comisiones y no tienen nada raro en su funcionamiento, al menos del día a día, la única excepción es la vinculación existente entre la cuenta naranja y los depósitos promocionales, si haces un deposito promocional y dejas una parte en la cuenta naranja por si acaso, si más adelante necesitas sacar algo de la cuenta naranaja, como disminuyes tu posición global la misma cantidad que saques se retira del depósito y pasa a la cuenta naranja, reduciendo la rentabilidad a partir de ese momento, pero vamos que sea lo peor que te haga un banco…

#50, Anonimo

ING no tiene casi oficinas… aprovecha las nuevas tecnologías para reducir costes y a cambio no te cobra comisiones y no te pone cosas raras…

Es una buena opción para gente que se apaña con la web y no tiene cosas mas complejas.

Sin embargo ING prácticamente prescinde de todos los abuelos y abuelas y de todos los Manolos de Murcia…

Y en mi sucursal cuando vas, esta lleno de abueletas que tranquilamente le roban 30-40 minutos a la directora por cualquier tontería… esa media hora le cuesta una pasta al banco y es normal que salga de algún lado…

Si tu no necesitas casi nunca irte a una sucursal, no tienes porque pagarle por ese servicio a La Caixa por ej. y te vas a ING y ya esta.

El que necesite que lo atiendan en una oficina, se va a un banco de los clasicos y paga por eso un extra…

Sobre los bancos…. y la vida en general..

Pueden haber servicios gratis pero todos tienen coste. Y nadie monta un negocio para perder dinero. Por tanto, hace años en que hay un concepto que entra en juego y que hasta ahora solo salía en los Powerpoints… eficiencia.

Mientras se pagaba un 2 y se cobraba un 5, y el trabajo de las tesorerías del banco era buscar tesorería para poder prestar, todo valía. A más préstamos más beneficios.

El problema es que al venta con margen (es decir, la venta de crédito) se ha parado, o ha minorado un montón y resulta que los gastos de los bancos tradicionales se han mantenido (cuando no aumentado)… ya no se paga nada por el dinero recibido y se cobra por los servicios…. no era que antes no costasen dinero, si no que el margen daba para todo.

Por tanto, las empresas con altos porcentajes de costes fijos se las ven y desean para sobrevivir cuando las ventas-ingresos-márgenes disminuyen de manera drástica.

Con el añadido en la banca que si no amortizan puestos de trabajo con buenas indemnizaciones, te puede salir de debajo de cualquier baldosa una “garganta profunda” que puede empapelar a todo el consejo de administración… por esto estas prejubilaciones tan ventajosas (especialmente, hay que recordarlo, en Bankia.

Vamos al caso ING (y algunos otros, entre los que se encuentra la entidad que yo represento). Cuando se alcanza un mínimo de clientes, los costes de gestión (sin oficinas) son mínimos y usando la herramienta de Internet, la cuestión es tener máquinas que lo soporten porque la operativa en el 95% la realiza el cliente y el 99% es siempre la misma…. por tanto prever sistemas más o menos tradicionales para gestionar el 5% de la operativa (y creo que me paso) es tremendamente económico….

Por tanto, si tenemos los costes ya controlados, podemos ofrecer gratuidad de los servicios habituales.

La remuneración del pasivo (bancario) puede ser más competitiva porque, los costes a mantener con el margen son muy contenidos y a qué, como los criterios para prestar este dinero son muy automáticos (80% de tasación, 30% ingresos demostrables en hipotecas, por ejemplo), no hay que compensar una alta morosidad.

Además siempre se está hablando de una duración limitada (2 – 12 meses); para poder seguir teniendo un rendimiento hay que contratar productos de gestión, que son los que generan margen a la entidad.

Se puede estar de acuerdo o no, pero al final todo lo mantiene el cliente y cuanto más eficiente sea la entidad, más barata será.

El problema del modelo de estas entidades “modernas” es que el cliente tiene que estar contento porque si no, el 95% de la operativa para irse pitando a otra entidad lo puede hacer vía telemática en 5 minutos.

Por tanto, el secreto del éxito está (para decirlo de una manera “tradicional”) en una “Post-venta” ejemplar….

Mi servicio como asesor no es gratis… tiene coste… pero si el cliente obtiene unos buenos rendimientos, los paga a gusto.

Si yo tengo un coste del 2% de la inversión y el cliente obtiene un 6%, el cliente lo preferirá a una entidad que le ofrece un producto gratis y obtiene un 2%… si yo tengo un coste del 2% y obtiene un 3%, se irá pitando…

He mirado mi último recibo de la luz. Una vivienda prácticamente vacía, paga ahora mismo más que cuando hace dos años vivía dentro. En la factura hay un gráfico muy explicativo: 70% son impuestos y tasas. El 30% es la producción y distribución.