La compañía energética danesa Orsted y es el mayor desarrollador mundial de parques eólicos off-shore. Recaudó 500 millones de euros de la noche a la mañana a través de la emisión de un bono híbrido que no vence en 1.000 años. Hubo una fuerte demanda, con una cartera de pedidos de 2.400 millones de euros.

Los fondos recaudados se utilizarán en asociación con proyectos de energía verde, como Orsted transiciones fuera de sus campos tradicionales de petróleo y gas. Esencialmente, el bono híbrido de 1.000 años de Orsted ha sido emitido a perpetuidad. Pero la mayoría de los bonos híbridos en Dinamarca se emiten con una fecha de vencimiento establecida, por razones fiscales.

El código fiscal de Dinamarca parece no establecer ningún límite en la fecha de vencimiento para los valores híbridos, siempre que exista uno. Por lo tanto, las empresas suelen elegir una fecha en un futuro lejano, lo que significa que en la práctica la emisión de deuda tiene todas las características de un bono perpetuo.

Mientras que la fecha de vencimiento real no es hasta el 3017, la primera «par call» de la deuda está prevista para el 24 de noviembre de 2024. La llamada par le dará a Orsted la oportunidad de redimir fondos a un valor igual o ligeramente superior al precio de emisión. Hasta entonces, el bono híbrido tendrá un cupón fijo del 2,25%.

La Unión Europea está apostando por los bonos verdes para ayudar a combatir el cambio climático, y está apoyando la llamada iniciativa de las Naciones Unidas de bolsas de valores sostenibles para promover el uso de los mercados de capitales.

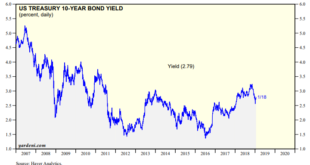

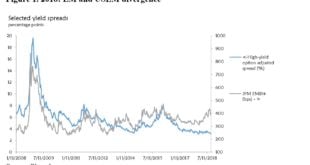

Todo ésto hay que enmarcarlo en el actual contexto de tipos de interés bajos que ha impulsado las emisiones de deuda corporativa, es más, en Dinamarca los tipos de interés actuales están en el -0,65%. El interés por las emisiones corporativas ha sido más que notorio en los últimos años, en el caso de las empresas del Ibex 35, en el año 2016 emitieron 117.000 millones de euros en deuda corporativa en 2016, lo que supone un incremento del 29% con respecto al ejercicio 2010, mientras que al mismo tiempo se producía un descenso del 42% de la financiación bancaria en este periodo.

Marc Fortuño

Bolsa Blog de bolsa

Bolsa Blog de bolsa

Un comentario

Pingback: Artículos recomendados para inversores 219