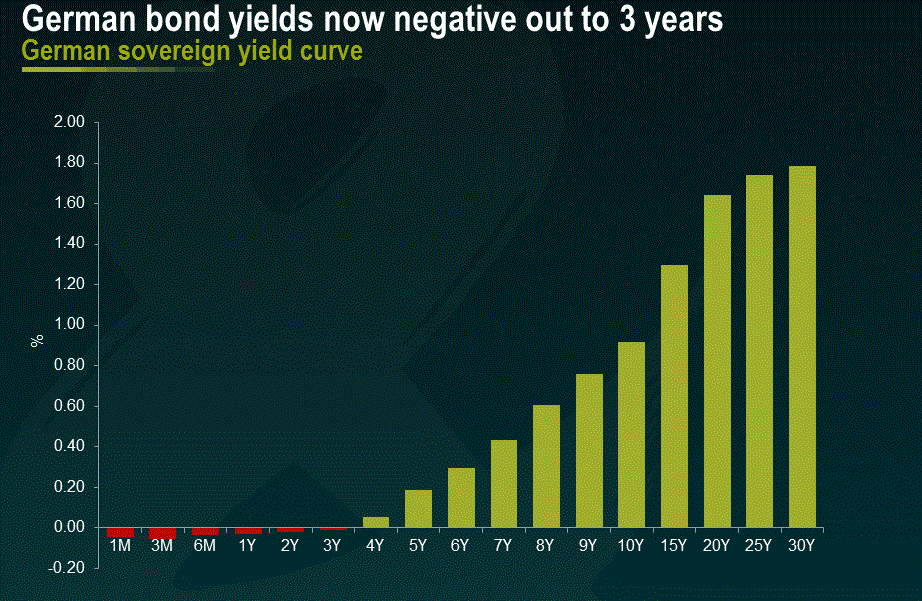

Puede que parezca un disparate de entrada, pero los bonos alemanes con vencimiento hasta tres años cotizan con interés negativo. ¿Qué significa ésto? pues que los inversores aceptan una rentabilidad negativa (perder dinero) con tal de poseer títulos de deuda pública germana, o lo que es lo mismo pagarían al gobierno de Angela Merkel por emitir deuda hasta un plazo de tres años.

En concreto a fecha de hoy las rentabilidades de los vencimientos de los bonos alemanes son:

– Vencimiento a 1 mes -0.022%

– Vencimiento a 3 mes -0.019%

– Vencimiento a 6 mes -0.010%

– Vencimiento a 9 mes -0.019%

– Vencimiento a 1 año -0.004%

– Vencimiento a 2 años -0.011%

– Vencimiento a 3 años -0.010%

¿Cuáles son las razones de este escenario de tipos negativos en los bonos alemanes?

El planteamiento puede parecer algo extraño visto desde fuera, pero para ello debemos ponernos en la situación de los inversores. Los bonos alemanes han demostrado ser un activo refugio en el que los inversores se protegen cuándo hay algún tipo de tensión ya sea geopolítica, o que afecte a los países de la periferia europea, la seguridad cotiza y en esta caso en particular es el inversor quién debe pagar.

Por otra parte, el mercado de deuda pública está descontando que no se habrá ninguna tensión inflacionista en los próximos años, por lo que si tuviéramos una serie continuada de caídas de precios lo que comúnmente conocemos como deflación, el dinero actual tendría mayor valor en el futuro y podríamos acceder a mayor cantidad de bienes y servicios.

También, tenemos que tener en cuenta que los bancos desde el mes de julio les penalizarán con una tasa negativa del 0,1% por tener el dinero depositado en el Banco Central Europeo (BCE), por lo que con el exceso de liquidez es preferible prestarlo a los Estados pagando por la seguridad que éstos ofrecen.

Para finalizar, el mercado podría estar descontando un posible programa QE por parte del BCE al estilo de la Reserva Federal, cuyo propósito sería la compra de deuda pública de manera masiva, empujando las cotizaciones de los bonos al alza y por consiguiente las rentabilidades sumarían nuevos descensos. Pero esto es una suposición porque aunque Mario Draghi ha afirmado que estaría dispuesto, no hay dato alguno sobre qué bonos de la eurozona se intervendría ni sobre los plazos de los mismos.

Echando la vista atrás…

Esta situación no es nueva, por primera vez en la historia el 9 de enero de 2012, la colocación de 3.900 millones en letras alemanas a 6 meses se produjo a una rentabilidad del -0,122%. Esto se debió a la modificación por parte del Bundesbank del proceso de puja para deuda a corto plazo. En este nuevo proceso, permitió que que se pujara únicamente en función del precio y no del interés, en el que el precio podía ser inferior, igual o superior a cien, por lo que precios superiores a cien se podían remitir pujas con rendimientos negativos.

La caída de rentabilidades ha sido un factor generalizado y esto se explica porque el BCE a principios de 2012 se embarcó a una LTRO, con la que perseguía la reactivación del crédito. No obstante, ante la morosidad existente, era una mejor operación obtener dinero a uno o dos años al 1% y comprar deuda pública de elevadas rentabilidades, lo que terminó empujando las rentabilidades a la baja. Pero el auténtico punto de inflexión, que suavizó las rentabilidades de la deuda pública de la eurozona fue más psicológico que mediante algún tipo de medidas, todos recordaremos como Mario Draghi pronunció la frase «El BCE está preparado para salvar el euro y créanme que será suficiente», una frase pronunciada el 26 de julio de 2012 y que acabó con las dudas que había en ese momento sobre la ruptura del euro.

Bolsa Blog de bolsa

Bolsa Blog de bolsa

Hola buenas. No soy muy ducho en estos temas. Quería preguntar si existe un gran mercado de reventa de estos bonos. Y si es así en qué manos terminan. Gracias.

Hay el mercado primario, en el que se emiten los valores y se procede a su colocación y el mercado secundario donde los títulos se negocian en base a las leyes de oferta y demanda. ¿En qué manos acaban? Pues bien, cualquiera puede acceder a estos valores pero principalmente son grandes fondos, cuyo capital procede de fondos de inversión, planes de pensiones, etc…

#2 lo que no entiendo es que ganan estos grandes fondos teniendo en cuenta que los tipos son negativos. O se los quedan porque se los compran a gente que se los quieren quitar de en medio?

Cuando surgen cualquier tipo de tensiones verás que sube la rentabilidad de los bonos periféricos y baja la rentabilidad de los bonos alemanes, esto se debe a que la deuda alemana se considera un activo o valor refugio. Sería como comprar seguridad para preservar el capital.