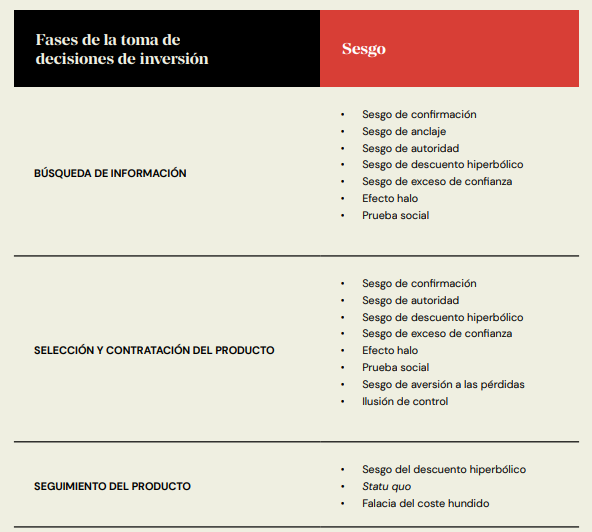

Las personas no siempre realizan elecciones de una manera racional y crítica. De hecho, la mayoría de las decisiones se toma siguiendo procesos intuitivos y automáticos en vez de procesos analíticos y controlados. Este modo de pensar rápido e intuitivo está sometido a la influencia de los sesgos que llevan a las personas a adoptar decisiones que son previsiblemente equivocadas. En el ámbito de la toma de decisiones de inversión, los sesgos más comunes son los siguientes:

- Exceso de confianza. Es la tendencia a sobreestimar los conocimientos y juicios subjetivos y considerarlos certeros. A la hora de adoptar decisiones y realizar pronósticos, se sobrevaloran los conocimientos y la experiencia personal sin tener en cuenta la diferencia entre lo que se sabe realmente y lo que se cree saber. El exceso de confianza puede llevar al inversor a considerar que la probabilidad de que su inversión fracase es menor de lo que realmente es. El inversor sobreconfiado infravalora los riesgos de su inversión y sobreestima las ganancias esperadas de la misma.

- Ilusión de control. Es la tendencia a sobreestimar que se dispone del control o de la posibilidad de influir en algo sobre lo que objetivamente no se tiene ningún control. Este sesgo puede llevar a que se asuma un nivel de riesgo superior al adecuado al confiar en que se controlan los vaivenes del mercado gracias a los análisis realizados y la información de la que se dispone.

- Confirmación. Consiste en interpretar la información recibida o buscar informaciones nuevas de manera que corroboren convicciones o ideas previas. De esta forma, los inversores buscan información de modo selectivo para respaldar sus opiniones en lugar de buscar opiniones o informes críticos con estas, con el consiguiente riesgo de no realizar una inversión adecuada para ellos. 12 Guía de CNMV Psicología económica para inversores.

- Anclaje. Es la predisposición a dar más peso a la información obtenida en primer lugar que a una información nueva que la contradice. Su denominación se debe a que esas ideas previas en ocasiones suponen verdaderas anclas difíciles de soltar. En el mundo de la inversión se aprecia con frecuencia este sesgo, por ejemplo, cuando se presenta en primer lugar la rentabilidad de un producto de inversión, y ya no se consideran otros datos no tan positivos como los riesgos asociados, o se toma como referencia de la evolución de una acción el precio que esta tuvo en el pasado.

- Autoridad. Es la tendencia a sobreestimar las opiniones de determinadas personas por el mero hecho de ser quienes son y sin someterlas a un enjuiciamiento previo. Puede suceder que se realice una inversión únicamente porque la recomienda un familiar o un amigo sin realizar ningún análisis adicional y sin tener en cuenta las necesidades y el perfil de riesgo propios.

- Efecto halo. Es la predisposición a enjuiciar a una persona o institución sobre la base de una única cualidad positiva o negativa que hace sombra a todas las demás. Es un sesgo muy frecuente en el ámbito de la inversión, de manera que se tiende a calificar un producto financiero como bueno o malo tomando como referencia un único dato, por ejemplo, los resultados de la empresa o la popularidad del comercializador o gestor del producto financiero en cuestión, sin considerar que ese producto financiero puede no ser adecuado para el objetivo de inversión pretendido o para el perfil de riesgo propio.

- Prueba social. Es la tendencia a imitar las acciones que realizan otras personas bajo la creencia de que se está adoptando el comportamiento correcto. Este sesgo se da en situaciones en las que el sujeto no tiene una idea definida de cómo comportarse y se deja guiar por las conductas de otros, asumiendo que tienen más conocimiento. En la toma de decisiones de inversión, el inversor podría verse arrastrado por las decisiones de otras personas y realizar inversiones que no le favorecen únicamente porque otros lo hacen.

- Descuento hiperbólico. Es la propensión a elegir recompensas más pequeñas e inmediatas frente a recompensas mayores y alejadas en el tiempo. Se debe a que la inmediatez de las recompensas tiene un gran poder de atracción. El descuento hiperbólico puede llevar a que el inversor deshaga una inversión pensada a largo plazo y adecuada para su perfil debido a una evolución eventualmente atractiva de los mercados o la aparición de productos financieros más rentables, alterando así los objetivos iniciales y conllevando costes y riesgos asociados.

- Aversión a las pérdidas. Este sesgo hace referencia a la tendencia a considerar que las pérdidas pesan más que las ganancias. Es decir, el miedo a perder algo supone un incentivo mayor que la posibilidad de ganar algo de valor semejante. A la hora de invertir, puede suceder que, con tal de no incurrir en pérdidas, se mantenga una inversión con mínimas perspectivas de recuperación y se acabe perdiendo todo lo invertido. Asimismo, este sesgo puede derivar en el denominado efecto de miopía que es especialmente perjudicial para inversores a largo plazo y que hace que estos evalúen continuamente el valor de su cartera y sobrerreaccionen a noticias y eventos que se producen en el corto plazo. La miopía hace que el inversor pierda la perspectiva de su inversión y de los sucesos que la afectan.

- Statu quo. Este sesgo implica que se tome como punto de referencia la situación actual y cualquier cambio con respecto a ese punto se percibe como una pérdida.

- Predisposición al optimismo. Se trata de la tendencia a sobreestimar la probabilidad de experimentar situaciones positivas y subestimar las posibilidades de experimentar situaciones negativas. En definitiva, pesa más el optimismo que el realismo.

- Falacia del coste hundido. Es el sesgo que lleva a mantener una inversión que ha generado o está generando pérdidas ante el temor a perder lo que ya se ha invertido.

4 comentarios

La curva del balance de la FED https://www.euribor.com.es/foro/index.php?threads/la-curva-del-balance-de-la-fed.61454/

–

Plataformas de streaming más rentables para los creadores https://droblopuntocom.blogspot.com/2020/04/plataformas-de-streaming-mas-rentables.html?spref=tw

–

Pinturas más caras vendidas en subasta https://droblopuntocom.blogspot.com/2020/04/pinturas-mas-caras-vendidas-en-subasta.html?spref=tw

Collons. Menudo bazuca el de la Fed… El mercado está dopado quien lo desdopara? Cuando Pete la burbuja de deuda menuda la que nos caerá…..

Hola, el euribor ha subido bastante en los últimos días, ¿cómo creéis que evolucionará en el corto plazo?

A mí me parecería más lógico que hubiera bajado, pero no ha sido así, ¿hasta dónde subirá?

en mi opinión la subida del euribor tiene que ver con el aumento de la rentabilidad de la deuda, especialmente de los países periféricos que ha vuelto a poner de moda la prima de riesgo. Pero no le veo más recorrido y aunque fastidie puntualmente no cabe duda que la respuesta a esta crisis va a asegurar un euribor bajo durante mucho más tiempo del que se pensaba hace unos meses, por lo que no dejan de ser buenos noticias a medio/largo plazo para todos los hipotecados a tipo variable.