Creo que todos hemos oído en numerosas ocasiones como muchos se escudarán en el largo plazo para mantener una serie de valores en cartera sin importar las pérdidas o minusvalías latentes que se están produciendo en el momento dado. Recuerdo una vez en junio de 2012 cuando trabajaba en la banca, que la directora de la sucursal me llamó para mostrarme la cartera de un cliente de la oficina… no he visto nada peor en mi vida… había comprado literalmente todas las acciones del Ibex 35 y parte del Mercado Continuo… dejando atrás que no había ninguna estrategia en su estilo de inversión, para más inri, gran parte de esos valores estaban en pérdidas latentes, cuatro o cinco valores se salvaban pero con unas mínimas plusvalías. Miré a la directora y me dijo este debe ir a largo plazo.

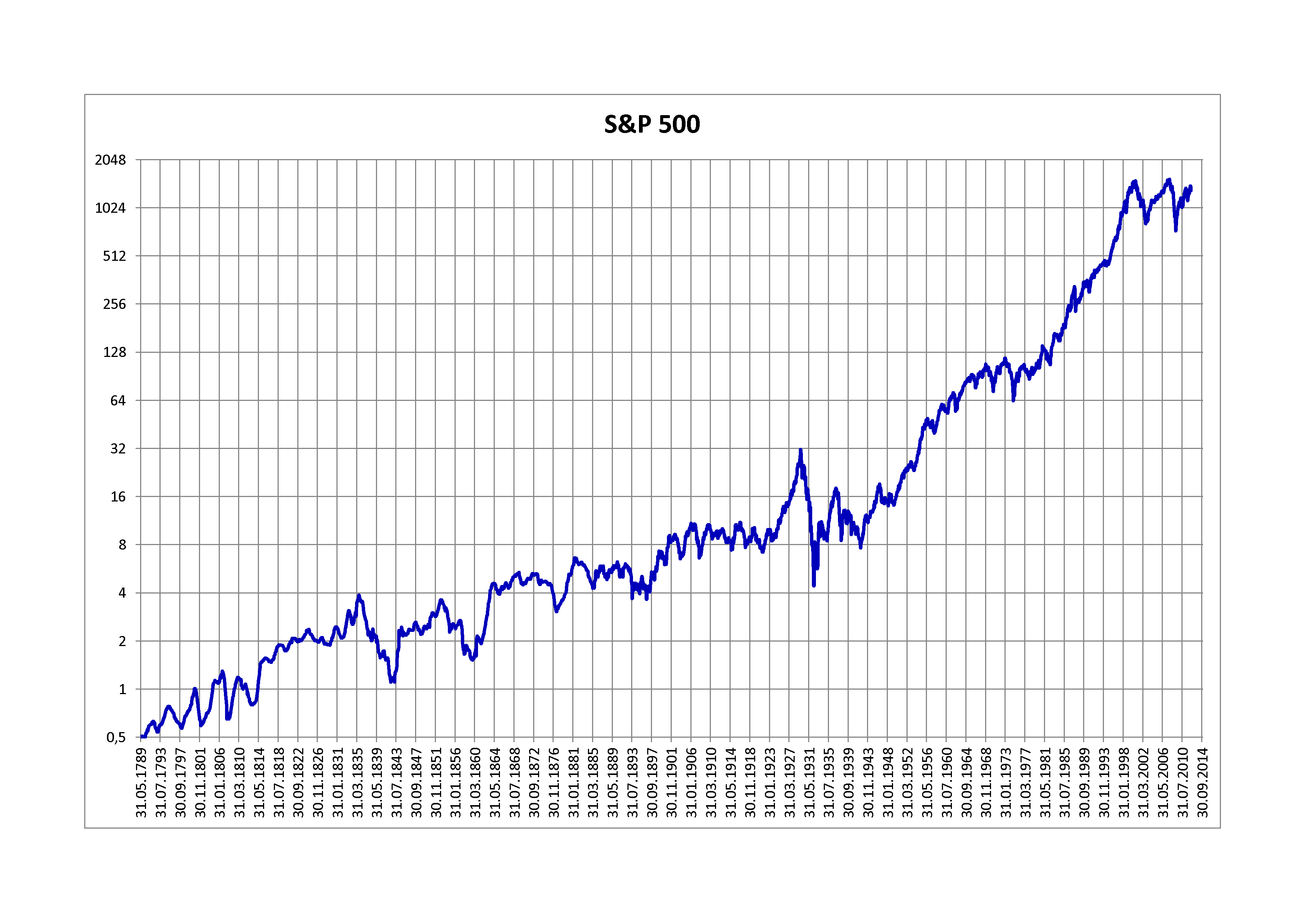

Por un lado es cierto que las bolsas en el largo plazo son alcistas claro que sí!!! Es más, en el siguiente ejemplo del índice bursátil estadounidense S&P500 a escala logarítmica, vemos que eventos tan duros en nuestra historia económica como la Gran Depresión, la crisis del petroleo, las punto com, o las subprime parecen pinchazos de mosquito en la evolución del índice… pero si ampliamos la “lupa” veremos que esas correcciones han supuesto descensos desde el 30% hasta el 80% y sinceramente creo que nadie debería asumir tantas pérdidas por “mantener”.

Para todos aquellos que mientras arrastran unas pérdidas que dan vergüenza ajena se escudan con el argumento “voy a largo plazo” “es que el largo plazo es alcista” soy de los que piensan “más vale perder que perder más”. Es una frase y una filosofía que aprendí antes de empezar y a tener un stop loss siempre, que me aparte del mercado en el momento en que mis expectativas cambien sobre el movimiento de la cotización de un producto de inversión, para así, gestionar mi riesgo de un modo efectivo y evitar cualquier tipo de corrección que me pueda vapulear y mermar gravemente el patrimonio alcanzado hasta la fecha. Al fin y al cabo, debemos tener presentes que hay mercados que pasa y pasará mucho tiempo para volver a ver los máximos históricos… ¿Y mientras tanto qué?

Creo que apartar ciertos valores u otros activos que estén presentando grandes pérdidas debe ser un factor primordial para soltar lastre y aprovechar la liquidez de la venta restante para reconsiderar nuestra estrategia y empezar a apostar por otras inversiones de mayor potencial… lo que comúnmente se denomina rotación de cartera. Y sé que cambiar de estrategia a veces, casi siempre, es muy duro a nivel psicológico porque reconocer un error en expectativas duele tanto en el bolsillo como en el amor propio, pero la mayoría de veces merece la pena ya que este negocio sobrevive el que es capaz de cambiar de opinión ante sus errores… en cambio aquellos de ideas tan fijas les resultará caro está actitud.

Además, y sin que sirva de precedente adoptaré una frase de John Maynard Keynes en la que de algún modo rompe con las alabanzas largoplacistas de los inversores y al fin y al cabo es la única verdad sobre este periodo temporal… “En el largo plazo todos muertos”.

Bolsa Blog de bolsa

Bolsa Blog de bolsa